Заявление о возврате суммы излишне уплаченного налога – определение сроков возврата денег в соответствии с законодательством

Налоговые выплаты – неотъемлемая часть нашей жизни. Но что делать, если было уплачено больше, чем требуется? В таких ситуациях граждане имеют право на возврат излишне уплаченной суммы налога. Однако, чтобы вернуть деньги, необходимо подать заявление о возврате и соблюсти определенные сроки.

В соответствии с действующим законодательством, граждане имеют право подать заявление о возврате излишне уплаченного налога в течение трех лет с момента, когда они стали обладателями такой суммы. То есть, если вы уплатили налог в излишнем размере, вы можете подать заявление о возврате денег в течение трех лет после получения уведомления о начислении налога.

Однако стоит помнить, что сроки возврата суммы излишне уплаченного налога могут отличаться в зависимости от различных факторов. Например, если вы выплачиваете налог с доходов физических лиц, то обычно можете подать заявление о возврате в течение года с момента окончания налогового периода. В то же время, если речь идет о возврате налога на добавленную стоимость, то сроки возврата могут быть установлены в два месяца.

Чтобы не потерять свое право на получение денежных средств, рекомендуется проконсультироваться с налоговым специалистом или обратиться в налоговую инспекцию для получения подробной информации о сроках возврата суммы излишне уплаченного налога в вашем случае. Это поможет вам избежать недоразумений и получить деньги, которые вам полагаются, в кратчайшие сроки.

- Как вернуть излишне уплаченный налог?

- Основные этапы процедуры возврата суммы налога

- Какие документы необходимо предоставить?

- 1. Заявление на возврат налога

- 2. Копия документа, подтверждающего уплату налога

- 3. Документы, подтверждающие основания для возврата налога

- Какие сроки действуют для возврата налога?

- Сроки рассмотрения заявлений

- Сроки выплаты возврата

- Как ускорить процесс возврата денег?

- 1. Проверьте правильность заполнения декларации

- 2. Подайте декларацию вовремя

- 3. Используйте электронные способы подачи

- Полезные советы для быстрого возврата денег

- Какие последствия возникают при неправильном заполнении заявления?

- Штрафы и недостатки при неправильном заполнении

- Вопрос-ответ:

- Какой срок действия имеет заявление о возврате излишне уплаченного налога?

- Могу ли я подать заявление о возврате излишне уплаченного налога после истечения 3-летнего срока?

- Какие документы необходимо предоставить при подаче заявления о возврате излишне уплаченного налога?

- Как долго занимает рассмотрение заявления о возврате излишне уплаченного налога?

- Можно ли получить возврат излишне уплаченного налога в тот же день после подачи заявления?

- Видео:

- Возврат ошибочно/излишне уплаченных пенсионных отчислений 2023. Егов арқылы пенсионканы қайтару

Как вернуть излишне уплаченный налог?

В случае, если вы обнаружили, что уплатили больше налога, чем требуется, вы имеете право на его возврат. Для этого необходимо оформить заявление о возврате суммы излишне уплаченного налога и представить его в налоговую службу.

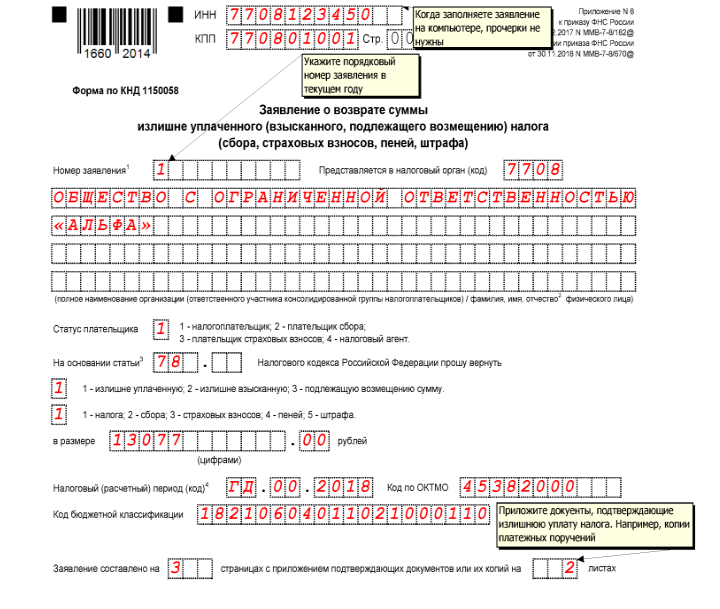

Заявление о возврате налога должно содержать следующую информацию:

- ФИО и адрес налогоплательщика;

- сумма излишне уплаченного налога;

- основание для возврата (например, ошибочное начисление или переплата);

- реквизиты банковского счета, на который должны быть перечислены деньги.

В заявлении также можно указать причину, по которой произошло переплату, например, ошибочное начисление или неправильное заполнение декларации.

Подача заявления о возврате налога должна производиться в течение определенного срока. В России, например, срок составляет три года с момента окончания года, в котором был образован излишек налога.

После подачи заявления, налоговая служба проводит проверку и рассматривает вашу просьбу о возврате налога. Если все документы заполнены правильно и нет причин для отказа, налоговая служба перечисляет вам сумму излишне уплаченного налога на указанный банковский счет.

Необходимо отметить, что процесс возврата налога может занять некоторое время, особенно если налоговая служба проводит дополнительные проверки. Однако, если заявление оформлено правильно и соблюдены все требования, вы должны получить свои деньги в установленные законом сроки.

Основные этапы процедуры возврата суммы налога

1. Подача заявления

Первый этап процедуры возврата суммы налога – подача заявления. Налогоплательщик должен составить заявление о возврате излишне уплаченного налога и подать его в налоговый орган, в котором был произведен платеж.

2. Проверка заявления

После получения заявления налоговый орган проводит его проверку. Отдел налогового контроля анализирует предоставленные документы и информацию, чтобы убедиться в том, что заявление и расчеты налогоплательщика корректны. В процессе проверки могут потребоваться дополнительные документы или объяснения от налогоплательщика.

3. Решение налогового органа

После проведения проверки налоговый орган принимает решение по заявлению. Это решение может быть положительным, в случае удовлетворения заявления и возврата суммы налога, или отрицательным, если налоговый орган не согласен с доводами налогоплательщика и отказывает в возврате средств.

4. Возврат суммы налога

В случае положительного решения налогового органа процедура возврата суммы налога завершается моментом фактического возврата денег налогоплательщику. Это может произойти с помощью банковского перевода, чека или другого способа, указанного налогоплательщиком при подаче заявления.

5. Апелляция

Если налогоплательщик не согласен с решением налогового органа, он имеет право подать апелляцию. Направление апелляции связывается с налоговым органом, который провел проверку, или с вышестоящей налоговой инстанцией. Апелляционная процедура может занять некоторое время, но даст налогоплательщику возможность бороться за свои права и исправить недопустимые ошибки.

Налоговая процедура возврата суммы налога включает несколько этапов, включая подачу заявления, проверку заявления, принятие решения налоговым органом, возврат суммы налога и возможность апелляции. Все эти этапы имеют свои сроки, которые необходимо соблюдать для успешного возврата денег налогоплательщику.

Какие документы необходимо предоставить?

Для того чтобы обратиться о возврате суммы излишне уплаченного налога, необходимо предоставить следующую документацию:

1. Заявление на возврат налога

Подготовьте заявление, в котором укажите свои персональные данные, сумму излишне уплаченного налога и причины возврата. Заявление должно быть составлено с соблюдением требований налогового законодательства и содержать подпись заявителя.

2. Копия документа, подтверждающего уплату налога

Приложите копию документа, который подтверждает факт уплаты налога. Это может быть квитанция об уплате налога, выписка со счета или другой документ, удостоверяющий факт уплаты.

Примечание: Если вы не имеете подтверждающих документов об уплате налога, обратитесь в налоговый орган для уточнения порядка предоставления заменяющих документов.

3. Документы, подтверждающие основания для возврата налога

Если у вас имеются основания для возврата суммы налога, предоставьте соответствующие документы. Например, это может быть справка о доходах или расходах, договоры и документы, отражающие факты получения доходов или расходов, личные документы и другие.

Важно: В зависимости от конкретной ситуации, налоговый орган может потребовать дополнительные документы и информацию, связанную с возвратом налога. Рекомендуется обратиться к специалистам или в налоговый орган для получения подробной информации об необходимых документах и требованиях.

Какие сроки действуют для возврата налога?

При обращении за возвратом излишне уплаченного налога важно знать, что действуют определенные сроки, в пределах которых можно получить свои деньги обратно.

Сроки рассмотрения заявлений

Первым этапом процесса возврата налога является подача заявления в налоговую инспекцию. После подачи заявления налоговая инспекция должна рассмотреть его в установленные сроки.

Согласно Налоговому кодексу РФ, налоговая инспекция обязана рассмотреть заявление о возврате налога в течение 3 месяцев со дня его получения. Однако, в некоторых случаях, срок рассмотрения может быть продлен до 6 месяцев.

Сроки выплаты возврата

После рассмотрения заявления и принятия положительного решения, налоговая инспекция обязана произвести выплату возврата в установленные сроки.

Согласно Налоговому кодексу РФ, налоговая инспекция должна произвести выплату возврата в течение 1 месяца со дня принятия положительного решения. Однако, в некоторых случаях, срок выплаты может быть продлен до 3 месяцев.

| Сроки | Рассмотрение заявления | Выплата возврата |

|---|---|---|

| Обычные сроки | 3 месяца | 1 месяц |

| Пролонгированные сроки | 6 месяцев | 3 месяца |

Важно помнить, что указанные сроки являются максимальными и налоговая инспекция обязана выполнять свои обязанности в пределах установленных сроков. Если сроки не соблюдаются, можно обратиться в налоговую службу с жалобой и запросить ускорение процесса возврата.

Как ускорить процесс возврата денег?

Возврат излишне уплаченного налога может быть процессом, который занимает некоторое время. Однако существует несколько способов, как ускорить этот процесс и получить деньги обратно быстрее.

1. Проверьте правильность заполнения декларации

Ошибки в заполнении декларации могут стать причиной задержки возврата денег. Перед отправкой декларации в налоговую службу внимательно проверьте все данные на правильность и точность. Убедитесь, что указали все доходы, расходы и суммы налогов правильно.

2. Подайте декларацию вовремя

Соблюдение сроков подачи декларации поможет ускорить процесс возврата денег. Подавайте декларацию в соответствии с установленным налоговым календарем, чтобы избежать задержек и штрафов.

Совет: Если вы не имеете возможности подать декларацию вовремя, обратитесь к налоговой службе и запросите продление срока подачи декларации. Это может помочь избежать наказания и задержек в возврате денег.

3. Используйте электронные способы подачи

Электронная подача декларации может ускорить процесс обработки и возврата денег. Используйте специальные программы или порталы налоговой службы для электронной подачи документов. Это позволит избежать ошибок при ручном заполнении и ускорить процесс обработки.

Является ли это первым возвратом денег или повторным? Если вы уже ранее возвращали деньги, то налоговая служба может присваивать вам более высокий приоритет в процессе обработки декларации.

Ускорение процесса возврата денег зависит от многих факторов, однако соблюдение приведенных выше рекомендаций может помочь ускорить этот процесс. Будьте внимательны, подавайте декларацию вовремя и используйте электронные способы подачи, чтобы получить обратно излишне уплаченный налог как можно скорее.

Полезные советы для быстрого возврата денег

Возврат излишне уплаченного налога может занять некоторое время, но с правильным подходом вы можете ускорить этот процесс. Вот несколько полезных советов:

1. Внимательно проверьте все документы

Перед тем, как подавать заявление о возврате денег, убедитесь, что все ваши документы заполнены правильно и нет ошибок. Проверьте правильность суммы, указанной в заявлении, а также все документы, которые вы предоставляете в подтверждение своих расходов.

2. Предоставьте все необходимые документы

Чтобы ускорить процесс возврата денег, убедитесь, что вы предоставили все необходимые документы. Включите все подтверждающие расходы, такие как квитанции, счета и другие документы, связанные с вашими расходами.

3. Обратитесь за помощью к специалистам

Если возврат денег занимает слишком много времени или вам нужна помощь в правильном заполнении документов, обратитесь за помощью к специалистам. Налоговые консультанты и бухгалтеры смогут помочь вам с вопросами, связанными с налоговыми возвратами.

4. Следите за статусом возврата

После подачи заявления о возврате денег, следите за его статусом. Убедитесь, что вы получаете все необходимые уведомления и предоставляете требуемую информацию вовремя. Если вы заметите задержки или проблемы, свяжитесь с налоговым органом, чтобы узнать причину.

5. Создайте электронную копию заявления

Создайте электронную копию заявления о возврате денег и всех предоставленных документов. Это поможет вам быстро восстановить информацию, если что-то потеряется или придется повторно отправлять.

Следуя этим советам, вы сможете ускорить процесс возврата излишне уплаченного налога и получить свои деньги как можно быстрее.

Какие последствия возникают при неправильном заполнении заявления?

Неправильное заполнение заявления о возврате суммы излишне уплаченного налога может привести к ряду негативных последствий для заявителя. В первую очередь, неправильно заполненное заявление может быть принято налоговым органом с отказом в рассмотрении или даже отклонено. Это может привести к отказу в возврате денег и потере суммы, которая была излишне уплачена.

Кроме того, если заявление заполнено существенно неправильно или содержит ложные сведения, заявитель может столкнуться с административной или даже уголовной ответственностью. В случае выявления мошеннических намерений или систематического нарушения налогового законодательства, налоговые органы имеют право обратиться в суд и привлечь заявителя к уголовной ответственности.

Для избежания негативных последствий при заполнении заявления о возврате суммы излишне уплаченного налога рекомендуется внимательно ознакомиться с инструкцией по заполнению, предоставляемой налоговым органом. Также можно обратиться за помощью к специалистам, чтобы быть уверенным в правильности заполнения всех полей и предоставляемых документов.

Штрафы и недостатки при неправильном заполнении

Неправильное заполнение заявления о возврате излишне уплаченного налога может привести к серьезным последствиям. В случае обнаружения ошибок или недостатков в заявлении, налоговая служба вправе выписать штрафы или задержать процесс возврата денег.

Одним из наиболее распространенных недостатков, которые могут привести к штрафам, является неправильное указание суммы излишне уплаченного налога. В случае переплаты, необходимо аккуратно просчитать и указать правильную сумму, иначе налоговая служба может считать это неправильным заполнением и назначить штраф или задержать возврат.

Также важно правильно заполнить все поля заявления, указать все необходимые данные и предоставить все требуемые документы. Неправильное заполнение или не предоставление нужных документов может привести к отказу в возврате денег или назначению штрафа.

Для избежания штрафов и задержек в возврате, рекомендуется тщательно ознакомиться с требованиями налоговой службы по заполнению заявления и обратиться за помощью к специалисту, если есть сомнения или вопросы. Правильное заполнение заявления обеспечит быстрый и безопасный возврат излишне уплаченного налога.

Вопрос-ответ:

Какой срок действия имеет заявление о возврате излишне уплаченного налога?

Срок действия заявления о возврате излишне уплаченного налога составляет 3 года с момента окончания налогового периода, в котором произошло переплат.

Могу ли я подать заявление о возврате излишне уплаченного налога после истечения 3-летнего срока?

После истечения 3-летнего срока подачи заявления о возврате излишне уплаченного налога, возврат возможен только в случае, если сумма переплаты была учтена налоговым органом в пользу других налоговых периодов.

Какие документы необходимо предоставить при подаче заявления о возврате излишне уплаченного налога?

При подаче заявления о возврате излишне уплаченного налога необходимо предоставить следующие документы: копию налоговой декларации за соответствующий налоговый период, подтверждающие расчеты и сумму переплаты, а также реквизиты банковского счета для перевода суммы возврата.

Как долго занимает рассмотрение заявления о возврате излишне уплаченного налога?

Рассмотрение заявления о возврате излишне уплаченного налога занимает обычно 30 дней с момента его поступления в налоговый орган. В некоторых случаях, когда требуется провести дополнительную проверку, срок может быть продлен до 3 месяцев.

Можно ли получить возврат излишне уплаченного налога в тот же день после подачи заявления?

Возврат излишне уплаченного налога в тот же день после подачи заявления не является обязательным и возможен только в случае, если сумма переплаты составляет не более определенного порога, установленного налоговым органом. В остальных случаях, возврат производится в течение установленных сроков.