Возмещение расходов страховой компании – основные аспекты внереализационных доходов и схема их проведения при основной деятельности

Страховая компания, как любая другая организация, имеет свои собственные расходы, которые нужно возмещать. В этом процессе ключевую роль играют внереализационные доходы, которые представляют собой платежи от других страховых компаний, государственных организаций или физических лиц.

Основные аспекты проводки возмещения расходов страховой компании включают определение объектов возмещения и методов расчета. Объекты возмещения могут включать в себя как стандартные, так и нестандартные расходы. Стандартные расходы – это те, которые возникают в результате страховых выплат по стандартным полисам, например, выплаты по автострахованию или медицинским страховым полисам.

Нестандартные расходы – это те расходы, которые возникают при страховых выплатах, связанных с нестандартными полисами. Например, это могут быть выплаты по страхованию имущества, которое не предусматривается стандартными полисами. Важно понимать, что возмещение всех расходов происходит на основе договоренностей страховой компании с клиентами или другими сторонами.

- Роль возмещения расходов в деятельности страховой компании

- Зачем страховой компании возмещать расходы?

- Как страховые компании осуществляют возмещение расходов?

- Внереализационные доходы и их значение для страховой компании

- Значение внереализационных доходов для финансовой устойчивости страховой компании

- Роль внереализационных доходов в улучшении инвестиционного портфеля

- Основные аспекты проводки возмещения расходов страховой компании

- Учет и отчетность по внереализационным доходам в страховой компании

- Учет внереализационных доходов

- Отчетность по внереализационным доходам

- Регулирование возмещения расходов страховых компаний законодательством

- Требования к проведению расчетов по возмещению расходов страховой компании

- Вопрос-ответ:

- Что такое внереализационные доходы в страховой компании?

- Какие основные аспекты проводки расходов страховой компании?

- Какие виды внереализационных доходов могут быть в страховой компании?

- Как страховая компания проводит расходы на выплаты страхового возмещения?

- Какие риски связаны с внереализационными доходами страховой компании?

- Какие расходы могут возмещаться страховой компанией?

- Что такое внереализационные доходы страховой компании?

- Как осуществляется проводка внереализационных доходов страховой компании?

- Видео:

- Возмещение ущерба страховой компанией. Новое в судебной практике.

Роль возмещения расходов в деятельности страховой компании

Зачем страховой компании возмещать расходы?

Страховые компании сталкиваются с различными расходами, связанными с выплатой страхового возмещения клиентам. Возмещение расходов позволяет закрыть эти затраты и обеспечить непрерывность финансовых операций компании. Кроме того, это позволяет устанавливать адекватные тарифы на страховые полисы и оптимизировать свою прибыльность.

Как страховые компании осуществляют возмещение расходов?

Основным механизмом возмещения расходов страховой компании является формирование соответствующей финансовой резервной подкомпоненты, которая позволяет выполнять выплаты страхового возмещения в случае возникновения страховых случаев. Кроме того, компания может использовать различные методы управления своими расходами, такие как реорганизация бизнес-процессов, внедрение новых технологий, аутсорсинг определенных функций и другие методы для оптимизации затрат и повышения эффективности.

- Формирование финансовой резервной подкомпоненты

- Управление расходами

- Оптимизация затрат

- Внедрение новых технологий

- Аутсорсинг определенных функций

Все эти методы помогают страховым компаниям эффективно осуществлять возмещение расходов, минимизировать риски и обеспечивать непрерывность своей деятельности.

Внереализационные доходы и их значение для страховой компании

Значение внереализационных доходов для страховой компании заключается в том, что они могут существенно повысить финансовую устойчивость и конкурентоспособность компании. Эти доходы могут быть использованы для покрытия потерь от страховых случаев или для улучшения инвестиционного портфеля компании.

Страховая компания может получать внереализационные доходы от различных источников, таких как доходы от аренды недвижимости, дивиденды от инвестиций, доходы от продажи финансовых инструментов и других операций. Эти доходы могут быть значительными и способствовать увеличению прибыли страховой компании.

Значение внереализационных доходов для финансовой устойчивости страховой компании

Внереализационные доходы являются важным источником финансирования для страховых компаний. Они могут помочь компании справиться с неожиданными расходами, связанными с выплатой страховых возмещений.

С помощью внереализационных доходов страховая компания может создать резервный фонд, который позволит ей выплачивать страховые возмещения в случае возникновения страховых случаев. Это повышает доверие к компании со стороны клиентов и инвесторов.

Роль внереализационных доходов в улучшении инвестиционного портфеля

Внереализационные доходы могут быть использованы для улучшения инвестиционного портфеля страховой компании. Компания может инвестировать эти доходы в различные финансовые инструменты, такие как акции, облигации или недвижимость.

Такие инвестиции помогут страховой компании разд diversifibiliтоваться и минимизировать риски. Кроме того, доходы от успешных инвестиций могут привлечь новых клиентов и инвесторов, увеличивая привлекательность компании на рынке.

Внереализационные доходы играют значительную роль в финансовой устойчивости и развитии страховой компании. Они помогают покрыть расходы от страховых случаев, улучшить инвестиционный портфель и привлечь новых клиентов и инвесторов. Управление внереализационными доходами является важной задачей для страховой компании, и удачное использование этих доходов может существенно улучшить финансовое положение и конкурентоспособность компании.

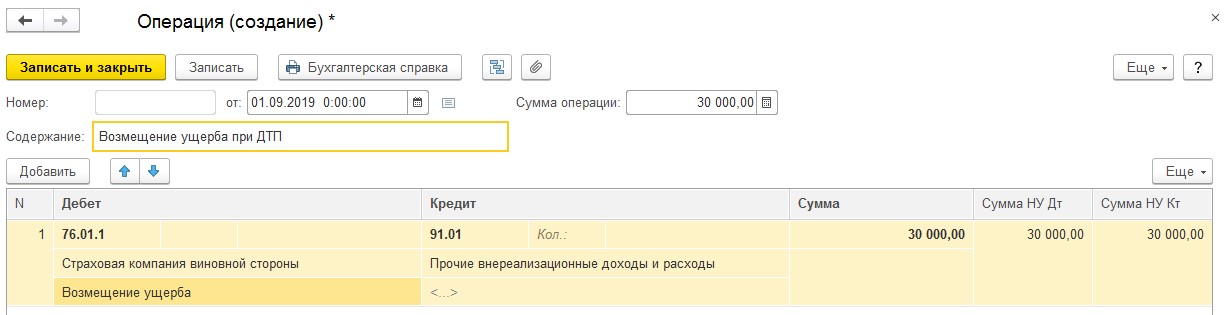

Основные аспекты проводки возмещения расходов страховой компании

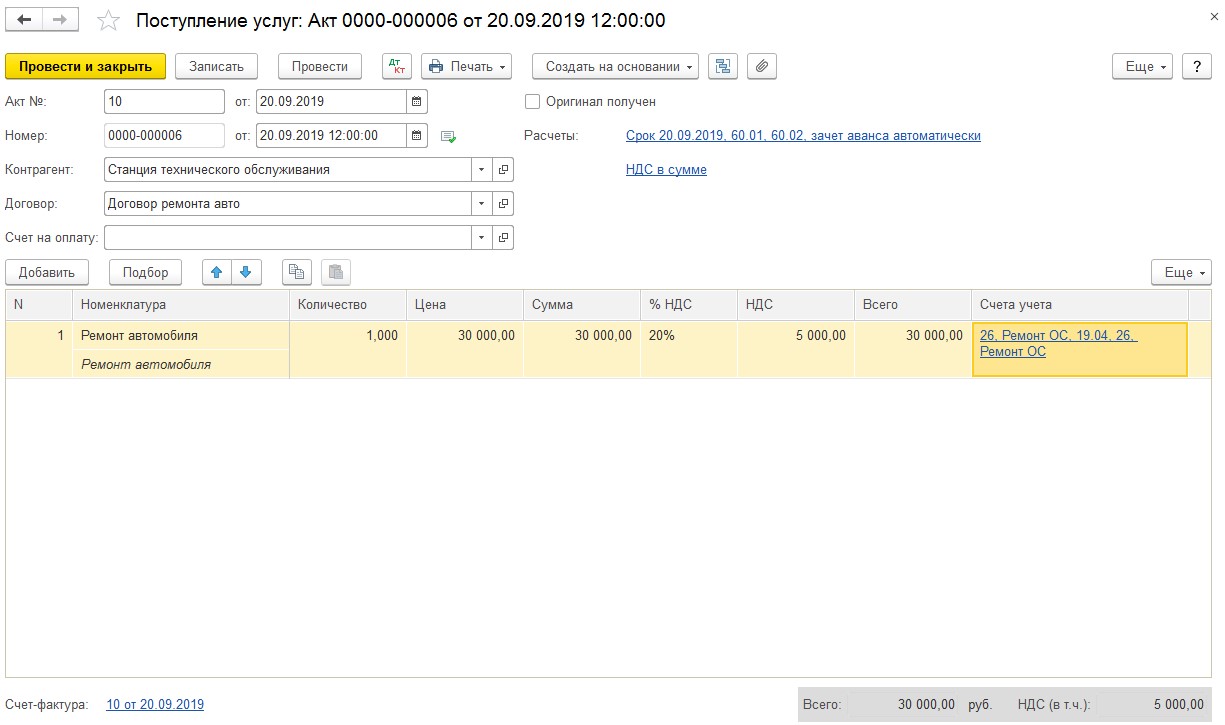

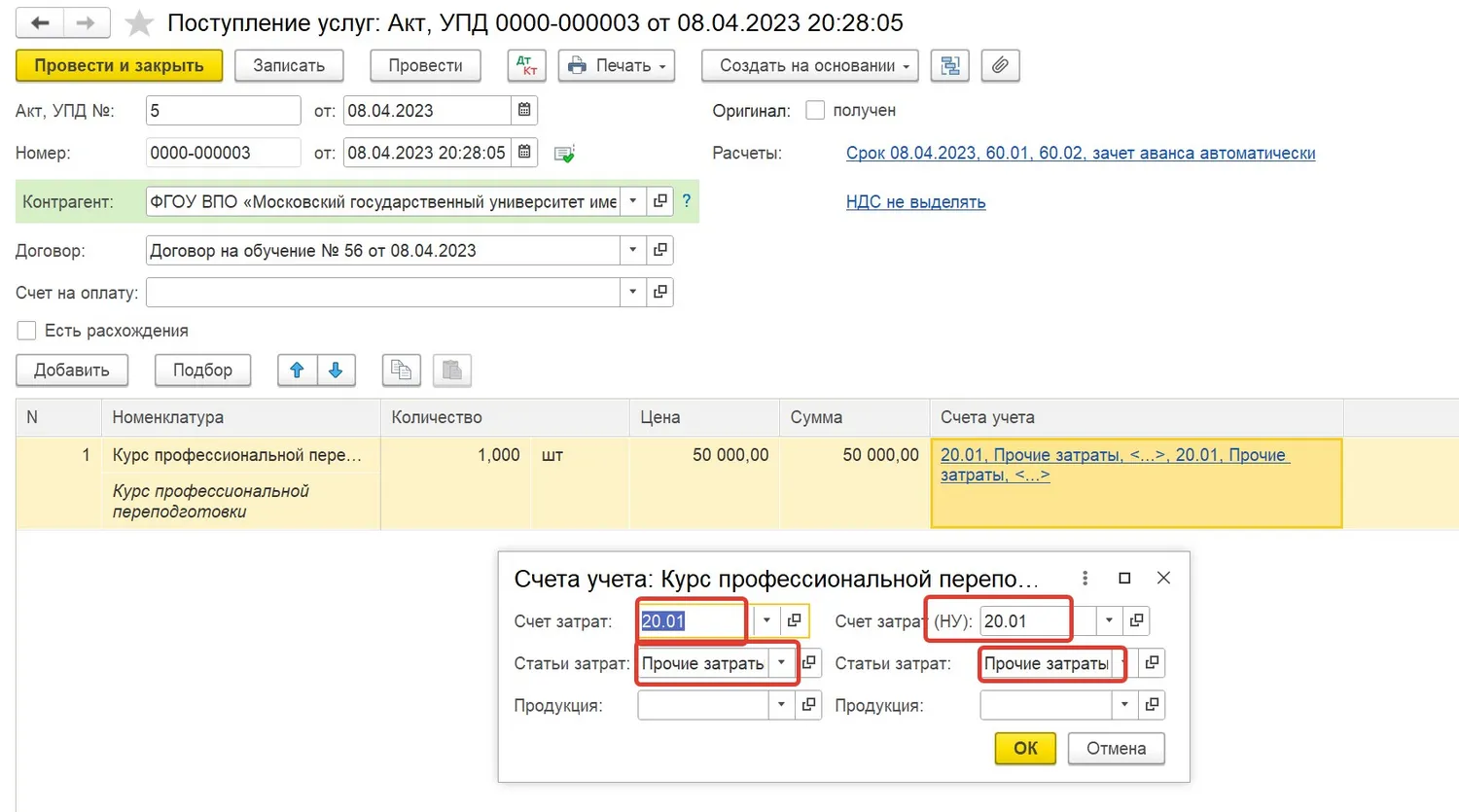

Первым основным аспектом проводки возмещения расходов является правильное определение объекта учета. Расходы, подлежащие возмещению страховой компанией, должны быть четко определены и документально подтверждены. Обычно это включает в себя счета-фактуры, акты о выполненных работах или услугах, договоры и другие соответствующие документы.

Вторым аспектом является выбор счета для проведения возмещения расходов страховой компании. В большинстве случаев, для проведения возмещения используется счет “Расчеты по возмещению расходов”. Однако, некоторые компании могут иметь отдельные счета для разных видов возмещений или для разных страховых случаев.

Третий аспект связан с учетом налоговых обязательств. Возмещение расходов страховой компании может быть облагаемо налогом как доход, который должен быть учтен и оплачен в соответствии с законодательством. Поэтому, при проводке возмещения расходов, необходимо учитывать налоговые аспекты и дополнительные налоговые обязательства, которые могут возникнуть при получении возмещения.

Четвертым аспектом является правильное оформление проводки возмещения расходов. Проводка должна быть составлена в соответствии с установленными правилами учета и должна содержать все необходимые детали и суммы. Это включает в себя указание счетов, сумм, номеров документов и другой информации, которая позволяет полностью отразить операцию в учете. Оформленная правильно проводка возмещения расходов является важным инструментом для контроля и отслеживания финансовой деятельности страховой компании.

Учет и отчетность по внереализационным доходам в страховой компании

Внереализационные доходы означают доходы, полученные страховой компанией не от основной деятельности, а в результате различных внешних факторов. Такие доходы могут возникать, например, из-за инвестиций компании в ценные бумаги или в результате финансовых операций.

Учет внереализационных доходов

Учет внереализационных доходов проводится в соответствии с принятой бухгалтерской системой и стандартами. Компания должна вести отдельные счета для учета таких доходов и документально подтверждать каждую операцию.

Внереализационные доходы могут быть получены от инвестиций в акции, облигации, долговые ценные бумаги и другие финансовые инструменты. Для учета доходов от инвестиций используются специальные счета, например, счет “Доходы от инвестиций в акции”.

Кроме инвестиций, внереализационные доходы могут возникать в результате операций с недвижимостью, сдачи в аренду имущества или получения страховых выплат от других организаций. Для учета таких доходов используются соответствующие счета и документы, например, счет “Доходы от аренды недвижимости”.

Отчетность по внереализационным доходам

Страховая компания обязана представлять отчетность по внереализационным доходам в соответствии с требованиями финансовой отчетности. Информация о доходах и расходах компании должна быть прозрачной и отражать действительное финансовое положение компании.

Отчетность по внереализационным доходам включает в себя различные финансовые показатели, такие как общая сумма доходов, распределение доходов по источникам, а также финансовые результаты отдельных операций или инвестиций. В зависимости от конкретных требований, отчетность может состоять из различных форм и таблиц.

- Общая сумма внереализационных доходов.

- Распределение доходов по источникам.

- Детальная информация о доходах от инвестиций, операций с недвижимостью и других источников.

- Анализ финансовых результатов операций или инвестиций.

Предоставление отчетности по внереализационным доходам позволяет акционерам, инвесторам и другим заинтересованным лицам получить полную и объективную информацию о финансовом состоянии и успехах страховой компании.

Таким образом, учет и отчетность по внереализационным доходам не только являются важным элементом финансового управления компании, но и способствуют повышению доверия со стороны клиентов и инвесторов.

Регулирование возмещения расходов страховых компаний законодательством

Возмещение расходов страховых компаний в России регулируется законодательством, которое определяет основные аспекты этой процедуры и правила проведения соответствующей проводки.

Согласно законодательству, страховые компании имеют право на возмещение расходов, понесенных в процессе осуществления страховой деятельности. Это включает в себя расходы на выплату страховых возмещений клиентам, расходы на проведение учета и анализа рисков, а также расходы на рекламу и маркетинговые мероприятия.

Законодательство устанавливает обязательные требования к возмещению расходов страховыми компаниями. Так, страховая компания должна иметь достаточную финансовую базу и резервы для покрытия возможных убытков. Она также должна вести учет расходов и доходов, связанных с осуществлением страховой деятельности, соблюдать принципы финансовой устойчивости и справедливости при возмещении расходов клиентам.

Важным аспектом законодательства является контроль со стороны государственных органов на соответствие страховых компаний требованиям закона. Страховая компания должна предоставлять отчетность о своей финансовой деятельности и демонстрировать ее прозрачность. Государство имеет право проверять финансовое состояние страховой компании и требовать выполнения определенных нормативов и стандартов.

Таким образом, законодательство регулирует возмещение расходов страховых компаний и обеспечивает установление справедливых и прозрачных правил в этой области. Это способствует защите интересов клиентов и повышает доверие к страховым компаниям в целом.

Требования к проведению расчетов по возмещению расходов страховой компании

Для правильного и эффективного проведения расчетов по возмещению расходов страховой компании необходимо соблюдать определенные требования. Это поможет избежать ошибок и конфликтов в процессе взаимодействия между страховщиком и клиентом.

1. Четкое определение расходов

Первым шагом для успешного проведения расчетов является четкое определение возмещаемых расходов страховой компании. Расходы должны быть документально подтверждены и соответствовать условиям страхового полиса.

2. Соблюдение сроков

Важно соблюдать установленные сроки для предоставления запрашиваемых документов и проведения расчетов. Страховщик должен уведомить клиента о необходимости предоставления необходимых документов и установленные сроки их предоставления.

3. Документальное подтверждение расходов

Все расходы должны быть документально подтверждены соответствующими документами (накладными, счетами и т.д.), которые должны быть предоставлены страховщику. Это поможет избежать недопонимания и споров при проведении расчетов.

4. Соблюдение законодательства

Страховая компания должна проводить расчеты в соответствии с действующим законодательством, которое регулирует страховую деятельность. Это включает в себя правила оформления страховых полисов, порядок расчетов и прочие правила и нормы, установленные законодательством.

5. Прозрачность расчетов

Клиент имеет право на прозрачность расчетов и подробное объяснение каждого пункта расходов. Страховщик должен предоставить клиенту полную информацию о расчетах и обосновать каждую позицию, чтобы клиент мог полностью понять объем и сумму возмещаемых расходов.

6. Соблюдение условий договора

Перед проведением расчетов необходимо тщательно изучить условия договора страхования и убедиться, что все требования для возмещения расходов выполнены. Если имеются несоответствия или неясности, следует обратиться к специалисту страховой компании для уточнений.

7. Точность и аккуратность

При проведении расчетов необходимо быть максимально точным и аккуратным. Все данные и суммы должны быть проверены на корректность, чтобы избежать ошибок и искажений при расчетах.

Соблюдение этих требований поможет страховым компаниям проводить расчеты по возмещению расходов более эффективно и снизить количество споров с клиентами. Также это способствует созданию доверия между страховщиком и клиентом, что является важным аспектом работы страховой компании.

Вопрос-ответ:

Что такое внереализационные доходы в страховой компании?

Внереализационные доходы в страховой компании – это доходы, которые компания получает не от основной деятельности, а от других источников, например, от инвестиций или продажи активов.

Какие основные аспекты проводки расходов страховой компании?

Основные аспекты проводки расходов страховой компании включают запись расходов в бухгалтерскую систему, анализ и классификацию расходов, контроль за их правильностью и соответствием нормативным требованиям, а также формирование отчетности по расходам.

Какие виды внереализационных доходов могут быть в страховой компании?

В страховой компании могут быть различные виды внереализационных доходов, такие как доходы от инвестиций, доходы от продажи активов, доходы от лизинга, доходы от участия в других компаниях и т.д.

Как страховая компания проводит расходы на выплаты страхового возмещения?

Страховая компания проводит расходы на выплаты страхового возмещения путем списания этих расходов из соответствующей статьи бухгалтерского учета. Для этого создается специальный счет, на который списываются все расходы по выплатам страхового возмещения.

Какие риски связаны с внереализационными доходами страховой компании?

Основным риском связанным с внереализационными доходами страховой компании является нестабильность доходов, которые могут варьироваться в зависимости от рыночных условий. Также может быть риск потери основной деятельности компании из-за сосредоточенности на внереализационных доходах.

Какие расходы могут возмещаться страховой компанией?

Страховая компания может возмещать различные расходы, связанные с выплатами по страховому случаю. Например, это могут быть расходы на медицинскую помощь, ремонт автомобиля, возмещение потерь при краже имущества и другие. Важно, чтобы расходы были связаны с наступившим страховым случаем и были обоснованными.

Что такое внереализационные доходы страховой компании?

Внереализационные доходы страховой компании — это доходы, полученные от инвестирования средств, которые компания получила в качестве страховых премий, до момента начисления выплат по страховым случаям. Это может быть, например, доход от размещения инвестиций в ценные бумаги или вкладов в банках. Внереализационные доходы позволяют страховым компаниям увеличить свою прибыль и обеспечивают финансовую устойчивость.

Как осуществляется проводка внереализационных доходов страховой компании?

Проводка внереализационных доходов страховой компании осуществляется в рамках бухгалтерского учета. Обычно, внереализационные доходы отражаются на счете “Проценты по вкладам и инвестиционным доходам”. При поступлении доходов от инвестиций, страховая компания делает запись в журнале учета доходов, указывая соответствующую сумму и указывая счет, на который эти средства зачислены. Таким образом, компания отслеживает свои финансовые потоки и обеспечивает прозрачность своих операций.