В каком разделе баланса отражены обязательства по налогам и сборам?

В современном бизнес-мире успешное управление бухгалтерией и финансами играет огромную роль. Одним из ключевых аспектов финансовой отчетности является раздел баланса, который отражает финансовое состояние предприятия на определенный момент времени. Особое внимание уделяется обязательствам по налогам и сборам.

Объем обязательств по налогам и сборам может значительно варьироваться в зависимости от размера и типа организации, а также от особенностей налогообложения в конкретной стране или регионе. В рамках баланса обязательства по налогам и сборам могут включать налог на прибыль, налог на добавленную стоимость, социальные отчисления, акцизы и другие виды налогов и сборов.

Анализ раздела баланса, посвященного обязательствам по налогам и сборам, позволяет оценить финансовую устойчивость компании и ее соблюдение налогового законодательства. Такой анализ может быть полезным при принятии решений о планировании налоговых платежей, прогнозировании затрат на налоги и сборы, а также при взаимодействии с налоговыми органами и финансовыми партнерами.

- Обязательства организации по налогам и сборам

- Виды обязательств по налогам и сборам

- Анализ обязательств по налогам и сборам

- Обнаружение и анализ обязательств по налогам и сборам

- Обнаружение обязательств по налогам и сборам

- Анализ обязательств по налогам и сборам

- Бухгалтерия и отчетность по обязательствам по налогам и сборам

- Анализ обязательств по налогам и сборам

- Примеры расчетов и отчетности по обязательствам по налогам и сборам

- Описание процедур и методов учета налоговых обязательств

- 1. Идентификация налоговых обязательств

- 2. Расчет налоговых обязательств

- 3. Отражение налоговых обязательств в бухгалтерском учете

- Анализ и учет рисков, связанных с обязательствами по налогам и сборам

- Примеры обязательств по налогам и сборам в балансе организации

- 1. Налог на прибыль

- 2. НДС

- Вопрос-ответ:

- Какие обязательства по налогам и сборам могут быть отражены в разделе баланса?

- Какой анализ можно провести по обязательствам по налогам и сборам в разделе баланса?

- Какие примеры обязательств по налогам и сборам можно привести?

- Какие последствия возникают при невыполнении обязательств по налогам и сборам?

- Какова роль правильного отражения обязательств по налогам и сборам в разделе баланса для компании?

- Что такое раздел баланса и какие обязательства он отражает?

- Как происходит анализ обязательств по налогам и сборам в разделе баланса?

- Можете привести примеры обязательств по налогам и сборам, которые могут отражаться в разделе баланса?

- Видео:

- DIVE into FINANCE Баланс. Part II: Краткосрочные обязательства.

Обязательства организации по налогам и сборам

В балансе организации обязательства по налогам и сборам отражаются на стороне пассивов. Это означает, что организация должна определенную сумму денежных средств или имущества уплатить в виде налогов и сборов государству.

Виды обязательств по налогам и сборам

Обязательства по налогам и сборам могут быть различными и зависят от вида деятельности организации и налогового режима, в котором она находится. Некоторые из основных видов налогов и сборов, по которым организация может иметь обязательства:

| Вид налога или сбора | Описание |

|---|---|

| Налог на прибыль | Налог, который уплачивается организациями согласно своему доходу и расходам. |

| НДС | Налог на добавленную стоимость, который взимается с продажи товаров и услуг. |

| Акцизный сбор | Сбор, который взимается с определенных товаров и услуг, например, алкоголь или табак. |

| Земельный налог | Налог на земельные участки, который уплачивается владельцами земли. |

Анализ обязательств по налогам и сборам

Анализ обязательств по налогам и сборам позволяет оценить финансовое состояние организации и ее платежеспособность. Для этого можно проанализировать следующие показатели:

- Доля обязательств по налогам и сборам в общей сумме пассивов. Этот показатель позволяет оценить степень влияния налоговых обязательств на общую финансовую позицию организации.

- Динамика обязательств по налогам и сборам. Анализ изменения данного показателя во времени позволяет оценить эффективность налоговой политики организации и ее способность регулировать свои налоговые обязательства.

- Соотношение обязательств по налогам и сборам к выручке организации. Этот показатель позволяет оценить эффективность управления налоговыми рисками и определить, насколько эффективно организация использует свои налоговые ресурсы.

Анализ обязательств по налогам и сборам помогает руководству организации принимать информированные решения по управлению своими налоговыми обязательствами и минимизации налоговых рисков.

Обнаружение и анализ обязательств по налогам и сборам

Обнаружение обязательств по налогам и сборам

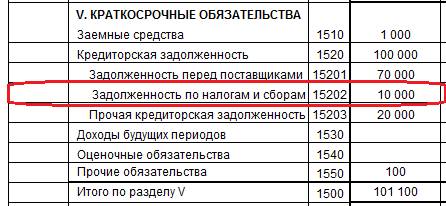

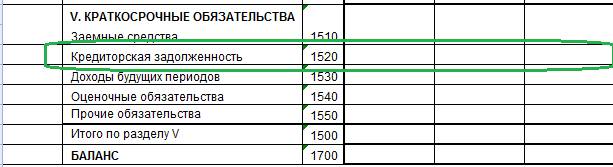

Первым шагом в анализе обязательств по налогам и сборам является их обнаружение. Для этого необходимо провести анализ финансовой отчетности предприятия, а именно баланса. В разделе баланса обычно отражены обязательства по налогам и сборам, которые можно выделить отдельным пунктом или включить в общую статью «Краткосрочные обязательства» или «Долгосрочные обязательства».

Также при обнаружении обязательств по налогам и сборам необходимо провести анализ соответствующих документов, таких как налоговые декларации, расчеты, платежные ведомости и другие. Это позволит убедиться в правильности расчета и своевременности уплаты налогов, а также обнаружить возможные ошибки или проблемы.

Анализ обязательств по налогам и сборам

После обнаружения обязательств по налогам и сборам следует их анализ. В ходе анализа необходимо проанализировать основные показатели обязательств, такие как сумма, сроки уплаты, нормативные акты, по которым осуществляется уплата, а также льготы и скидки, которые могут быть применены.

Также важно проанализировать финансовое состояние предприятия и его возможности уплатить налоги и сборы в установленные сроки. При этом необходимо учитывать наличие других обязательств и текущую финансовую ситуацию. В случае нехватки средств для уплаты налогов и сборов, можно рассмотреть возможность участия в различных программах льготного налогообложения или реализации мероприятий по оптимизации налоговой нагрузки.

Бухгалтерия и отчетность по обязательствам по налогам и сборам

Основной отчетностью, которую предоставляет компания по обязательствам по налогам и сборам, является налоговая декларация. В ней указывается сумма налоговой базы, ставки и размеры налогов, а также их периодичность и сроки уплаты. Важно отметить, что налоговая декларация должна соответствовать требованиям законодательства, чтобы избежать штрафов и проблем со стороны налоговых органов.

Анализ обязательств по налогам и сборам

Анализ обязательств по налогам и сборам позволяет оценить финансовое состояние компании, ее налоговую нагрузку и эффективность налогового планирования. Он позволяет определить, есть ли у компании задолженности по налогам и какова их величина. Также анализ позволяет выявить возможности снижения налоговой нагрузки путем использования льгот и преимуществ, предусмотренных законодательством.

Примерами обязательств по налогам и сборам могут быть:

- НДС – налог на добавленную стоимость;

- Подоходный налог;

- Налог на имущество;

- Упрощенная система налогообложения;

- Страховые взносы и другие.

Примеры расчетов и отчетности по обязательствам по налогам и сборам

Рассмотрим пример нескольких расчетов и отчетностей, связанных с обязательствами по налогам и сборам:

1. Расчет и уплата НДС. В этом случае необходимо рассчитать сумму НДС на основе выручки от продажи товаров или услуг, а затем уплатить ее в бюджет.

2. Расчет и уплата подоходного налога. Для этого необходимо исчислить сумму подоходного налога на основе доходов физических лиц и предоставить расчеты налоговой службе.

3. Предоставление отчетности по налогу на имущество. Отчетность по данному налогу включает информацию о наличии и стоимости имущества компании, а также расчет и уплату налога на это имущество.

Таким образом, правильное ведение бухгалтерии и отчетность по обязательствам по налогам и сборам является важной составляющей финансового управления компании. Это позволяет не только соблюдать требования законодательства, но и иметь актуальные данные для принятия управленческих решений.

Описание процедур и методов учета налоговых обязательств

Для эффективного учета налоговых обязательств необходимо разработать и применять определенные процедуры и методы. Рассмотрим некоторые из них:

1. Идентификация налоговых обязательств

Первым шагом в учете налоговых обязательств является их идентификация. Это включает определение видов налогов, которые организация обязана уплачивать, а также определение сроков и размеров платежей.

2. Расчет налоговых обязательств

После идентификации налоговых обязательств необходимо произвести расчет суммы платежа. Для этого используются соответствующие налоговые ставки и методы расчета, установленные законодательством. Расчет должен быть проведен в соответствии с требованиями законодательства и утвержденными методологиями.

3. Отражение налоговых обязательств в бухгалтерском учете

После расчета налоговых обязательств они должны быть отражены в бухгалтерском учете организации. Для этого используется специальный раздел баланса, в котором указываются суммы налоговых обязательств.

Примеры методов отражения налоговых обязательств в бухгалтерском учете:

- Создание отдельного подраздела в балансе, где указываются суммы налоговых обязательств по каждому виду налогов;

- Проведение соответствующих записей в учетных документах с указанием суммы и характера налогового платежа;

- Периодическая проверка правильности отражения налоговых обязательств и корректировка бухгалтерских записей при необходимости;

- Составление отчетности о налоговых обязательствах и представление ее в соответствующие органы государственной налоговой службы.

Таким образом, описание процедур и методов учета налоговых обязательств помогает организации эффективно и точно отражать свои налоговые обязательства в бухгалтерском учете, что способствует соблюдению законодательства и предотвращению возможных нарушений.

Анализ и учет рисков, связанных с обязательствами по налогам и сборам

В бизнесе существует ряд рисков, связанных с обязательствами по налогам и сборам. Отсутствие адекватного анализа и учета этих рисков может привести к серьезным финансовым последствиям для предприятия.

Один из основных рисков – это риск налоговых проверок. В случае выявления налоговых нарушений могут быть наложены штрафы и санкции со стороны налоговых органов. Поэтому важно систематически проводить анализ предприятия на предмет соблюдения налогового законодательства.

Также необходимо учитывать риски, связанные с непредвиденными изменениями в налоговом законодательстве. Изменение ставок налогов, введение новых обязательств или отмена льгот могут значительно повлиять на финансовое состояние предприятия. Для минимизации этих рисков следует проводить регулярный мониторинг изменений в законодательстве и прогнозировать возможные последствия для бизнеса.

Кроме того, обязательства по налогам и сборам могут стать предметом споров и судебных разбирательств. В случае налоговых споров предприятие может потерять время, ресурсы и иметь негативное влияние на репутацию. Использование юридических и налоговых консультаций, а также учет всех возможных рисков при составлении бухгалтерской отчетности помогут предотвратить нежелательные ситуации.

В итоге, анализ и учет рисков, связанных с обязательствами по налогам и сборам, является неотъемлемой частью успешного бизнеса. Предприниматель должен принимать все необходимые меры для минимизации этих рисков, чтобы обеспечить финансовую стабильность предприятия и избежать негативных последствий.

Примеры обязательств по налогам и сборам в балансе организации

1. Налог на прибыль

Налог на прибыль является одним из основных налогов, с которым сталкиваются организации. Он рассчитывается и уплачивается в зависимости от полученной организацией прибыли. В балансе организации отражается обязательство по уплате налога на прибыль.

2. НДС

НДС (налог на добавленную стоимость) является налогом, который уплачивается при реализации товаров и услуг. Организации, осуществляющие оборот товаров и услуг, обязаны вести учет по НДС и уплачивать соответствующие суммы в бюджет. Обязательство по уплате НДС отражается в балансе организации.

Таким образом, обязательства по налогам и сборам имеют важное значение в балансе организации. Они отражаются как текущие обязательства перед государством и показывают финансовое состояние организации.

Вопрос-ответ:

Какие обязательства по налогам и сборам могут быть отражены в разделе баланса?

В разделе баланса могут быть отражены обязательства по налогам и сборам, которые компания обязана уплатить государству. Это могут быть налог на прибыль, налог на добавленную стоимость, акцизы и другие налоги и сборы.

Какой анализ можно провести по обязательствам по налогам и сборам в разделе баланса?

Проводя анализ обязательств по налогам и сборам в разделе баланса, можно определить, насколько компания исполняет свои финансовые обязательства перед государством. Также можно оценить финансовую устойчивость компании и ее способность в перспективе уплачивать налоги и сборы.

Какие примеры обязательств по налогам и сборам можно привести?

Примерами обязательств по налогам и сборам могут быть задолженности по налогу на прибыль, задолженности по налогу на добавленную стоимость, задолженности по акцизам и другим специальным налогам, а также налоговые штрафы и пени.

Какие последствия возникают при невыполнении обязательств по налогам и сборам?

При невыполнении обязательств по налогам и сборам могут возникнуть негативные последствия для компании. Это могут быть штрафы и пени за несвоевременную уплату налогов, возможность наложения ареста на имущество компании, судебные преследования и уголовная ответственность.

Какова роль правильного отражения обязательств по налогам и сборам в разделе баланса для компании?

Правильное отражение обязательств по налогам и сборам в разделе баланса является важным аспектом финансовой отчетности компании. Это позволяет обеспечить прозрачность и достоверность финансовой информации, а также соблюдение требований законодательства. Также это может повлиять на репутацию компании и ее отношения с государственными органами и другими заинтересованными сторонами.

Что такое раздел баланса и какие обязательства он отражает?

Раздел баланса — это одна из основных частей финансовой отчетности, которая отображает финансовое состояние организации на определенную дату. В этом разделе отражаются обязательства по налогам и сборам, то есть суммы, которые организация обязана уплатить в государственный бюджет за определенный период времени.

Как происходит анализ обязательств по налогам и сборам в разделе баланса?

Анализ обязательств по налогам и сборам в разделе баланса осуществляется путем сопоставления сумм указанных обязательств с другими финансовыми показателями организации. Такой анализ позволяет оценить текущую задолженность организации перед государством, а также определить его степень финансовой устойчивости и платежеспособности.

Можете привести примеры обязательств по налогам и сборам, которые могут отражаться в разделе баланса?

В разделе баланса обязательства по налогам и сборам могут включать такие платежи, как налог на добавленную стоимость (НДС), налог на прибыль, налог на имущество организаций, налог на землю, страховые взносы, пенсионные взносы и другие обязательные платежи, которые организация должна уплатить в соответствии с действующим законодательством.