Причина отказа в зачете возврате не завершена кнп 3 ндфл – пояснение и рекомендации

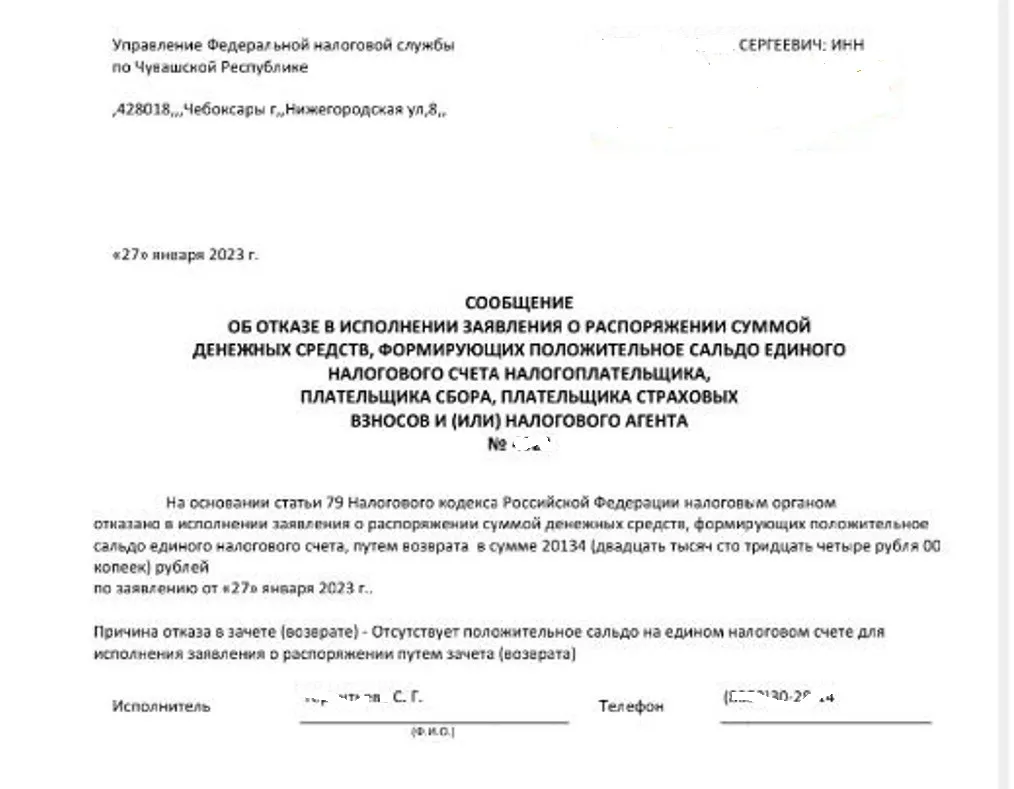

Одним из наиболее сложных и запутанных процессов при возврате налогов является зачет и возврат суммы, удержанной из дохода по налогу на доходы физических лиц (НДФЛ). Нередко происходит ситуация, когда получатель дохода получает уведомление об отказе в зачете суммы, удержанной по Контрольной карточке по форме 3-НДФЛ. В данной статье мы рассмотрим основные причины отказа в зачете и возврате, а также расскажем о возможных вариантах решения данной проблемы.

Одной из наиболее распространенных причин отказа в зачете суммы, удержанной по КК по форме 3-НДФЛ, является неправильное заполнение декларации или наличие ошибок в предоставленных документах. Важно знать, что даже малейшая ошибка или пропуск в документах может привести к отказу в зачете и возврате. Поэтому перед подачей декларации необходимо тщательно проверить все данные и убедиться в их правильности и полноте.

Еще одной причиной отказа является неправильная интерпретация норм налогового законодательства. Данная проблема возникает из-за высокой сложности и многообразия норм и правил, регулирующих вопросы налогового обязательства и возврата суммы НДФЛ. Так, неверное толкование закона или попытка использования сомнительных методов минимизации налоговых обязательств может привести к отказу в зачете и возврате.

В целом, причины отказа в зачете и возврате суммы по КК по форме 3-НДФЛ достаточно разнообразны и усложняют процесс получения налогового возврата. Однако, в случае отказа не следует отчаиваться и бросать процесс возврата. Существуют различные варианты решения данной проблемы, которые могут помочь исправить ошибки, устранить недочеты и добиться удовлетворения своего права на возврат суммы по КК по форме 3-НДФЛ.

- Общие сведения о зачете и возврате КНП 3 НДФЛ

- Основные причины отказа в зачете возврате не завершена КНП 3 НДФЛ

- 1. Незавершенная цепочка подтверждающих документов

- 2. Несоответствие правилам учета КНП 3 НДФЛ

- Варианты решения проблем при отказе в зачете возврате КНП 3 НДФЛ

- 1. Подача жалобы и обжалование решения

- 2. Обратиться в суд

- Особенности отказа в зачете возврате КНП 3 НДФЛ при изменении налогового законодательства

- Сравнительный анализ различных вариантов отказа в зачете возврате КНП 3 НДФЛ

- 1. Отказ в зачете возврате КНП 3 НДФЛ по формальным причинам

- 2. Отказ в зачете возврате КНП 3 НДФЛ по существенным основаниям

- 3. Отказ в зачете возврате КНП 3 НДФЛ по причине отсутствия правового основания

- Рекомендации по избежанию отказа в зачете возврате КНП 3 НДФЛ

- 1. Внимательно заполните декларацию

- 2. Подтвердите свои доходы и расходы

- 3. Следите за сроками подачи

- 4. Проверьте правильность заполнения банковских реквизитов

- 5. Обратите внимание на изменения в законодательстве

- Вопрос-ответ:

- Какие причины могут быть для отказа в зачете возврата НДФЛ?

- Что делать, если мне отказали в зачете возврата НДФЛ?

- Какие документы нужно предоставить для успешного зачета возврата НДФЛ?

- Какие особенности есть у процесса зачета возврата НДФЛ для индивидуальных предпринимателей?

- Какие варианты решения проблемы отказа в зачете возврата НДФЛ можно предложить?

- Что делать, если мне отказали в зачете возврата не завершенной КНП 3-НДФЛ?

- Видео:

Общие сведения о зачете и возврате КНП 3 НДФЛ

Для того чтобы воспользоваться процедурой зачета или возврата КНП 3 НДФЛ, необходимо представить в налоговый орган соответствующие документы. В зависимости от вида и особенностей КНП 3 НДФЛ может потребоваться предъявление дополнительной информации или доказательств.

Основные виды зачета и возврата КНП 3 НДФЛ:

- Зачет КНП 3 НДФЛ может производиться в следующих случаях:

- Физическое лицо имеет другие виды дохода, по которым начислен налог на доходы физических лиц;

- Физическое лицо получило налоговый вычет на другой объект налогообложения;

- Физическое лицо имеет другие НДФЛ, по которому произведена уплата;

- Физическое лицо получило налоговое возмещение от другого налогоплательщика.

- Возврат КНП 3 НДФЛ может быть осуществлен в следующих случаях:

- Налогоплательщик допустил ошибку при уплате налога;

- Налогоплательщик уплатил налог по ошибочно начисленной сумме дохода;

- Налогоплательщик уплатил налог и доказал отсутствие облагаемых доходов.

В целях осуществления зачета или возврата КНП 3 НДФЛ необходимо предоставить налоговому органу следующие документы:

- Заявление, содержащее информацию о КНП 3 НДФЛ и причине, по которой запрашивается зачет или возврат;

- Документы, подтверждающие наличие КНП 3 НДФЛ и право на зачет или возврат;

- Дополнительные документы, предусмотренные законодательством или запросом налогового органа.

После предоставления всех необходимых документов налоговый орган рассматривает заявление и принимает решение о зачете или возврате КНП 3 НДФЛ. В случае положительного решения, налогоплательщику выплачивается сумма налога либо производится зачет с этой суммой в будущем. В случае отрицательного решения, налогоплательщик имеет право обжаловать решение в порядке, установленном законодательством.

Основные причины отказа в зачете возврате не завершена КНП 3 НДФЛ

Существует несколько основных причин, по которым налоговая служба может отказать в зачете возврата не завершена КНП 3 НДФЛ:

1. Незавершенная цепочка подтверждающих документов

Одной из основных причин отказа в зачете возврата может быть отсутствие или недостаточность подтверждающих документов. В случае, когда налогоплательщик не предоставил полный или достаточный пакет документов, налоговая служба не сможет проверить правильность и законность расчета возврата НДФЛ.

2. Несоответствие правилам учета КНП 3 НДФЛ

Другой распространенной причиной отказа в зачете возврата может быть несоблюдение налогоплательщиком правил учета КНП 3 НДФЛ. КНП 3 – это код налогового периода, который указывается в декларации по НДФЛ. Если налогоплательщик допустил ошибку при указании данного кода или если в декларации присутствуют другие ошибки или несоответствия требованиям налогового законодательства, налоговая служба может отказать в зачете возврата.

Это лишь некоторые основные причины отказа в зачете возврата не завершена КНП 3 НДФЛ. Для предотвращения таких ситуаций рекомендуется внимательно ознакомиться с требованиями по подаче заявления о возврате и правилами заполнения декларации по НДФЛ. Также стоит обратиться к специалистам или консультантам в области налогообложения для получения дополнительной информации и советов.

Варианты решения проблем при отказе в зачете возврате КНП 3 НДФЛ

Когда налоговая служба отказывает в зачете возврате КНП 3 НДФЛ, это может стать серьезной проблемой для налогоплательщика. Однако существуют несколько вариантов решения этой проблемы.

1. Подача жалобы и обжалование решения

Если вам отказали в зачете возврате КНП 3 НДФЛ, в первую очередь стоит подать жалобу на данное решение. Жалобу нужно подавать в том же налоговом органе, где было принято решение об отказе. В жалобе необходимо указать причины, по которым вы считаете, что вам должны были зачесть или вернуть КНП 3 НДФЛ. После подачи жалобы налоговый орган обязан рассмотреть ее и принять решение по делу. Если жалоба будет удовлетворена, вам могут вернуть КНП 3 НДФЛ.

2. Обратиться в суд

Если жалоба на отказ в зачете возврате КНП 3 НДФЛ не была удовлетворена, вы можете обратиться в суд. В этом случае вам необходимо составить и подать исковое заявление в суд, в котором необходимо указать основания, по которым вы считаете решение налогового органа неправомерным. Суд рассмотрит ваше дело и вынесет судебное решение.

Важно помнить, что все юридические вопросы, связанные с отказом в зачете возврате КНП 3 НДФЛ, лучше доверить профессионалам. Квалифицированный юрист или налоговый специалист поможет вам составить жалобу или исковое заявление, правильно сформулировать аргументы и представить вашу позицию в налоговой службе или суде.

Видя проблему в отказе в зачете возврате КНП 3 НДФЛ, необходимо действовать сразу и не терять время. Подавая жалобу или обращаясь в суд, вы повышаете свои шансы на получение зачета или возврата КНП 3 НДФЛ.

Особенности отказа в зачете возврате КНП 3 НДФЛ при изменении налогового законодательства

При изменении налогового законодательства могут возникать ситуации, когда налогоплательщику отказывают в зачете и возврате КНП 3 НДФЛ. Это может произойти по нескольким причинам, связанным с изменениями в правилах и порядке учета налоговых обязательств.

Первая особенность, с которой может столкнуться налогоплательщик, – это изменение требований к оформлению документов. При изменении налогового законодательства могут быть установлены новые правила представления декларации или других документов, необходимых для зачета и возврата КНП 3 НДФЛ. В случае невыполнения этих требований налогоплательщика могут отказать в зачете и возврате налога.

Вторая особенность связана с изменением границы, после которой налогоплательщику отказывают в зачете и возврате КНП 3 НДФЛ. По новым правилам могут быть установлены более строгие условия, при которых доход считается налоговым резидентом или нерезидентом. Если налогоплательщик не соответствует новым критериям, то он может быть исключен из числа тех, кто имеет право на зачет и возврат КНП 3 НДФЛ.

Третья особенность заключается в возможности изменения ставок налога на доходы физических лиц. Если ставки налога изменились в результате внесения изменений в налоговое законодательство, то это может повлиять на возможность налогоплательщика получить возврат КНП 3 НДФЛ. Если новые ставки делают возврат налога невыгодным для налогоплательщика или устанавливают слишком высокие требования для зачета налога, то он может быть отказан в зачете и возврате налога.

Сравнительный анализ различных вариантов отказа в зачете возврате КНП 3 НДФЛ

При отказе в зачете возврате КНП 3 НДФЛ может возникнуть несколько ситуаций, в которых основания и порядок отказа могут отличаться. В данном разделе мы рассмотрим и сравним различные варианты отказа и их особенности.

1. Отказ в зачете возврате КНП 3 НДФЛ по формальным причинам

Одной из возможных причин отказа в зачете возврате КНП 3 НДФЛ является наличие формальных ошибок или неправильно заполненных документов. Это может быть связано с незаполненными полями, отсутствием подписи или иными нарушениями требований к оформлению документов. В таком случае, налоговый орган имеет право отказать в зачете и потребовать исправить ошибки.

2. Отказ в зачете возврате КНП 3 НДФЛ по существенным основаниям

В некоторых случаях отказ в зачете возврате КНП 3 НДФЛ может быть обоснован наличием существенных оснований, таких как непредставление необходимых документов, нарушение сроков подачи заявления или предоставления сведений, подача заведомо ложных сведений и т.д. Налоговый орган в этом случае может отказать в зачете возврате и провести дополнительные проверки.

3. Отказ в зачете возврате КНП 3 НДФЛ по причине отсутствия правового основания

Третьим вариантом отказа в зачете возврате КНП 3 НДФЛ является отсутствие правового основания для предоставления налогового вычета. Например, если налогоплательщик не удовлетворяет условиям, предусмотренным законодательством, для получения вычета по определенной категории КНП 3 НДФЛ, налоговый орган может отказать в его зачете.

При выборе наиболее подходящего варианта отказа в зачете возврате КНП 3 НДФЛ следует учитывать конкретные обстоятельства каждого случая и соблюдать требования налогового законодательства.

Рекомендации по избежанию отказа в зачете возврате КНП 3 НДФЛ

Для успешного зачета возврата КНП 3 НДФЛ необходимо соблюдать определенные правила и рекомендации. В этом разделе представлены основные рекомендации по избежанию отказа в зачете возврата НДФЛ.

1. Внимательно заполните декларацию

Перед подачей заявления на возврат налога, необходимо внимательно заполнить декларацию по форме 3 НДФЛ. Обратите внимание на все поля и укажите информацию точно и правильно. Ошибки или неправильное заполнение могут привести к отказу в зачете.

2. Подтвердите свои доходы и расходы

Один из основных критериев для зачета возврата НДФЛ является подтверждение доходов и расходов. Сохраните все документы, которые могут подтвердить указанные в декларации суммы. Это могут быть справки о заработной плате, договоры аренды, квитанции об оплате коммунальных услуг и другие документы.

3. Следите за сроками подачи

Важно не пропустить сроки подачи заявления на возврат НДФЛ. Обратите внимание на дату подачи, указанную в налоговой декларации. Подайте заявление вовремя, чтобы избежать проблем с зачетом возврата.

4. Проверьте правильность заполнения банковских реквизитов

Ошибки в банковских реквизитах могут привести к неправильному зачету возврата налога. Проверьте правильность заполнения данных о банке, номере счета и других реквизитах. Убедитесь, что вы указали верные данные и они соответствуют вашему банковскому счету.

5. Обратите внимание на изменения в законодательстве

Регламенты и условия возврата НДФЛ могут меняться со временем. Периодически проверяйте актуальную информацию о возврате НДФЛ и правилах заполнения декларации. Это поможет избежать ошибок и отказа в зачете.

Следуя этим рекомендациям, вы повысите шансы на успешный зачет возврата КНП 3 НДФЛ. Отнеситесь к процессу подачи с ответственностью и вниманием, чтобы избежать проблем и дополнительных неудобств.

Вопрос-ответ:

Какие причины могут быть для отказа в зачете возврата НДФЛ?

Причиной может быть неправильно заполненная декларация, несоответствие указанной суммы налогового возврата фактически уплаченной, отсутствие необходимых документов, изменение налогового законодательства и другие факторы.

Что делать, если мне отказали в зачете возврата НДФЛ?

Если вам отказали в зачете возврата НДФЛ, вам следует ознакомиться с причинами отказа, указанными в соответствующем уведомлении, и принять меры для устранения этих причин. В случае возникновения спорной ситуации вы можете обратиться в налоговую инспекцию с жалобой или обратиться в суд.

Какие документы нужно предоставить для успешного зачета возврата НДФЛ?

Для успешного зачета возврата НДФЛ необходимо предоставить правильно заполненную налоговую декларацию, копию трудовой книжки, справку о доходах за год, справку о снятии денег с вкладов и другие документы, подтверждающие доходы и расходы.

Какие особенности есть у процесса зачета возврата НДФЛ для индивидуальных предпринимателей?

Для индивидуальных предпринимателей процесс зачета возврата НДФЛ имеет свои особенности. В частности, необходимо предоставить дополнительные документы, связанные с деятельностью предпринимателя, такие как справка о предоставленных услугах или товарах, договоры с клиентами и другие.

Какие варианты решения проблемы отказа в зачете возврата НДФЛ можно предложить?

При отказе в зачете возврата НДФЛ можно обратиться в налоговую инспекцию с жалобой или обратиться в суд. Также можно попытаться устранить причины отказа самостоятельно и повторно подать заявление на возврат НДФЛ.

Что делать, если мне отказали в зачете возврата не завершенной КНП 3-НДФЛ?

Если вам отказали в зачете возврата не завершенной квалифицированной нотариальной письменной формы личных и семейных данных по налогу на доходы физических лиц (КНП 3-НДФЛ), вы можете обжаловать это решение в налоговой службе. Для этого вам необходимо подать жалобу в письменной форме, указав причины, по которым, по вашему мнению, вам был отказано в зачете возврата КНП 3-НДФЛ. Вам также потребуется представить все необходимые документы, подтверждающие ваши права на возврат.