При снятии организации с учета по ЕНВД в середине года – быстрое решение и основатели

Единый налог на вмененный доход (ЕНВД) – это специальный режим налогообложения, который позволяет предпринимателям и организациям упростить процесс учета и уплаты налогов. Однако бывают ситуации, когда организация вынуждена изменить свой статус и сняться с учета по ЕНВД. Различные обстоятельства могут стать причиной такого решения: изменение характера деятельности, расширение сферы деятельности, увеличение объемов продаж и другие. В этой статье мы расскажем о необходимых документах и процедуре отказа от ЕНВД в середине года.

В первую очередь, для снятия с учета по ЕНВД в середине года необходимо составить отчет по форме № ЕНВД-2. В этом отчете указываются все средние показатели, охваченные режимом ЕНВД, за период с начала года до даты снятия с учета. Отчет должен быть подписан руководителем организации и главным бухгалтером. Также необходимо приложить к отчету копию уведомления об отказе от ЕНВД.

После составления и подписания отчета по форме № ЕНВД-2, организация должна подать его в налоговый орган по месту своего учета. Вместе с отчетом необходимо представить следующие документы: уведомление об отказе от ЕНВД (копия); заключение аудитора об отказе от ЕНВД (если это требуется); протокол собрания участников организации или решение учредителя о снятии с учета по ЕНВД; учетная политика организации на налоговый период.

- Как отказаться от ЕНВД в середине года?

- Документы для отказа от ЕНВД

- Процедура отказа от ЕНВД

- Какие документы нужны для отказа от ЕНВД?

- 1. Уведомление о принятии заявления

- 2. Свидетельство о снятии с учета по ЕНВД

- Порядок отказа от ЕНВД при снятии с учета

- Перечень документов:

- Какие сроки нужно соблюдать при отказе от ЕНВД?

- 1. Сроки предупреждения налогового органа

- 2. Сроки уведомления покупателей

- Какие штрафы предусмотрены за нарушение сроков отказа от ЕНВД?

- Пример расчета штрафа:

- Возможные последствия при снятии с учета по ЕНВД в середине года

- Вопрос-ответ:

- Какие документы необходимо подать для снятия с учета по ЕНВД в середине года?

- Можно ли сняться с учета по ЕНВД в середине года без предоставления документов?

- С какой даты происходит снятие с учета по ЕНВД при подаче заявления в середине года?

- Какие последствия имеет снятие с учета по ЕНВД в середине года?

- Можно ли вернуться на ЕНВД после снятия с учета в середине года?

- Какие документы необходимо предоставить при снятии с учета по ЕНВД в середине года?

- Какие основания могут быть для снятия организации с учета по ЕНВД в середине года?

- Видео:

- Закрываем год. Отказ и подтверждение режима УСН и ЕНВД

Как отказаться от ЕНВД в середине года?

Если ваша организация ранее зарегистрирована в качестве плательщика Единого налога на вмененный доход (ЕНВД), но по каким-либо причинам вы решаете сняться с учета по этой системе налогообложения в середине года, вам потребуется некоторые документы и пройти определенную процедуру.

Документы для отказа от ЕНВД

Для отказа от ЕНВД в середине года вам потребуется следующие документы:

- Заявление о снятии с учета по ЕНВД;

- Уведомление о переходе на общую систему налогообложения.

Заявление о снятии с учета по ЕНВД должно быть написано на бланке организации и содержать следующую информацию:

- Название и ИНН организации;

- Дата подачи заявления;

- Причины отказа от ЕНВД;

- Подпись руководителя организации.

Уведомление о переходе на общую систему налогообложения также должно быть написано на бланке организации и содержать следующую информацию:

- Название и ИНН организации;

- Дата подачи уведомления;

- Подпись руководителя организации.

Процедура отказа от ЕНВД

Процедура отказа от ЕНВД в середине года включает в себя следующие шаги:

- Составьте заявление о снятии с учета по ЕНВД и уведомление о переходе на общую систему налогообложения;

- Подпишите заявление и уведомление руководителем организации;

- Сдайте заявление и уведомление в налоговый орган, в котором ваша организация зарегистрирована;

- Получите подтверждение от налогового органа о принятии заявления и уведомления.

После выполнения указанных шагов и получения подтверждения от налогового органа о принятии заявления и уведомления, ваша организация будет снята с учета по ЕНВД, и вы сможете перейти на общую систему налогообложения.

Какие документы нужны для отказа от ЕНВД?

Если организация решила сняться с учета по Единому налогу на вмененный доход (ЕНВД) в середине года, то для этого потребуются несколько документов.

Основным документом, подтверждающим отказ от ЕНВД, является заявление, которое направляется в налоговый орган. Заявление должно быть составлено в соответствии с требованиями налогового законодательства и содержать необходимую информацию о самой организации.

Кроме заявления, вместе с ним необходимо предоставить дополнительные документы, подтверждающие факт отказа от ЕНВД. Среди таких документов могут быть:

1. Уведомление о принятии заявления

Получение информации о том, что налоговый орган принял заявление о снятии с учета по ЕНВД, может быть подтверждено уведомлением. Этот документ будет служить доказательством того, что заявление было доставлено и принято.

2. Свидетельство о снятии с учета по ЕНВД

После принятия заявления и проверки соответствия требованиям, налоговый орган выдает свидетельство о снятии с учета по ЕНВД. Этот документ подтверждает, что организация больше не является плательщиком Единого налога и освобождена от его уплаты.

В каждом конкретном случае могут потребоваться дополнительные документы или справки, в зависимости от условий отказа от ЕНВД и требований налоговых органов.

Порядок отказа от ЕНВД при снятии с учета

Отказ от единого налога на вмененный доход (ЕНВД) возможен, если организация прекратила осуществлять виды деятельности, включенные в перечень установленных для отражения доходов на основе данных фискальных накопителей (ФН-1), необходимых для применения режима ЕНВД.

Для отказа от ЕНВД организация обязана в течение двух рабочих дней с момента прекращения осуществления деятельности, определенной указанным перечнем, представить в налоговый орган такие документы:

Перечень документов:

- Заявление о снятии с учета по ЕНВД, составленное в произвольной форме и содержащее следующую информацию:

- полное наименование организации;

- адрес организации;

- ИНН и КПП;

- основной государственный регистрационный номер (ОГРН) и дата его присвоения;

- причина отказа от ЕНВД и дата прекращения осуществления видов деятельности;

- реквизиты документов, подтверждающих прекращение осуществления видов деятельности.

- Копии документов, подтверждающих прекращение осуществления видов деятельности для каждого вида деятельности, включенного в перечень.

При предоставлении заявления и документов налоговый орган производит проверку и в течение 5 рабочих дней регистрирует заявление. После регистрации заявления организация считается снятой с учета по ЕНВД.

Важно: Если организация не предоставила заявление и документы в установленный срок, налоговый орган вправе самостоятельно прекратить применение режима ЕНВД с начала календарного месяца, следующего за месяцем окончания указанного срока.

При снятии с учета по ЕНВД, организации необходимо учесть, что в случае несвоевременного предоставления заявления и документов, она будет обязана уплатить налоги по общему режиму, рассчитанные в соответствии с нормами налогового законодательства РФ.

Какие сроки нужно соблюдать при отказе от ЕНВД?

При отказе от ЕНВД необходимо соблюдать определенные сроки, чтобы избежать штрафов и проблем с налоговыми органами.

1. Сроки предупреждения налогового органа

Организация, желающая сняться с учета по ЕНВД, должна предупредить налоговый орган об этом в письменной форме не менее чем за 10 дней до даты, с которой она желает прекратить применение ЕНВД.

2. Сроки уведомления покупателей

Организация должна уведомить своих покупателей о факте отказа от ЕНВД не позднее следующего месяца после даты прекращения применения данного режима.

Например, если организация снялась с учета по ЕНВД с 1 августа, то уведомление покупателям о изменении своего налогового статуса должно быть отправлено до конца сентября.

Уведомление должно содержать информацию о том, что организация уже не применяет ЕНВД, и изменены налоговые ставки, касающиеся данной организации.

Кроме того, организация должна предоставить своим покупателям возможность обмена непроданных товаров, купленных до отказа от ЕНВД, на аналогичные товары, при этом разница в стоимости не должна превышать сумму НДС.

Если организация не уведомляет своих покупателей о факте отказа от ЕНВД, они имеют право потребовать возврата переплаченного НДС.

В случае несоблюдения сроков уведомления покупателей и предупреждения налогового органа организация может быть обязана выплатить штраф.

Какие штрафы предусмотрены за нарушение сроков отказа от ЕНВД?

В случае невыполнения сроков отказа от ЕНВД, предусмотрены определенные штрафы. За каждый день просрочки начисляется штраф в размере 1/300-ой ставки рефинансирования Центрального банка РФ. Если организация не выполнила отказ от ЕНВД вовремя, она обязана уплатить данный штраф за все дни просрочки.

Расчет суммы штрафа производится следующим образом: умножается количество дней просрочки на указанную ставку. Данную сумму следует умножить на размер налоговой базы ЕНВД.

Пример расчета штрафа:

| Количество дней просрочки | Размер налоговой базы ЕНВД | Ставка рефинансирования | Сумма штрафа |

|---|---|---|---|

| 10 | 1 000 000 рублей | 7% | 23 333,33 рубля |

| 20 | 500 000 рублей | 7% | 23 333,33 рубля |

Таким образом, при нарушении сроков отказа от ЕНВД организация обязана уплатить значительные штрафные санкции. Поэтому важно вовремя предоставить все необходимые документы и сняться с учета по ЕНВД, чтобы избежать этих штрафов.

Возможные последствия при снятии с учета по ЕНВД в середине года

Решение о снятии с учета по ЕНВД в середине года может иметь негативные последствия для организации. Важно учесть, что действие ЕНВД может прекращаться только с начала года, поэтому принятие такого решения в середине отчетного периода может затруднить финансовую деятельность компании.

Во-первых, одним из основных возможных последствий является необходимость внесения изменений в финансовую отчетность. После снятия с учета по ЕНВД организация обязана предоставить отчетность в соответствии с общей системой налогообложения. Это может потребовать дополнительных затрат на подготовку и сдачу налоговой отчетности.

Во-вторых, после снятия с учета по ЕНВД компания теряет право на применение специальных налоговых льгот, предусмотренных данной системой налогообложения. В результате организация может быть обязана уплачивать налоги и сборы в больших объемах, что повлияет на финансовые показатели и рентабельность деятельности.

Третьим возможным последствием является изменение статуса организации перед контролирующими органами. После снятия с учета по ЕНВД компания может подвергнуться более строгому финансовому контролю и регулярной проверке со стороны налоговых органов.

Кроме того, стоит учитывать, что возврат на ЕНВД будет возможен только с начала следующего отчетного периода. Это может привести к дополнительным затратам на уплату налогов и сборов в промежуточном периоде, что негативно скажется на финансовом состоянии организации.

В целом, снятие с учета по ЕНВД в середине года может иметь серьезные финансовые и организационные последствия. Поэтому перед принятием такого решения рекомендуется тщательно оценить все риски и проконсультироваться с профессионалами в области налогообложения.

Вопрос-ответ:

Какие документы необходимо подать для снятия с учета по ЕНВД в середине года?

Для снятия с учета по ЕНВД в середине года, необходимо подать заявление в налоговую инспекцию. К заявлению также прилагается документ, подтверждающий снятие с ЕНВД. Этим документом может быть, например, заключение экспертной комиссии или решение арбитражного суда.

Можно ли сняться с учета по ЕНВД в середине года без предоставления документов?

Нет, снятие с учета по ЕНВД в середине года без предоставления документов невозможно. Для снятия с учета необходимо подать заявление и предоставить документ, подтверждающий основание для снятия.

С какой даты происходит снятие с учета по ЕНВД при подаче заявления в середине года?

Если организация подает заявление на снятие с учета по ЕНВД в середине года, то снятие происходит с начала календарного месяца, следующего за месяцем подачи заявления. Например, если заявление подано в июле, то снятие с учета произойдет с 1 августа.

Какие последствия имеет снятие с учета по ЕНВД в середине года?

Снятие с учета по ЕНВД в середине года может повлечь за собой изменение налоговых обязательств организации. Организация будет обязана уплачивать НДС по общей системе налогообложения. Кроме того, возможны изменения в отчетности и учете расчетов с контрагентами.

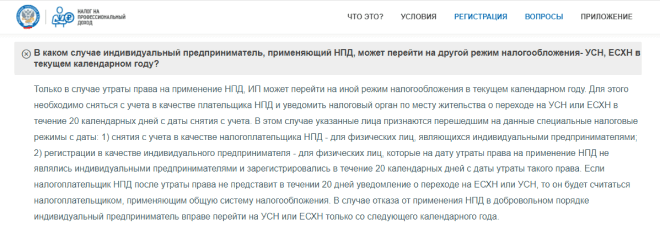

Можно ли вернуться на ЕНВД после снятия с учета в середине года?

Да, возможно вернуться на ЕНВД после снятия с учета в середине года. Для этого необходимо подать заявление в налоговую инспекцию о включении в реестр плательщиков ЕНВД. Организация может вернуться на ЕНВД с начала календарного месяца, следующего за месяцем подачи заявления.

Какие документы необходимо предоставить при снятии с учета по ЕНВД в середине года?

Для снятия с учета по ЕНВД организации в середине года необходимо предоставить следующие документы: заявление в налоговый орган о снятии с учета по ЕНВД, копию свидетельства о государственной регистрации юридического лица, копию свидетельства о постановке на учет в налоговом органе по месту нахождения юридического лица, а также документы, подтверждающие основание для снятия с учета (например, приказ об упразднении организации, протокол о реорганизации и т.д.).

Какие основания могут быть для снятия организации с учета по ЕНВД в середине года?

Организация может быть снята с учета по ЕНВД в середине года по разным основаниям. Например, если организация прекратила свою деятельность, упразднена или прошла реорганизацию. Также, если организация перешла на общую систему налогообложения или на упрощенную систему налогообложения. В каждом конкретном случае необходимо рассматривать основание для снятия с учета и предоставлять соответствуюдшие документы налоговому органу.