Почему в 2023 году процесс возврата переплаты по налогу станет более сложным и зачем быть готовыми к изменениям

Возврат переплаты по налогу – это процесс, который позволяет налогоплательщикам получить обратно сумму налога, превышающую их фактическую налоговую обязанность. Однако в 2023 году этот процесс становится более сложным и требует от налогоплательщиков дополнительных усилий.

Одной из причин усложнения возврата переплаты является изменение налогового законодательства, которое вступило в силу с начала нового года. Новые правила и учетные процедуры требуют от налогоплательщиков более детальной и точной отчетности, что приводит к увеличению количества документов, необходимых для подтверждения переплаты.

Также стоит отметить введение новых контрольных механизмов, направленных на предотвращение случаев неправомерного получения возвратов и злоупотребления налоговой системой. Эти меры безусловно являются важными для обеспечения честности и прозрачности налогообложения, но в то же время они увеличивают сложность процесса возврата переплаты и требуют от налогоплательщиков больше времени и внимания.

В результате этих изменений, налогоплательщикам, желающим вернуть переплату по налогу, необходимо быть готовыми к тщательной подготовке документов и более тщательному процессу проверки. Все это может занять больше времени и сил, поэтому важно начинать процесс возврата переплаты заранее, чтобы избежать возможных задержек и проблем.

- Новые правила возврата

- Изменение срока рассмотрения

- Ужесточение требований

- Более активный контроль со стороны налоговых органов

- Важность своевременной подачи документов

- Повышенный контроль

- Расширение списков проверяемых документов

- Автоматическое сравнение данных

- Повышенные штрафы

- Установление штрафов за нарушение сроков

- Процедура начисления штрафов

- Последствия неуплаты штрафа

- Вопрос-ответ:

- Почему в 2023 году усложняется возврат переплаты по налогу?

- Какие изменения произойдут в возврате переплаты по налогу в 2023 году?

- Какие ограничения будут введены при возврате переплаты по налогу в 2023 году?

- Будут ли внесены какие-либо улучшения или упрощения в процедуру возврата переплаты по налогу в 2023 году?

- Какие последствия могут возникнуть для налогоплательщиков из-за усложнения процедуры возврата переплаты по налогу в 2023 году?

- Какие изменения касаются возврата переплаты по налогу в 2023 году?

- Какие проблемы могут возникнуть при возврате переплаты по налогу в 2023 году?

- Видео:

- Возврат налогов в Литве. Заполняем декларацию вместе!

Новые правила возврата

С 2023 года в России вступили в силу новые правила по возврату переплаты по налогу. Изменения были внесены в соответствии с Федеральным законом от 27 ноября 2022 года № 321-ФЗ “О внесении изменений в налоговое законодательство”.

Одним из основных изменений стало усложнение процесса возврата переплаты. Теперь налогоплательщики должны обращаться в налоговые органы не позднее 30 дней с момента истечения налогового периода, в котором возникла переплата.

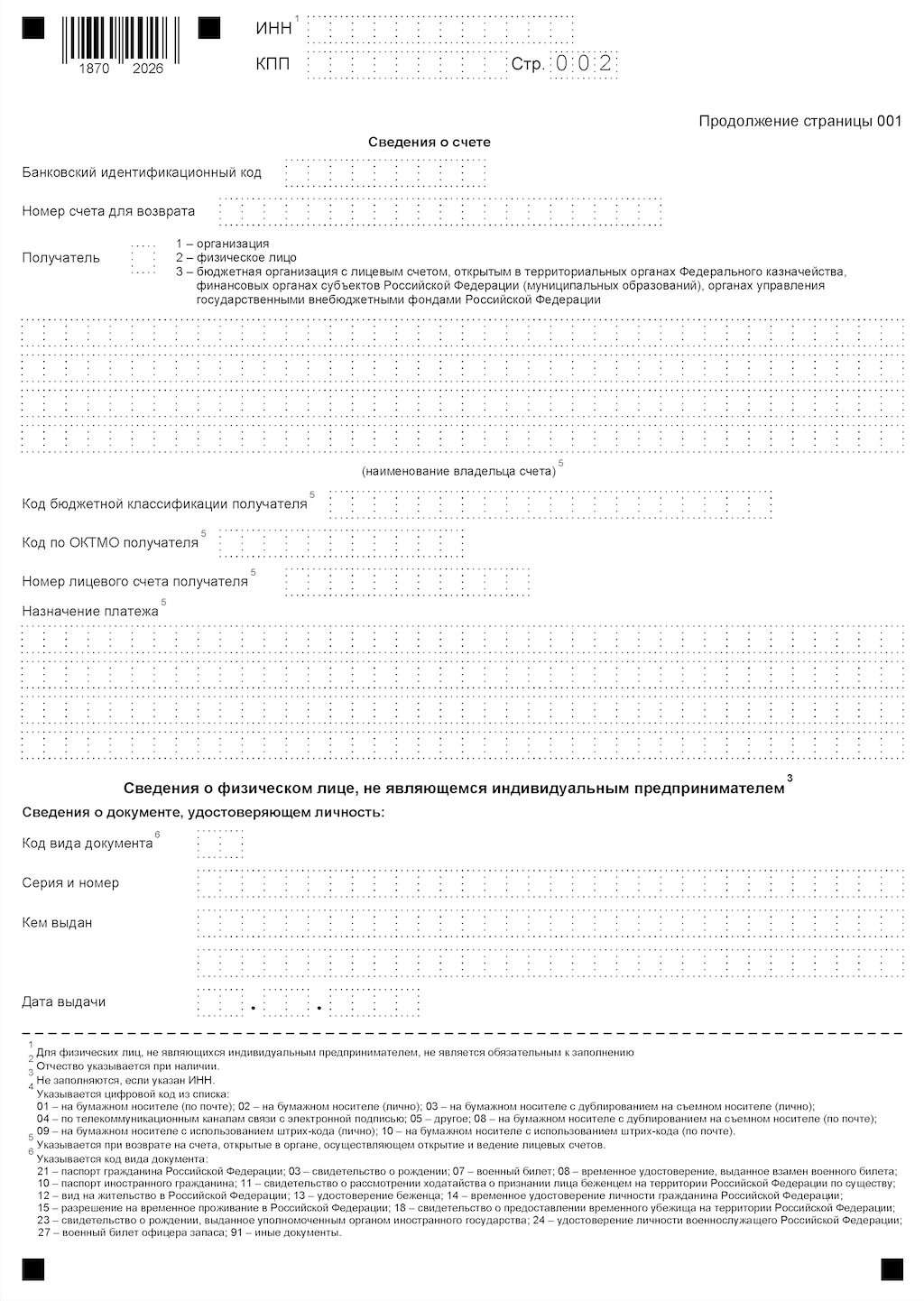

Также, для получения возврата необходимо предоставить дополнительные документы, подтверждающие право на возврат. В их число входят копии налоговых деклараций, счетов-фактур, платежных документов и других документов, связанных с уплатой налогов.

Еще одним важным изменением стало введение срока рассмотрения заявлений о возврате переплаты. Теперь налоговые органы обязаны рассмотреть заявление и произвести возврат в течение 90 дней со дня его подачи. В случае несоблюдения этого срока, налоговый орган обязан уплатить штраф в размере 10 % суммы переплаты в месяц просрочки.

Новые правила возврата переплаты по налогу были введены с целью улучшения контроля и сокращения случаев мошенничества. Кроме того, они позволят налоговым органам более оперативно проводить проверки и контролировать правильность учета и уплаты налогов.

| Основные изменения: |

|---|

| 1. Срок обращения за возвратом переплаты – не позднее 30 дней с момента истечения налогового периода. |

| 2. Необходимость предоставления дополнительных документов, подтверждающих право на возврат. |

| 3. Срок рассмотрения заявлений о возврате – 90 дней со дня подачи. |

| 4. Введение штрафа за просрочку рассмотрения заявления – 10 % суммы переплаты в месяц просрочки. |

Изменение срока рассмотрения

Вводятся новые правила, которые увеличивают срок рассмотрения вопросов о возврате переплаты по налогу с 5 до 45 дней. Это означает, что налогоплательщики должны быть готовы к тому, что процесс возврата может занять дольше привычного.

Изменение срока рассмотрения связано с целью улучшить качество проверки налоговых деклараций и минимизировать возможность случайных ошибок и мошенничества. Новые сроки позволяют налоговым службам более тщательно проверять информацию, предоставленную налогоплательщиками, и своевременно принимать решения о возврате переплаты.

Это изменение может вызвать определенные неудобства для налогоплательщиков, так как ожидание возврата переплаты может быть затянутым во времени. Чтобы минимизировать эти неудобства, налогоплательщики могут проводить более тщательную проверку своих налоговых деклараций перед их подачей, чтобы исключить возможность ошибок и несоответствий.

Также важно заранее планировать свои финансы и учитывать возможное задержание сроков возврата переплаты по налогу. Это может потребовать более тщательного планирования личного бюджета и снижения расходов на определенный период времени.

Ужесточение требований

В 2023 году гражданам будет немного сложнее вернуть переплату по налогу из-за ужесточения требований, которые вводятся налоговыми органами.

Одним из требований, которое станет более строгим, является правильное заполнение налоговой декларации. Гражданам будет необходимо более внимательно и точно указывать все доходы и расходы, чтобы избежать возникновения ошибок при подаче документов.

Также будет ужесточаться требование предоставления дополнительных документов для подтверждения правильности данных, указанных в налоговой декларации. Это может означать, что гражданам придется собирать и хранить больше документов, связанных с их доходами и расходами.

Более активный контроль со стороны налоговых органов

Еще одним изменением будет более активный контроль со стороны налоговых органов. Возможно, будет увеличено количество проверок и аудитов налоговых деклараций, что может повлечь за собой больше времени и затрат для граждан.

Важность своевременной подачи документов

Также стоит отметить, что с ужесточением требований становится еще более важной своевременная подача налоговой декларации и всех дополнительных документов. В случае просрочки гражданам может грозить штраф или иные последствия.

В целом, ужесточение требований в возврате переплаты по налогу в 2023 году может привести к более сложному и затратному процессу для граждан. Чтобы избежать проблем, рекомендуется внимательно ознакомиться с правилами и требованиями, уделить больше времени на подготовку документов и своевременно подавать налоговую декларацию.

Повышенный контроль

С 2023 года уровень контроля со стороны налоговых органов в отношении возврата переплаты по налогу будет значительно усилен. Это связано с увеличением числа случаев мошенничества, связанных с этой процедурой, а также с усилением заинтересованности налоговых органов в повышении эффективности и прозрачности налоговой системы.

Новые меры будут направлены на ужесточение проверки правильности заполнения декларации и соответствия предоставленной информации фактическим данным, а также на устранение возможности незаконного использования налоговых вычетов и схем уклонения от уплаты налогов.

В рамках повышенного контроля налоговые органы будут проводить проверки налогоплательщиков, включая контроль финансовых операций, анализ информации из различных источников и сопоставление данных для принятия обоснованных решений относительно возврата переплаты по налогу.

Одним из основных изменений также будет введение системы анализа рисков, которая позволит определить налогоплательщиков с наибольшей вероятностью нарушений и сконцентрироваться на их проверке. Это позволит налоговым органам усилить контроль и способствовать более справедливому распределению налоговой нагрузки.

В связи с повышением контроля рекомендуется налогоплательщикам быть особенно внимательными при заполнении декларации и предоставлении информации, чтобы избежать возможных негативных последствий в виде штрафов и жесткого контроля со стороны налоговой службы.

Расширение списков проверяемых документов

В 2023 году в России вступают в силу изменения в налоговом законодательстве, которые затрагивают процесс возврата переплаты по налогу. В рамках этих изменений будет расширен список документов, которые должны быть предоставлены налогоплательщиками при подаче заявления на возврат переплаты.

Одним из основных нововведений является необходимость предоставления копии документа, подтверждающего право собственности на используемое имущество. Ранее такой документ не требовался, однако в 2023 году налоговая служба будет проверять наличие права собственности для каждого налогоплательщика, размещающего заявление на возврат переплаты по налогу.

Кроме того, в список проверяемых документов будет добавлено подтверждающее финансовое состояние налогоплательщика удостоверение. Этот документ будет необходим для того, чтобы налоговая служба имела возможность убедиться в надежности информации, предоставленной в заявлении на возврат переплаты.

Изменения в списке проверяемых документов связаны с растущим числом случаев мошенничества и фиктивных деклараций. Введение новых требований позволит налоговой службе более детально проверять информацию, предоставляемую налогоплательщиками, и предупреждать возможные злоупотребления с целью незаконного возврата переплаты по налогу.

| Название документа | Обязательность предоставления |

|---|---|

| Копия документа, подтверждающего право собственности на используемое имущество | Обязательно |

| Удостоверение, подтверждающее финансовое состояние налогоплательщика | Обязательно |

| Копия свидетельства о рождении детей налогоплательщика | По желанию налогоплательщика |

| Копия трудовой книжки налогоплательщика | По желанию налогоплательщика |

Автоматическое сравнение данных

Автоматическое сравнение данных значительно упрощает процесс контроля за исполнением обязанностей по уплате налогов и позволяет выявлять случаи неправильно учтенных или неучтенных доходов. Таким образом, оно способствует улучшению эффективности налоговой системы и предотвращению уклонения от уплаты налогов.

В результате автоматического сравнения данных могут быть выявлены различные расхождения, такие как неполное или неправильное указание доходов, несоответствие налоговых вычетов и т.д. Если система обнаруживает такие расхождения, она генерирует уведомление налогоплательщику о необходимости уточнить или исправить налоговую декларацию.

Важно отметить, что автоматическое сравнение данных не является новым явлением и уже много лет применяется во многих странах для контроля за налогообложением. Однако ввод этих технологий в России может привести к усложнению возврата переплаты по налогу, так как налогоплательщику будет необходимо аккуратно и правильно заполнить налоговую декларацию, чтобы избежать расхождений с данными, полученными из других источников.

Повышенные штрафы

В 2023 году в России возврат переплаты по налоговым платежам становится сложнее, а также предусматривает повышенные штрафы.

По новым правилам, если налогоплательщик не смог вернуть переплату по налогу в установленные сроки, ему может быть начислен штраф. Размер штрафа зависит от количества дней задержки возврата и суммы переплаты.

При задержке возврата на 1-30 дней:

- Переплата до 10 тысяч рублей – штраф составит 0,5% от суммы переплаты,

- Переплата от 10 тысяч до 100 тысяч рублей – штраф составит 1% от суммы переплаты,

- Переплата свыше 100 тысяч рублей – штраф составит 2% от суммы переплаты.

При задержке возврата на 31-60 дней:

- Переплата до 10 тысяч рублей – штраф составит 1% от суммы переплаты,

- Переплата от 10 тысяч до 100 тысяч рублей – штраф составит 2% от суммы переплаты,

- Переплата свыше 100 тысяч рублей – штраф составит 3% от суммы переплаты.

При задержке возврата на более чем 60 дней:

- Переплата до 10 тысяч рублей – штраф составит 2% от суммы переплаты,

- Переплата от 10 тысяч до 100 тысяч рублей – штраф составит 3% от суммы переплаты,

- Переплата свыше 100 тысяч рублей – штраф составит 5% от суммы переплаты.

Штрафы за задержку возврата переплаты будут начисляться автоматически налоговыми органами. Поэтому следует проявлять внимательность и соблюдать все установленные сроки возврата, чтобы избежать незаслуженных дополнительных расходов.

Установление штрафов за нарушение сроков

Согласно новым правилам, если налогоплательщик не предоставит заявление о возврате переплаты в установленный законом срок, ему будет начислен штраф. Величина штрафа зависит от суммы переплаты и пропущенного срока.

Процедура начисления штрафов

После истечения срока, установленного для подачи заявлений о возврате переплаты, налоговый орган проводит автоматический контроль и определяет наличие просрочки. Затем налогоплательщику будет направлено уведомление о начислении штрафа.

Штраф начисляется в размере определенного процента от суммы переплаты за каждый пропущенный день. Чем дольше просрочка, тем выше процент штрафа. Если налогоплательщик не оплатит штраф в течение определенного срока, будут применены дополнительные меры, такие как ограничение прав налогоплательщика или взыскание суммы штрафа через судебное приставление.

Последствия неуплаты штрафа

Неуплата штрафа за просрочку возврата переплаты по налогу может повлечь за собой серьезные последствия для налогоплательщика. Во-первых, невыплата штрафа может привести к увеличению суммы долга перед налоговым органом в целом.

Кроме того, невыплата штрафа может привести к ограничению прав налогоплательщика. Например, налоговый орган может ограничить возможность получения налоговых льгот, государственных услуг или принять меры к перерасчету налоговых обязательств.

В случае продолжительной неуплаты штрафа может быть применено судебное приставление. Судебное приставление позволяет налоговому органу взыскать невыплаченную сумму штрафа через судебную процедуру. Это может включать арест имущества налогоплательщика или удержание средств со счетов.

В связи с введением новых мер по установлению штрафов за нарушение сроков возврата переплаты по налогу, налогоплательщикам необходимо более ответственно подходить к соблюдению сроков и своевременно подавать заявления о возврате.

Вопрос-ответ:

Почему в 2023 году усложняется возврат переплаты по налогу?

Ответ

Какие изменения произойдут в возврате переплаты по налогу в 2023 году?

Ответ

Какие ограничения будут введены при возврате переплаты по налогу в 2023 году?

Ответ

Будут ли внесены какие-либо улучшения или упрощения в процедуру возврата переплаты по налогу в 2023 году?

Ответ

Какие последствия могут возникнуть для налогоплательщиков из-за усложнения процедуры возврата переплаты по налогу в 2023 году?

Ответ

Какие изменения касаются возврата переплаты по налогу в 2023 году?

В 2023 году в России вводится новая система возврата переплаты по налогу. Теперь налогоплательщики должны будут заполнять и отправлять электронную декларацию, чтобы получить свои деньги обратно. Ранее эту процедуру выполняли налоговые органы автоматически, и деньги зачислялись на счет налогоплательщика. Таким образом, процесс возврата переплаты станет сложнее и требует активного участия граждан.

Какие проблемы могут возникнуть при возврате переплаты по налогу в 2023 году?

С введением новой системы возврата переплаты по налогу в 2023 году могут возникнуть несколько проблем. Во-первых, необходимо разобраться с процедурой заполнения электронной декларации, что может быть сложно для тех, кто не имеет опыта работы с подобными программами. Во-вторых, возможны технические проблемы на портале налоговой службы, что может вызвать задержки в обработке деклараций и возврате денег налогоплательщикам. Также, есть риск ошибок при заполнении декларации, что может привести к отказу в возврате переплаты или задержке в полученых деньгах.