Нужно ли уплачивать налог на имущество при продаже между родственниками – важные аспекты и правовые нюансы

Налог на имущество при продаже между родственниками – одна из тех финансовых тем, которая часто вызывает много вопросов среди граждан. Каждый, кто сталкивался с такой ситуацией или намеревается продать имущество близкому родственнику, хочет знать, обязательно ли уплачивать налог в этом случае. Как правило, межродственные продажи соотносятся с определенными преимуществами, которые отличаются от продажи имущества между неродственными лицами.

Имущество, передаваемое между родственниками, каким-то образом связано со схемой налогового права. Однако, следует помнить, что налоговый кодекс и законодательство РФ регулируют данный вопрос и определяют порядок таких продаж, а также условия освобождения от уплаты налогов. Важно подчеркнуть, что граждане могут участвовать не только в реализации передачи имущества, но также в подготовке финансовой документации и определении размера налога, если таковой имеется.

Теперь давайте рассмотрим основные аспекты налогообложения при продаже имущества между родственниками.

- Обязан ли уплачивать налог на имущество при продаже родственниками?

- Условия освобождения от налога

- Преимущества освобождения от налога

- Какие случаи освобождают от уплаты налога?

- 1. Наследство

- 2. Дарение

- Когда необходимо уплатить налог на имущество?

- Каковы размер и ставка налога на имущество при продаже между родственниками?

- Какие документы необходимы для уплаты налога?

- Возможные последствия неуплаты налога на имущество при продаже родственниками

- Штрафы и пеня

- Правовые последствия

- Как уплатить налог на имущество при продаже между родственниками?

- Вопрос-ответ:

- Является ли уплата налога на имущество обязательной при продаже между близкими родственниками?

- Какой налоговый режим применяется при продаже недвижимого имущества между родственниками?

- Как рассчитывается налог на имущество при продаже между родственниками?

- Могу ли я обойти уплату налога на имущество при продаже недвижимости своему родственнику?

- Какие есть особые случаи, когда не нужно уплачивать налог на имущество при продаже между родственниками?

- Если я продам свою квартиру своей сестре, придется ли мне платить налог на имущество?

- Я слышал, что при продаже имущества между близкими родственниками налог не обязательно уплачивать. Правда ли это?

- Какой процент налога необходимо заплатить при продаже имущества между родственниками?

- А какие есть случаи, когда можно не платить налог на имущество при продаже между родственниками?

- Видео:

Обязан ли уплачивать налог на имущество при продаже родственниками?

При продаже имущества между родственниками возникает вопрос о необходимости уплаты налога на имущество. В России действуют определенные налоговые правила, регулирующие такие сделки.

В соответствии с законодательством, при продаже имущества между родственниками действуют особые правила и налоговые льготы. В некоторых случаях можно освободиться от уплаты налога на имущество при продаже родственникам.

Категории родственников, на которых распространяются эти льготы, включают супругов, родителей, детей, братьев, сестер, дедушек и бабушек. При соблюдении определенных условий, такие сделки могут быть освобождены от налогообложения.

Условия освобождения от налога

Основные условия, при выполнении которых можно избежать уплаты налога на имущество при продаже родственниками, включают:

- Сделка должна быть совершена между указанными категориями родственников.

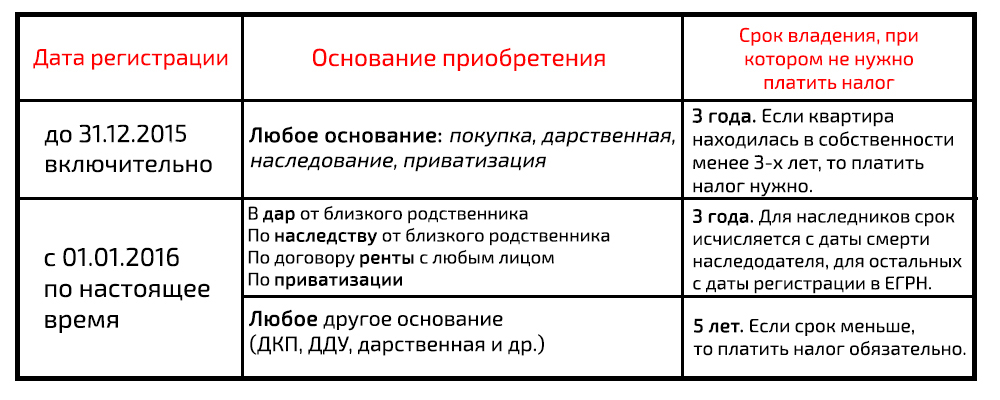

- Имущество должно быть в личной собственности продавца не менее 3 лет на момент совершения сделки.

- Продавец не должен использовать данное имущество для осуществления предпринимательской деятельности.

- Стоимость проданного имущества должна быть менее определенной суммы, установленной налоговым законодательством. Если стоимость превышает указанную сумму, необходимо уплатить налог по стандартным тарифам.

Преимущества освобождения от налога

Освобождение от уплаты налога на имущество при продаже родственниками имеет ряд преимуществ для сторон сделки. Продавец получает возможность продать имущество без дополнительных налоговых обязательств. Покупатель, в свою очередь, может быть уверен в легальности сделки и отсутствии риска возникновения налоговых проблем в будущем.

Однако следует учитывать, что налоговые правила могут меняться, и льготы, предоставляемые при продаже имущества между родственниками, могут быть изменены или отменены. Поэтому перед совершением сделки рекомендуется проконсультироваться с налоговым экспертом или юристом для получения актуальной информации о правовом регулировании данного вопроса.

Какие случаи освобождают от уплаты налога?

Налог на имущество при продаже между родственниками обычно обязателен, но существуют некоторые случаи, которые могут освободить от уплаты данного налога. Вот некоторые из них:

1. Наследство

Если имущество передается по наследству, то в большинстве случаев налог на имущество не взимается. При этом родственное отношение не имеет значения, наследство может быть получено от родственников как первой, так и более дальней степени родства.

2. Дарение

Если имущество передается в форме дарения, то также может быть освобождено от налога на имущество. В данном случае тоже нет ограничений по родственным отношениям.

| Способ передачи имущества | Освобождение от налога |

|---|---|

| Наследство | Да |

| Дарение | Да |

| Продажа | Нет |

Если возникают сомнения или неясности относительно налогообложения при передаче имущества между родственниками, рекомендуется проконсультироваться с налоговым консультантом или юристом для правильной интерпретации закона и правил налогообложения.

Когда необходимо уплатить налог на имущество?

Во-вторых, налог на имущество обязательно уплачивается при передаче имущества между родственниками. В случае продажи или дарения имущества между родственниками, стоимость которого превышает определенный предел, необходимо уплатить налог.

Кроме того, если вы получаете имущество в качестве наследства или определенной выплаты, возможно также придется уплатить налог. В этом случае ставка налога может быть уменьшена, особенно если вы являетесь налоговым резидентом страны.

Важно отметить, что существуют определенные льготы и освобождения от уплаты налога на имущество в некоторых случаях, например, при передаче имущества между супругами или при передаче жилого помещения. Однако, чтобы воспользоваться этими льготами, необходимо соответствовать определенным требованиям и предоставить необходимые документы.

Таким образом, уплата налога на имущество является обязательной в определенных случаях, и важно быть внимательным к требованиям закона и своим налоговым обязательствам.

Каковы размер и ставка налога на имущество при продаже между родственниками?

При продаже имущества между родственниками, особые правила применяются к налогообложению. В России, согласно Налоговому кодексу, ставка налога на имущество при продаже между родственниками составляет 13% от разницы между стоимостью продажи и первоначальной стоимостью имущества. Однако, имеются некоторые освобождения от уплаты налога.

Особые условия по уплате налога наследственными и дарственными договорами между родственниками предусмотрены для определенных категорий имущества. Например, налог на продажу жилого помещения или садового домика между близкими родственниками не взимается, если такое имущество является единственным для продавца. Однако, при этом есть ограничения на период владения имуществом перед продажей.

Кроме того, налог на имущество не взимается при продаже между родственниками с некоммерческой целью, такой как передача в собственность поддерживающими членами семьи или для обеспечения нужд детей или инвалидов.

При продаже имущества между родственниками, всегда рекомендуется обратиться к профессиональному налоговому консультанту или юристу для оценки возможных налоговых последствий и оптимизации процесса продажи с учетом законодательства.

Какие документы необходимы для уплаты налога?

Для уплаты налога при продаже имущества между родственниками необходимо предоставить следующие документы:

- Свидетельство о праве собственности на имущество.

- Договор купли-продажи, оформленный нотариусом.

- Справку о рыночной стоимости имущества.

- Свидетельство о родственных отношениях между продавцом и покупателем.

- Налоговую декларацию, заполненную с учётом полученного дохода от продажи имущества.

Эти документы являются обязательными и представляются в налоговый орган для подтверждения факта продажи имущества между родственниками и расчёта налоговой базы.

Возможные последствия неуплаты налога на имущество при продаже родственниками

Несоблюдение обязательств по уплате налога на имущество при продаже между родственниками может иметь серьезные последствия и привести к различным проблемам для всех сторон сделки.

Штрафы и пеня

Если неуплата налога будет обнаружена налоговыми органами, продавец и покупатель могут быть обязаны уплатить штраф в размере 20% от суммы неуплаченного налога. Кроме того, существует возможность начисления пени за каждый день просрочки уплаты налога.

Правовые последствия

Неуплата налога на имущество при продаже между родственниками может повлечь за собой гражданско-правовые последствия. В случае обнаружения такой налоговой задолженности, налоговые органы могут произвести арест имущества продавца или начать процесс изъятия имущества для покрытия задолженности.

Кроме того, сторонам сделки могут быть ограничены права на получение различных льгот и государственных услуг, таких как получение кредитов или субсидий, участие в государственных программах и т.д.

Важно помнить, что налоговые органы имеют право проверять сделки между родственниками на предмет уплаты налога. Поэтому рекомендуется всегда соблюдать законодательство и уплачивать налог на имущество при продаже даже между родственниками.

Как уплатить налог на имущество при продаже между родственниками?

При продаже имущества между родственниками в некоторых случаях необходимо уплачивать налог на имущество. Для того чтобы правильно уплатить налог, необходимо ознакомиться с действующим законодательством и следовать определенным правилам.

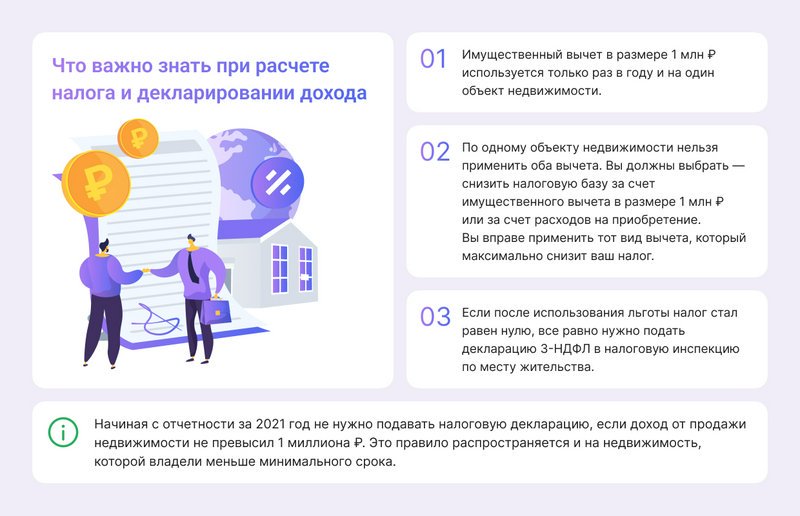

Во-первых, важно знать, что налог на имущество при продаже между родственниками обычно взимается в тех случаях, когда стоимость сделки превышает установленный законом порог. Например, в России если стоимость имущества превышает 1 миллион рублей, то налог на имущество уплачивается по ставке 13%.

Для того чтобы уплатить налог на имущество при продаже между родственниками, необходимо заполнить специальную декларацию и подать ее в налоговый орган. В декларации следует указать все необходимые сведения о сделке, включая стоимость имущества, родственные отношения между продавцом и покупателем, а также другую информацию, требуемую законом.

При заполнении декларации важно быть внимательным и точным, чтобы избежать ошибок или неправильного расчета налога. Если у вас возникают вопросы или сомнения, лучше обратиться за консультацией к профессионалам, таким как налоговые консультанты или юристы, чтобы получить квалифицированную помощь.

Уплата налога на имущество при продаже между родственниками является важным юридическим обязательством, которое необходимо соблюдать. Нарушение этих правил может привести к негативным последствиям, вплоть до наложения штрафов или других санкций.

Вопрос-ответ:

Является ли уплата налога на имущество обязательной при продаже между близкими родственниками?

Да, уплата налога на имущество при продаже между близкими родственниками является обязательной, независимо от степени родства. При продаже имущества между родственниками согласно законодательству РФ, применяются стандартные налоговые правила.

Какой налоговый режим применяется при продаже недвижимого имущества между родственниками?

При продаже недвижимого имущества между родственниками применяется налог на доходы физических лиц. Обычно ставка налога составляет 13%, но может быть изменена в зависимости от ситуации.

Как рассчитывается налог на имущество при продаже между родственниками?

На налог на имущество при продаже между родственниками влияют стоимость сделки и налоговая база. Налоговая база определяется как разница между фактической стоимостью имущества и его первоначальной стоимостью в момент приобретения. Ставка налога зависит от этой разницы и может быть различной.

Могу ли я обойти уплату налога на имущество при продаже недвижимости своему родственнику?

Обход уплаты налога на имущество при продаже недвижимости родственнику является налоговым правонарушением. Если такое правонарушение выявляется, налоговые органы могут начать проверку и потребовать уплату налога плюс штрафы и пени.

Какие есть особые случаи, когда не нужно уплачивать налог на имущество при продаже между родственниками?

Существуют некоторые особые случаи, когда не требуется уплата налога на имущество при продаже между родственниками. Например, если продажа происходит в рамках наследования, дарения или признания сделки недействительной. В этих случаях применяются специальные свободные налогообложения.

Если я продам свою квартиру своей сестре, придется ли мне платить налог на имущество?

Да, при продаже квартиры даже между родственниками в России необходимо уплатить налог на имущество. Размер налога зависит от стоимости продаваемого объекта недвижимости.

Я слышал, что при продаже имущества между близкими родственниками налог не обязательно уплачивать. Правда ли это?

Нет, это неправда. В России существует налог на имущество и при продаже имущества между близкими родственниками тоже необходимо его уплатить.

Какой процент налога необходимо заплатить при продаже имущества между родственниками?

Процент налога при продаже имущества между родственниками зависит от стоимости продаваемого объекта. Обычно ставка налога составляет 13%. В некоторых случаях может быть применена льготная ставка доля налога составит 5% или 0%.

А какие есть случаи, когда можно не платить налог на имущество при продаже между родственниками?

Существуют некоторые исключения, когда при продаже имущества между родственниками налог не взимается. Например, когда ипотека на объект недвижимости была полностью погашена до продажи или при продаже доли в недвижимости близким родственникам.