Найди выгоду – не забудь учесть возврат из ФСС взносов при расчете УСН!

В налоговом учете множество вопросов возникают при расчете упрощенной системы налогообложения (УСН), особенно в отношении учета возврата взносов из Фонда социального страхования (ФСС). Действующее законодательство предусматривает возможность возврата части уплаченных взносов от ФСС, но не всегда ясно, как правильно учесть эти возвраты в бухгалтерии и налоговом учете.

Возврат взносов из ФСС представляет собой возврат ранее уплаченной суммы взноса на социальное страхование. Обычно, предприятия уплачивают взносы на обязательное социальное страхование заработной платы (ОССЗН) от фонда заработной платы своих работников. Однако, в некоторых случаях они могут иметь право на возврат части или полной суммы взноса, установленного ФСС.

При расчете УСН важно учесть возможность таких возвратов, так как они могут влиять на конечную сумму налоговой базы для исчисления налога. В случае неправильного учета возврата взносов из ФСС, предприятие может быть подвержено проверкам со стороны налоговых органов и быть обязанным уплатить дополнительные суммы налога.

- Учет возврата взносов из ФСС

- Предпосылки для получения возврата взносов из ФСС

- Порядок учета возврата взносов из ФСС

- Расчет УСН

- Доходы и расходы

- Налоговые льготы и преимущества УСН

- Возврат взносов

- Процедура возврата взносов

- Ограничения при возврате взносов

- Фонд социального страхования

- Использование возвратов из ФСС при расчете УСН

- Учет расчетов

- Налоговая отчетность

- Вопрос-ответ:

- Какие взносы подлежат возврату из ФСС?

- Каким образом можно вернуть взносы из ФСС?

- Есть ли ограничения по сумме возврата взносов из ФСС?

- Какие условия должны быть выполнены для возврата взносов из ФСС?

- Какие документы требуются для возврата взносов из ФСС?

- Какие возвраты взносов из ФСС учитываются при расчете УСН?

- Каким образом учитывается возврат взносов из ФСС при расчете УСН?

- Какой порядок учета возврата взносов из ФСС при расчете УСН?

- Видео:

Учет возврата взносов из ФСС

Возможность получения возврата взносов из ФСС при расчете УСН предоставляется определенным категориям предпринимателей. Для проведения правильного учета данного возврата необходимо следовать определенным правилам и процедурам.

Предпосылки для получения возврата взносов из ФСС

Для получения возврата взносов из ФСС при расчете УСН необходимо учитывать следующие предпосылки:

- Организация должна быть зарегистрирована в качестве плательщика УСН и являться плательщиком страховых взносов в ФСС.

- Организация должна быть включена в перечень категорий предпринимателей, имеющих право на возврат взносов из ФСС.

- Периоды, за которые запрашивается возврат взносов, должны быть указаны корректно и соответствовать действующему законодательству.

Порядок учета возврата взносов из ФСС

Учет возврата взносов из ФСС при расчете УСН осуществляется с учетом следующих правил:

- Возвращенные взносы отражаются на счете “Расчеты с ФСС” или “Расчеты с контрагентами” в соответствующем подразделе. Данные записи должны содержать детальную информацию о сумме и основании возврата.

- Возвращенные средства отражаются в бухгалтерии с учетом налогового и финансового законодательства. Для этого используются соответствующие счета, подразделы и коды.

- Учет производится в соответствии с внутренними правилами и процедурами организации, а также с учетом рекомендаций и инструкций, предоставляемых налоговыми органами и ФСС.

Корректный учет возврата взносов из ФСС при расчете УСН позволяет предпринимателям правильно отражать данную операцию в бухгалтерии и избегать возможных ошибок или нарушений в налоговых декларациях.

Расчет УСН

Упрощенная система налогообложения (УСН) применяется определенными категориями предпринимателей и позволяет упростить расчеты по налогам. При расчете УСН учитывается ряд факторов, включая доходы, расходы и налоговые льготы. В этом разделе мы рассмотрим основные принципы и формулы, используемые при расчете УСН.

Доходы и расходы

Для определения облагаемой базы по УСН необходимо рассчитать совокупный доход предприятия за отчетный период. В качестве доходов могут выступать выручка от реализации товаров, выполнения работ и услуг, а также прочие операционные доходы. Расходы могут включать в себя затраты на закупку товаров, оплату услуг, амортизацию оборудования и т. д.

Общая сумма расходов вычитается из общей суммы доходов для получения облагаемой базы по УСН. Таким образом, предприятие обязано уплатить налог только на прибыль, полученную сверх расходов.

Налоговые льготы и преимущества УСН

Одним из преимуществ УСН является возможность применения налоговых льгот и лимитированных ставок налога. Например, сельскохозяйственные предприятия могут применять уменьшенные ставки налога, а предприятия, работающие на территориях Дальнего Востока, могут пользоваться налоговыми льготами.

Для применения налоговых льгот необходимо соответствовать определенным условиям и представить соответствующие документы.

Расчет УСН включает в себя учет всех этих факторов и может быть сложным процессом. Рекомендуется обратиться к профессиональным бухгалтерам для корректного и точного расчета УСН.

| Источник дохода | Ставка налога (% от дохода) |

|---|---|

| Выручка от реализации товаров | 6% |

| Выполнение работ и услуг | 6% |

| Прочие операционные доходы | 6% |

Возврат взносов

Фонд социального страхования (ФСС) собирает взносы от работодателей и индивидуальных предпринимателей на обязательное социальное страхование. Взносы, уплачиваемые в ФСС, направляются на формирование финансовых ресурсов для выплаты пособий и компенсаций сотрудникам в случае временной нетрудоспособности, беременности и родов, а также в случае потери трудоспособности.

Однако, если организация переходит на упрощенную систему налогообложения (УСН) или прекращает свою деятельность, то она может подать заявление о возврате ранее уплаченных взносов в ФСС. При этом, сумма взносов, подлежащих возврату, должна быть рассчитана исходя из уплаченных страховых взносов и срока действия страхового полиса.

Процедура возврата взносов

Процедура возврата взносов из ФСС требует выполнения определенных условий и последовательности действий:

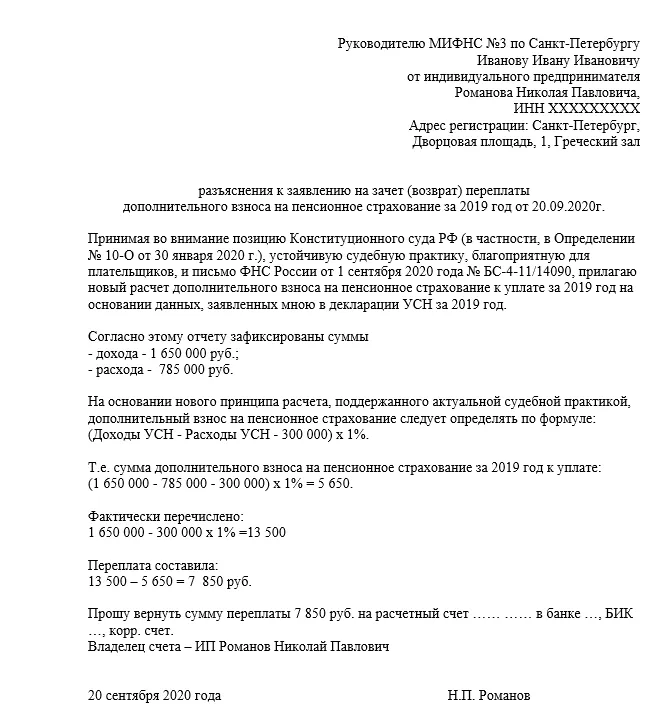

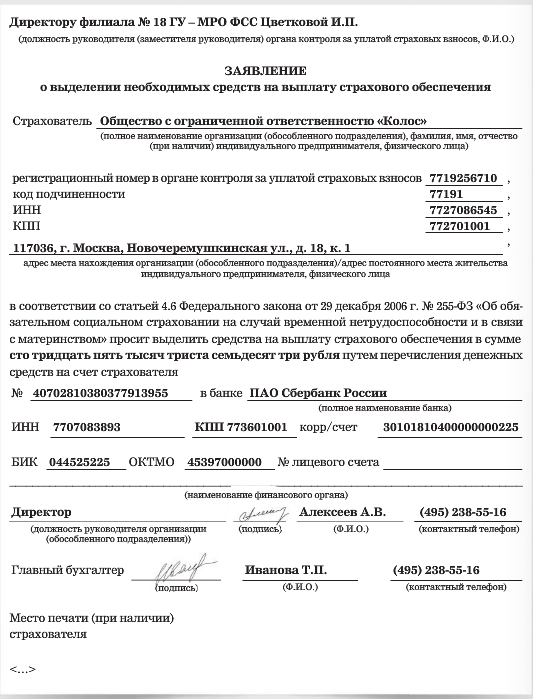

- Организация должна подать заявление о возврате взносов в территориальный орган ФСС. Заявление может быть подано только после окончания календарного года, за который организация оплатила страховые взносы.

- В заявлении указывается желаемый способ возврата взносов: банковский перевод, почтовый перевод или получение наличными в офисе ФСС.

- После подачи заявления организация получает уведомление о начале процедуры возврата взносов.

- По результатам рассмотрения заявления и проверки налогового статуса организации, ФСС принимает решение о возврате взносов. Организация получает уведомление о решении.

- После получения уведомления о решении о возврате взносов, организация может получить сумму возврата взносов в соответствии с выбранным способом.

Ограничения при возврате взносов

При возврате взносов из ФСС существуют определенные ограничения:

- Организация может подать заявление о возврате только после окончания календарного года, за который она оплатила взносы.

- Возврат взносов возможен только при условии перехода на другую систему налогообложения или прекращении деятельности организации.

- Сумма возврата взносов рассчитывается исходя из уплаченных страховых взносов и срока действия страхового полиса.

- Организация должна предоставить документы, подтверждающие переход на другую систему налогообложения или прекращение деятельности.

- Возврат взносов может занять некоторое время, в зависимости от сложности рассмотрения заявления и проверки налогового статуса организации.

Возврат взносов из ФСС – это важный процесс для организаций, которые переходят на другой режим налогообложения или прекращают свою деятельность. Он позволяет получить обратно уплаченные ранее страховые взносы и сэкономить средства, которые могут быть использованы для развития бизнеса или других нужд.

Фонд социального страхования

Фонд социального страхования формируется за счет взносов, уплачиваемых работодателями и индивидуальными предпринимателями. Он направляется на финансирование различных социальных программ: пенсионного обеспечения, социального страхования от несчастных случаев на производстве, временной нетрудоспособности и других выплат.

Использование возвратов из ФСС при расчете УСН

При расчете упрощенной системы налогообложения (УСН) на предприятиях и индивидуальных предпринимателях возникает возможность возврата определенной части уплаченных взносов в ФСС. Это возможно, если для данной категории налогоплательщиков размер взносов превышает установленные пороговые значения.

Полученные возвраты следует учесть при формировании налоговой базы по УСН. Возвраты из ФСС позволяют снизить базу обложения налогом и, как следствие, сократить сумму уплачиваемого налога. Это позволяет предприятиям и предпринимателям сохранить больший объем средств, которые могут быть использованы для развития бизнеса и модернизации производства.

Учет расчетов

Учет расчетов с Фондом социального страхования осуществляется в соответствие с действующим законодательством и регламентируется нормами бухгалтерии.

При расчете уплаты взносов в Фонд социального страхования по Упрощенной системе налогообложения (УСН), необходимо учитывать возможность возврата части уплаченных взносов.

При получении возврата взносов, необходимо учесть следующие моменты:

-

Сумма возврата должна быть указана в налоговой декларации по УСН и отражена в графе “Возврат взносов в ФСС”.

-

Сумма возврата взносов является доходом организации и подлежит учету по правилам бухгалтерии.

-

Для учета полученного дохода используется счет “Прочие доходы” или другой счет, установленный учетной политикой организации.

-

Сумма возврата взносов должна быть указана в финансовом отчете организации в соответствующей статье доходов.

При учете расчетов с Фондом социального страхования следует руководствоваться действующим законодательством и регламентирующими нормами бухгалтерии, а также учетной политикой организации.

Налоговая отчетность

Основными документами налоговой отчетности являются:

| Название документа | Содержание |

|---|---|

| Бухгалтерский баланс | Отображает финансовую позицию предприятия на определенную дату. Включает активы и обязательства предприятия. |

| Отчет о финансовых результатах | Содержит информацию о доходах и расходах предприятия за определенный период времени. Позволяет определить финансовые результаты деятельности предприятия. |

| Налоговая декларация | Декларация о доходах и расходах предприятия, которую необходимо представить в налоговый орган по истечении налогового периода. |

Оформление налоговой отчетности требует знания и понимания налогового законодательства, а также учетных стандартов. Неправильное заполнение отчетности может привести к нарушению требований закона и штрафным санкциям.

Предприятия, осуществляющие расчет УСН и возврат взносов из ФСС, также должны представлять отчеты и документы, подтверждающие правильность расчетов и законность использования полученных средств.

Важно помнить, что налоговая отчетность – это документ, отражающий финансовое положение предприятия, и поэтому требует ответственного и профессионального подхода при ее составлении.

Вопрос-ответ:

Какие взносы подлежат возврату из ФСС?

Подлежат возврату только взносы на обязательное медицинское страхование (ОМС), уплаченные работодателем.

Каким образом можно вернуть взносы из ФСС?

Возврат взносов осуществляется путем предоставления в ФСС заявления о возврате взносов, определенной документации и пройденной процедуры проверки.

Есть ли ограничения по сумме возврата взносов из ФСС?

Да, сумма возврата взносов ограничена максимальной суммой страхового тарифа, установленного на год, за который происходит возврат.

Какие условия должны быть выполнены для возврата взносов из ФСС?

Для возврата взносов необходимо, чтобы они были неправомерно уплачены, то есть по каким-либо причинам не подлежали уплате или переплачены.

Какие документы требуются для возврата взносов из ФСС?

Для возврата необходимо предоставить заявление, свидетельство о постановке на учет от инспектора ФСС, договор на оказание медицинской помощи, счет, акт выполненных работ и другие документы, подтверждающие наличие оснований для возврата.

Какие возвраты взносов из ФСС учитываются при расчете УСН?

При расчете УСН учитываются возвраты взносов, которые были произведены из Фонда социального страхования (ФСС) в течение налогового периода.

Каким образом учитывается возврат взносов из ФСС при расчете УСН?

Учет возврата взносов из Фонда социального страхования при расчете УСН производится путем уменьшения суммы доходов на сумму возвращенных взносов. То есть, эта сумма не облагается налогом при определении налоговой базы по УСН.

Какой порядок учета возврата взносов из ФСС при расчете УСН?

Возврат взносов из Фонда социального страхования учитывается в порядке и сроки, установленные законодательством. При получении возврата взносов, налогоплательщик должен предоставить соответствующие документы в налоговый орган, после чего эта сумма учитывается при расчете УСН.