Кто может подарить квартиру и какой налог при этом оплачивается

Дарение квартиры – это один из самых распространенных способов передачи недвижимости от одного физического лица другому. Но кто же может стать дарителем и каковы налоговые последствия этой сделки?

Возможность дарить квартиру предоставляется каждому совершеннолетнему гражданину, обладающему полной дееспособностью. То есть, ✨любой💫 человек, достигший 18-летнего возраста, может передать свою жилую недвижимость в качестве дара. Нет никаких ограничений по состоянию здоровья, семейному положению или социальному статусу дарителя.

Однако стоит учитывать, что дарение квартиры может быть подвержено налогообложению. Согласно действующему законодательству, если стоимость переданного имущества превышает определенные лимиты, то даритель будет обязан уплатить налог. Величина налога зависит от стоимости квартиры и рода родства между дарителем и получателем дара.

- Кто может осуществлять передачу жилой недвижимости бесплатно и какие условия нужно соблюсти?

- Супруги

- Родственники

- Основные категории граждан, имеющих право на дарение квартиры

- Какие ограничения существуют при передаче квартиры близким родственникам?

- Как рассчитывается налог за дарение квартиры и кто обязан его платить?

- Какие быстромы выбрать: регистрация передачи квартиры в Росреестре или договор дарения?

- Регистрация передачи квартиры в Росреестре

- Договор дарения

- Как минимизировать налоговые платежи при передаче квартиры бесплатно?

- Какие последствия могут быть при неправильной регистрации передачи жилой недвижимости?

- Потеря права собственности

- Штрафные санкции

- Вопрос-ответ:

- Может ли физическое лицо дарить квартиру?

- Какие условия нужно выполнить, чтобы дарить квартиру?

- Кто должен платить налог на дарение при передаче квартиры?

- Как определяется размер налога на дарение при передаче квартиры?

- Сколько нужно платить налога на дарение при передаче квартиры?

- Какую квартиру можно дарить?

- Можно ли дарить квартиру родственнику?

- Сколько нужно платить налога за дарение квартиры?

- Можно ли получить льготу по налогу при дарении квартиры родственнику?

- Какие документы нужны для оформления дарения квартиры?

- Видео:

- ВСТУПЛЕНИЕ В НАСЛЕДСТВО: НОВЫЕ ПРАВИЛА С 2021 ГОДА! ЧТО НУЖНО ЗНАТЬ И УЧИТЫВАТЬ? СОВЕТЫ АДВОКАТА

Кто может осуществлять передачу жилой недвижимости бесплатно и какие условия нужно соблюсти?

Передача жилой недвижимости бесплатно возможна, если соблюдаются определенные условия и участники сделки имеют право на такое дарение.

Супруги

Супруги имеют право передавать друг другу жилую недвижимость без оплаты. Для этого необходимо наличие официального брака и согласия обеих сторон на дарение.

Родственники

Определенные категории родственников также могут осуществлять передачу жилой недвижимости без оплаты. Возможность дарения зависит от степени родства:

- Родители имеют право дарить жилье своим детям, а также детям своих детей.

- Дети имеют право дарить жилье своим родителям, а также родителям своих родителей.

- Бабушки и дедушки могут осуществлять передачу жилья своим внукам.

Важно помнить, что передача жилья бесплатно возможна только между родственниками по прямой линии (родители-дети, бабушки-внуки).

При осуществлении дарения жилой недвижимости бесплатно необходимо учесть налоговые аспекты и правила оформления документов. Рекомендуется обратиться за консультацией к специалисту или нотариусу для правильного оформления дарственной сделки.

Основные категории граждан, имеющих право на дарение квартиры

Возможность дарить квартиру имеют граждане Российской Федерации, которые входят в следующие категории:

| Категория граждан | Условия |

|---|---|

| Близкие родственники | Дети, родители, супруги, братья и сестры |

| Неработающие лица с инвалидностью | Граждане, признанные инвалидами, не имеющие третьей группы занятий и не получающие доходы или получающие доходы ниже порога прожиточного минимума |

| Малообеспеченные граждане | Граждане, чей средний доход за последние 12 месяцев не превышает прожиточный минимум в регионе проживания |

| Участники военных действий | Граждане, принимавшие участие в военных действиях и получившие статус участника военных действий |

| Многодетные семьи | Семьи с тремя и более детьми, включая усыновленных и опекаемых |

| Ветераны труда | Граждане, отработавшие более 20 лет на одном или нескольких предприятиях, учреждениях или организациях и уволенные по пунктам: аб, в, г статьи 81 Трудового кодекса Российской Федерации |

При дарении квартиры данным категориям граждан возможна льгота на налоговый платеж. Конкретная сумма налога зависит от стоимости квартиры и отношения между дарителем и получателем.

Какие ограничения существуют при передаче квартиры близким родственникам?

Передача квартиры близким родственникам может сопровождаться определенными ограничениями и условиями. Ниже перечислены основные ограничения, о которых необходимо знать:

- Квартиру можно передать только близким родственникам: супругу (супруге), родителям, детям, братьям, сестрам. Передача квартиры более дальним родственникам либо незнакомым лицам может осложниться и потребовать специального разрешения со стороны государственных органов.

- Передача квартиры должна выполняться в соответствии с действующим законодательством. В некоторых случаях может потребоваться оформление дарственной или купли-продажи с последующей регистрацией в органах недвижимости. Соблюдение юридических формальностей позволит избежать возможных проблем в будущем.

- При передаче квартиры в дар, необходимо учитывать размер доли в общей собственности, если такая имеется. В этом случае близкий родственник получает только свою долю, а не всю квартиру. Возможно оформление дарственной с указанием размера доли каждого собственника.

- Определенные ограничения могут существовать в отношении недвижимости, находящейся под залогом или с ипотечными обременениями. Передача такой недвижимости может потребовать разрешения и согласования со стороны кредитной организации или залогодателя.

- Налоговые ограничения также применяются при передаче квартиры в дар. Размер налога на дарение зависит от стоимости переданной недвижимости и отношения между дарителем и получателем (должен ли получатель заплатить налог или освобожден от него).

При передаче квартиры близким родственникам необходимо учитывать эти ограничения и регламенты, чтобы избежать возможных проблем и непредвиденных расходов в будущем.

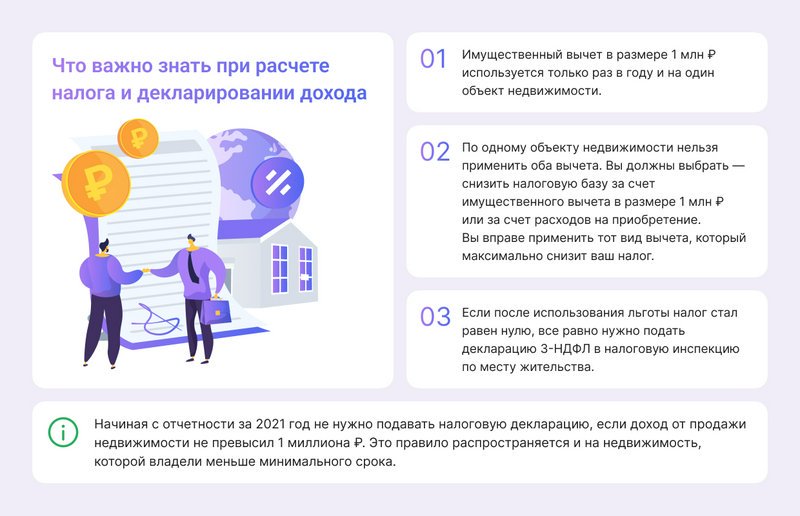

Как рассчитывается налог за дарение квартиры и кто обязан его платить?

Налог за дарение квартиры рассчитывается на основании Закона о налоге на дарение и применяется в случае, если кто-то передает квартиру в собственности другому лицу безвозмездно или за символическую цену.

Расчет налога проводится следующим образом: сумма налога определяется путем умножения стоимости дара на налоговую ставку. Налоговая ставка может быть различной и зависит от отношения дарителя и получателя дара. Ставка может составлять 5%, 10% или 20% от стоимости подарка.

При определении стоимости квартиры в расчет принимаются такие факторы, как площадь помещения, его местоположение, рыночная стоимость на момент передачи, состояние квартиры и другие аспекты, которые могут влиять на ее стоимость.

Обязанность по уплате налога возлагается на получателя дара. Получателем может быть физическое или юридическое лицо, которое получило квартиру в качестве дара. В случае если даритель является налоговым резидентом Российской Федерации, он обязан уведомить налоговый орган о дарении в течение месяца с момента его совершения. Отсутствие уведомления может повлечь за собой штрафные санкции.

Кроме того, в отдельных случаях действуют особые налоговые льготы, которые позволяют снизить размер налоговых обязательств при дарении квартиры. Например, налоговая льгота может быть предоставлена, если дарят квартиру родителю, супругу, детям или другим близким родственникам.

При совершении дарения квартиры рекомендуется обратиться к специалистам, чтобы правильно оформить все необходимые документы и рассчитать размер налога в соответствии с действующим законодательством.

Какие быстромы выбрать: регистрация передачи квартиры в Росреестре или договор дарения?

Если вы решили подарить свою квартиру или получить ее в дар, то передача права на недвижимость должна быть официально оформлена. Существует два основных способа осуществить передачу квартиры: регистрация передачи в Росреестре или заключение договора дарения.

Регистрация передачи квартиры в Росреестре

Регистрация передачи квартиры в Росреестре – это процедура, которая позволяет официально установить нового собственника недвижимости. Для этого необходимо подать заявление и предоставить соответствующие документы в территориальный орган Росреестра. В процессе регистрации происходит освобождение от прежних обременений и учет права собственности на нового владельца.

Преимущества регистрации передачи квартиры в Росреестре:

- Официальное признание передачи квартиры;

- Установление нового собственника в официальной базе данных;

- Учет права собственности на недвижимость;

- Отсутствие споров по вопросам собственности;

- Возможность оформить документы, связанные с недвижимостью (ипотека, продажа и т.д.).

Договор дарения

Договор дарения – это официальное соглашение между дарителем и получателем дара о передаче квартиры безвозмездно. Составление и подписание такого договора является обязательным, если вы решили передать квартиру в дар.

Преимущества заключения договора дарения:

- Официально оформленное соглашение о передаче недвижимости;

- Возможность определить условия и обязательства сторон;

- Защита прав и интересов дарителя и получателя дара;

- Возможность избежать споров и недоразумений при передаче недвижимости;

- Правовая защита в случае неправомерных действий сторон.

Выбор между регистрацией передачи квартиры в Росреестре и заключением договора дарения зависит от ваших предпочтений и конкретной ситуации. Оба способа являются официальными и обеспечивают законность передачи квартиры.

Как минимизировать налоговые платежи при передаче квартиры бесплатно?

Передача квартиры бесплатно может вызвать определенные налоговые обязательства для донора и получателя. Однако, существуют методы, позволяющие минимизировать налоговые платежи при таком дарении.

1. Воспользуйтесь налоговыми льготами. В некоторых случаях, при передаче квартиры родственнику первой степени (например, ребенку), можно воспользоваться льготой и быть освобожденным от уплаты подоходного налога.

2. Подарите квартиру не одним актом, а поэтапно. Разделите передачу на несколько этапов, передавая части квартиры с интервалом в несколько лет. В результате, можно обойти установленные лимиты для налогового обложения.

3. Используйте договор займа. Вместо того, чтобы передавать квартиру бесплатно, оформите договор займа между донором и получателем. Договор должен предусматривать договоренность о возможности займодавца передать квартиру займополучателю в качестве погашения займа. Такой подход позволит избежать признания дарения и, соответственно, уплаты налога.

4. Исследуйте региональные особенности. В разных регионах России действуют различные налоговые ставки и особенности. Исследуйте законодательство вашего региона и возможные льготы, которые могут снизить налоговые платежи при передаче квартиры бесплатно.

5. Обратитесь к специалистам. В случае сомнений или сложной ситуации, лучше обратиться к профессионалам – налоговому консультанту или юристу. Они помогут вам разобраться с налоговой базой и найти оптимальное решение для минимизации налоговых платежей.

Не забывайте, что налоговое законодательство может изменяться, поэтому регулярно следите за обновлениями и обращайтесь к актуальным источникам информации.

Какие последствия могут быть при неправильной регистрации передачи жилой недвижимости?

Потеря права собственности

Если передача недвижимости не была зарегистрирована правильно и не были выполнены все необходимые процедуры, такие как подписание договора и уплата налога на дарение, существует риск потери права собственности на объект недвижимости. Это может произойти, если кто-то другой предъявит право на эту недвижимость, например, утверждая, что он является законным владельцем по каким-либо основаниям.

Штрафные санкции

За неправильную регистрацию передачи жилой недвижимости могут быть наложены штрафные санкции со стороны государственных органов. Размер штрафа будет зависеть от различных факторов, таких как стоимость переданного имущества, наличие преднамеренного уклонения от уплаты налога и сроков подачи декларации. Штрафные санкции могут быть значительными и могут превышать стоимость переданной недвижимости.

Поэтому очень важно правильно зарегистрировать передачу жилой недвижимости и выполнить все требования закона. Для этого следует обратиться к профессионалам, таким как юристы или нотариусы, которые помогут вам провести все необходимые процедуры и избежать неприятных последствий.

Вопрос-ответ:

Может ли физическое лицо дарить квартиру?

Да, физическое лицо может дарить квартиру. Но для этого нужно выполнить ряд условий.

Какие условия нужно выполнить, чтобы дарить квартиру?

Для того чтобы физическое лицо могло дарить квартиру, необходимо иметь право на это имущество и согласие всех собственников квартиры на передачу безвозмездно.

Кто должен платить налог на дарение при передаче квартиры?

Плательщиком налога на дарение при передаче квартиры является получатель дарения.

Как определяется размер налога на дарение при передаче квартиры?

Размер налога на дарение при передаче квартиры определяется на основе стоимости квартиры и применяемой налоговой ставки. Налоговая ставка зависит от степени родства между дарителем и получателем, а также от региона проживания.

Сколько нужно платить налога на дарение при передаче квартиры?

Размер налога на дарение при передаче квартиры может составлять разные суммы в зависимости от стоимости квартиры и применяемой налоговой ставки. Например, если близкий родственник получает квартиру в наследство, то он освобождается от уплаты налога. В других случаях ставка налога может быть разной – от 5% до 30% от стоимости квартиры.

Какую квартиру можно дарить?

Квартиру можно дарить, если она находится в собственности дарителя, то есть даритель является полным правообладателем недвижимости.

Можно ли дарить квартиру родственнику?

Да, можно дарить квартиру родственнику, в том числе ближайшим родственникам, таким как супруги, родители, дети, братья и сестры.

Сколько нужно платить налога за дарение квартиры?

Налоговая ставка за дарение квартиры составляет 13% от стоимости недвижимости. В некоторых случаях существуют льготы и освобождения от уплаты налога.

Можно ли получить льготу по налогу при дарении квартиры родственнику?

Да, есть возможность получить льготу по налогу при дарении квартиры родственнику. Например, если квартира дарится родителями ребенку, то налог освобождается.

Какие документы нужны для оформления дарения квартиры?

Для оформления дарения квартиры необходимо предоставить доказательства права собственности на квартиру, договор дарения, паспорта дарителя и получателя, а также заполненные налоговые декларации.