Какой налог при продаже квартиры, если она находится в собственности менее 3 лет?

Продажа квартиры – это сложный и ответственный процесс, который требует не только оформления правильных документов, но и уплаты налогов. Если вы решили продать квартиру, владение которой у вас менее трех лет, то вам придется заплатить налог на прибыль от такой сделки.

Налог при продаже квартиры менее 3 лет в собственности начисляется исходя из разницы между стоимостью квартиры на момент ее приобретения и стоимостью на момент продажи. При этом, учитывается не только цена сделки, но и расходы на ремонт, улучшение и обустройство недвижимости.

Размер налога зависит от длительности владения недвижимостью. Если вы продаете квартиру менее года, то налог составит 13% от разницы стоимости. Если длительность владения превышает год, но меньше трех лет, то налог составит 30%.

- Определение налога при продаже квартиры

- Способы определения налога

- Общая система налогообложения

- Упрощенная система налогообложения

- Как рассчитывается налог при продаже квартиры менее 3 лет в собственности?

- 1. Определение стоимости квартиры

- 2. Расчет налоговой базы

- 3. Расчет налоговой ставки

- Существуют ли особенности налогообложения для первичного и вторичного рынка?

- Первичный рынок

- Вторичный рынок

- Какие вычеты можно применить при продаже квартиры менее 3 лет?

- 1. Вычет на приобретение жилья

- 2. Вычет на ремонт или благоустройство жилья

- Какие документы нужно предоставить для уплаты налога при продаже квартиры?

- 1. Договор купли-продажи

- 2. Свидетельство о праве собственности

- 3. Паспорт продавца и покупателя

- 4. Документы об оплате налога

- Какое значение для расчета налога имеет площадь квартиры и ее стоимость?

- Какие суммы налога можно ожидать при продаже квартиры менее 3 лет?

- Вопрос-ответ:

- Какой налог нужно будет заплатить при продаже квартиры, если она находится в собственности менее 3 лет?

- Какие льготы можно применить при уплате налога при продаже квартиры менее 3 лет в собственности?

- Как рассчитывается налог на доходы физических лиц при продаже квартиры?

- Есть ли налог при продаже квартиры, если я владею ею менее 3-х лет?

- Какой размер налога при продаже квартиры, если я владею ею менее 3-х лет?

- Могу ли я как-то уменьшить налог при продаже квартиры, если я владею ею менее 3-х лет?

- Видео:

Определение налога при продаже квартиры

При продаже квартиры меньше чем через 3 года после ее приобретения, налоговые правила предусматривают уплату налога на прибыль от продажи недвижимости. Размер налога определяется исходя из разницы между стоимостью квартиры на момент продажи и стоимостью, по которой она была приобретена.

Для определения налога необходимо знать дату приобретения квартиры, а также стоимость ее покупки. Также учитываются расходы, которые были сделаны на улучшение качества квартиры или ее ремонт. Такие расходы можно включить в расчет стоимости исходной квартиры.

Способы определения налога

Существует два способа определения налога на прибыль от продажи квартиры: используя общую систему налогообложения и упрощенную систему.

Общая система налогообложения

При использовании общей системы налогообложения налог на прибыль рассчитывается исходя из общей суммы дохода продавца в течение года, включая доход от продажи квартиры. Ставка налога для физических лиц составляет 13%.

Для определения налоговой базы необходимо от стоимости продажи квартиры вычитается расходы на улучшение и ремонт квартиры, а также сумма комиссии за услуги риэлтора.

Упрощенная система налогообложения

При использовании упрощенной системы налогообложения налог на прибыль рассчитывается исходя из разницы между стоимостью продажи квартиры и ее стоимостью на момент покупки без учета расходов на улучшение и ремонт.

Ставка налога составляет 35% от полученной прибыли. Отметим, что при использовании данной системы налогообложения нет возможности учесть расходы на улучшение и ремонт квартиры.

Как рассчитывается налог при продаже квартиры менее 3 лет в собственности?

В соответствии с действующим законодательством Российской Федерации, при продаже квартиры, находящейся в собственности менее 3 лет, налоговая база определяется следующим образом:

1. Определение стоимости квартиры

Стоимость квартиры для целей налогообложения рассчитывается как разница между ценой продажи и суммой дохода, полученного от предыдущей продажи недвижимости или стоимостью, указанной в договоре купли-продажи при предыдущей покупке квартиры. Если квартира была приобретена наследством или подарена, стоимость определяется исходя из доли в оценочной стоимости недвижимости.

2. Расчет налоговой базы

После определения стоимости квартиры, необходимо учесть вычеты, которые могут быть применены при расчете налоговой базы:

- 1) Вычет на первый дом – приобретение квартиры на сумму не более 2 миллионов рублей дает право на получение вычета в размере 13% от стоимости недвижимости. Вычет может быть получен только один раз в течение жизни.

- 2) Вычет на детей – при наличии несовершеннолетних детей, продавец квартиры может получить вычет в размере 1 миллион рублей на каждого ребенка.

После учета вычетов, полученная сумма вычитается из стоимости квартиры, и налоговая база определяется как разность между стоимостью и суммой вычетов.

3. Расчет налоговой ставки

Расчет налоговой ставки осуществляется в соответствии с законодательством Российской Федерации. В настоящее время действует единая ставка налога на доходы от продажи недвижимости – 13%.

Таким образом, налог при продаже квартиры в собственности менее 3 лет рассчитывается как произведение налоговой базы на налоговую ставку. Помните, что налог нужно уплатить в течение 30 дней со дня заключения договора купли-продажи квартиры.

Важно учесть, что подать декларацию по налогу при продаже квартиры, находящейся в собственности менее 3 лет, обязан продавец квартиры. В случае неправильного или несвоевременного уплаты налога, могут быть применены штрафные санкции со стороны налоговых органов.

Не забывайте о налоговых обязательствах при продаже квартиры! Своевременное и правильное уплаты налога поможет избежать проблем и непредвиденных расходов в будущем.

Существуют ли особенности налогообложения для первичного и вторичного рынка?

Первичный рынок

На первичном рынке недвижимости возникает налог на добавленную стоимость (НДС). Он составляет 20% от стоимости квартиры и оплачивается продавцом. Этот налог не зависит от срока владения недвижимостью. При продаже квартиры на первичном рынке менее 3 лет, покупателю все равно необходимо уплатить налог на прибыль с физических лиц.

Вторичный рынок

На вторичном рынке недвижимости налогообложение имеет некоторые отличия. При продаже квартиры менее 3 лет налог на прибыль с физических лиц оплачивается продавцом и составляет 13% от разницы между стоимостью квартиры при продаже и стоимостью при покупке. Если срок владения превышает 3 года, налог не взимается.

| Срок владения | Первичный рынок | Вторичный рынок |

|---|---|---|

| Менее 3 лет | НДС 20%, налог на прибыль | Налог на прибыль |

| Более 3 лет | НДС 20% | НДС 20% |

Таким образом, продажа квартиры на первичном рынке всегда сопровождается уплатой НДС, а продажа на вторичном рынке имеет налоговые обязательства в зависимости от срока владения недвижимостью.

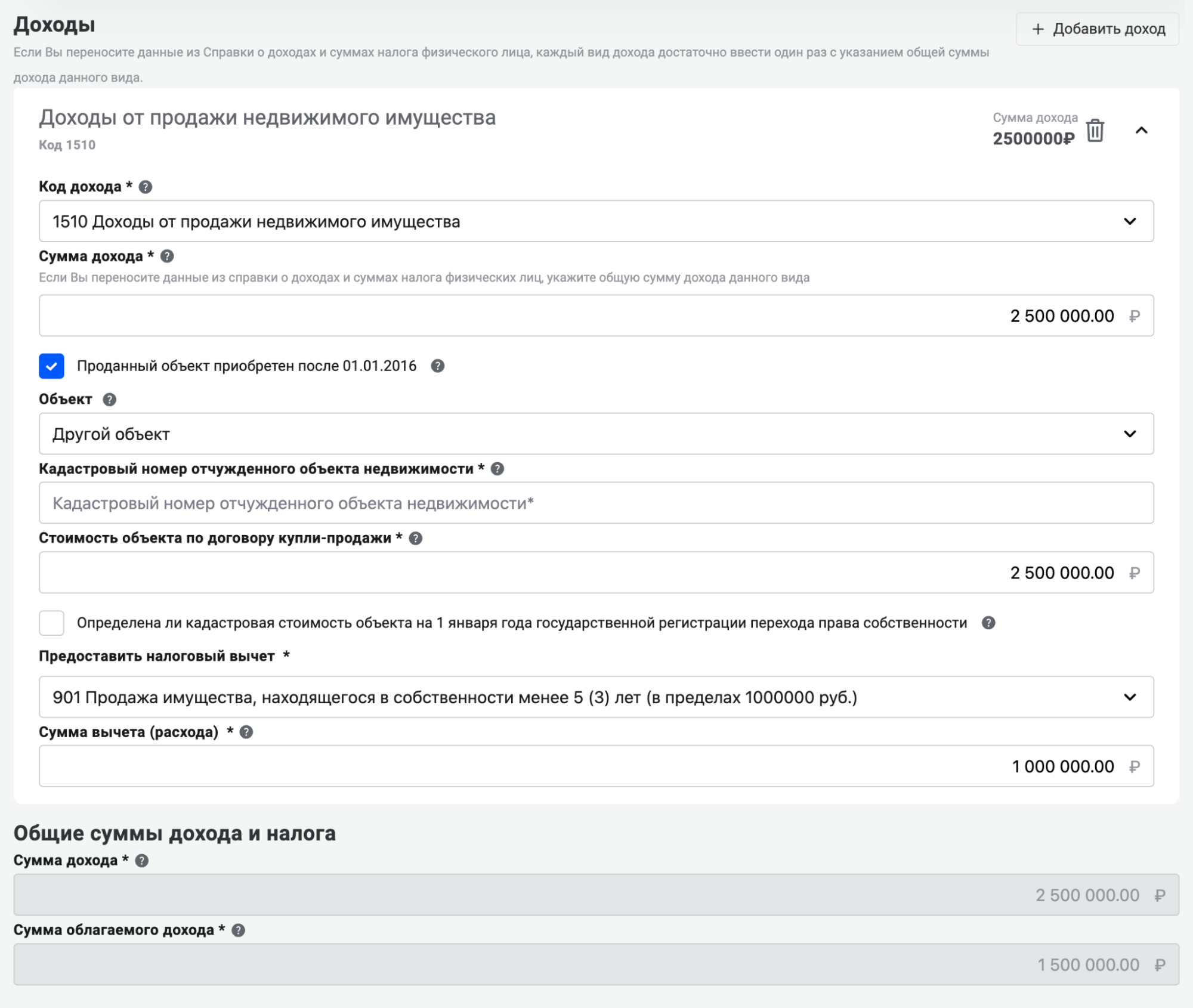

Какие вычеты можно применить при продаже квартиры менее 3 лет?

При продаже квартиры, находящейся в собственности менее 3 лет, необходимо учитывать налог на прибыль физического лица. Однако существуют некоторые вычеты, которые можно применить и сэкономить на уплате налога.

1. Вычет на приобретение жилья

Согласно законодательству РФ, при продаже квартиры можно воспользоваться вычетом на приобретение жилья. При этом требуется приобрести новое жилье в течение двух лет с момента продажи квартиры. Величина вычета составляет сумму, потраченную на приобретение нового жилья, но не может превышать сумму налога, подлежащего уплате.

2. Вычет на ремонт или благоустройство жилья

Еще один вид вычета, который можно применить при продаже квартиры сроком владения менее 3 лет, это вычет на ремонт или благоустройство жилья. Для этого необходимо предоставить документы, подтверждающие затраты на ремонт или благоустройство квартиры. Величина вычета составляет определенный процент от затрат, но не может превышать сумму налога, подлежащего уплате.

Важно отметить, что данные вычеты можно применить только один раз в течение трехлетнего срока после приобретения квартиры. Поэтому при покупке нового жилья или затратах на ремонт необходимо внимательно подойти к выбору удобного момента для их использования.

Внимательное ознакомление с законодательством, а также консультации с профессиональным налоговым советником помогут воспользоваться всеми доступными вычетами при продаже квартиры менее 3 лет и сэкономить на уплате налога. Важно также иметь в виду, что каждый случай индивидуален, и для точной информации всегда рекомендуется обратиться к специалисту.

Какие документы нужно предоставить для уплаты налога при продаже квартиры?

При продаже квартиры, которая находится в собственности менее 3 лет, необходимо уплатить налог на доход от продажи недвижимости. Для этого требуется предоставить следующие документы:

1. Договор купли-продажи

Основным документом при продаже квартиры является договор купли-продажи. В нем должны быть указаны данные продавца и покупателя, стоимость квартиры, условия сделки и другие существенные условия.

2. Свидетельство о праве собственности

Для подтверждения права собственности на квартиру необходимо представить свидетельство о праве. В нем должны быть указаны данные о квартире, ее площадь и адрес.

3. Паспорт продавца и покупателя

При продаже квартиры также требуется представление паспортных данных продавца и покупателя. В паспортных данных должны быть указаны ФИО, дата и место рождения, семейное положение и прописка.

4. Документы об оплате налога

При уплате налога по продаже квартиры, необходимо предоставить документы, подтверждающие факт оплаты налога. К таким документам относятся расчетный лист, квитанция об оплате налога, выписка из банка и другие.

Предоставление указанных документов по продаже квартиры поможет соблюсти требования налогового законодательства и избежать проблем со стороны налоговых органов.

Какое значение для расчета налога имеет площадь квартиры и ее стоимость?

При продаже квартиры, находящейся в собственности менее 3 лет, должен быть уплачен налог на доходы физических лиц (НДФЛ) с полученной прибыли. Расчет этого налога зависит от нескольких факторов, включая площадь квартиры и ее стоимость.

Площадь квартиры играет роль в определении базы налогообложения. Согласно действующему законодательству, при продаже жилой недвижимости доход считается доходом от основного вида деятельности и облагается налогом по ставке 13%. Однако, доход может быть уменьшен путем применения различных вычетов и льгот.

Стоимость квартиры также влияет на расчет налога. Обычно стоимость определяется по договоренности между продавцом и покупателем, однако в некоторых случаях она может быть установлена на основе оценки независимого оценщика.

Важно отметить, что сумма налога рассчитывается исходя из дохода, полученного от продажи квартиры, и может быть уменьшена за счет использования вычетов, предоставляемых законодательством. К сожалению, стандартные вычеты не имеют прямого отношения к площади квартиры или ее стоимости. Они обычно связаны с использованием дохода на определенные цели, такие как приобретение или строительство жилья, лечение и обучение.

Какие суммы налога можно ожидать при продаже квартиры менее 3 лет?

При продаже квартиры, находящейся в собственности менее 3 лет, владельцу необходимо будет уплатить налог на доход. Размер этого налога будет зависеть от суммы полученной при продаже квартиры.

Сумма налога рассчитывается по формуле: сумма дохода, полученного от продажи квартиры, умножается на ставку налога в размере 13%.

Ставка налога может быть уменьшена до 0% в случае если собственник квартиры является пенсионером и собственность находится в собственности более 3 лет.

Если квартира была приобретена до 1 января 2015 года, то налоговая база не будет изменена и размер налога будет рассчитываться по старым правилам.

При продаже квартиры, находящейся в собственности менее 3 лет, необходимо также учитывать налог на имущество физических лиц. Размер этого налога определяется муниципалитетом и может составлять до 2% от кадастровой стоимости квартиры.

- При продаже квартиры менее 3 лет также необходимо учесть возможные затраты на услуги риэлтора, нотариуса и других специалистов.

- Также необходимо будет оплатить государственную пошлину за регистрацию сделки.

Итак, при продаже квартиры налоговая нагрузка будет состоять из налога на доход, налога на имущество и дополнительных затрат на услуги и пошлины. Размеры данных налогов и затрат следует уточнить у налогового консультанта или в налоговых органах.

Вопрос-ответ:

Какой налог нужно будет заплатить при продаже квартиры, если она находится в собственности менее 3 лет?

При продаже квартиры, находящейся в собственности менее 3 лет, необходимо будет заплатить налог на доходы физических лиц. Ставка этого налога составляет 13% от разницы между стоимостью квартиры при ее продаже и ее стоимостью на момент приобретения. Однако существуют исключения, когда льготы могут применяться и налог может быть снижен или даже не взиматься.

Какие льготы можно применить при уплате налога при продаже квартиры менее 3 лет в собственности?

При продаже квартиры, находящейся в собственности менее 3 лет, есть несколько льгот, которые могут быть применены и позволить снизить или не платить налог. Например, можно воспользоваться налоговым вычетом, если продажа происходит при условии, что деньги от продажи будут направлены на определенные цели, такие как покупка другой недвижимости или строительство жилья. Также возможно применить льготы по налогу на доходы от продажи квартиры при разовом получении гражданами дохода от продажи другой квартиры, имущество которой они наследовали. В каждом случае следует обратиться к налоговому консультанту для подробной информации и расчета размера налога.

Как рассчитывается налог на доходы физических лиц при продаже квартиры?

Налог на доходы физических лиц при продаже квартиры рассчитывается как 13% от разницы между стоимостью квартиры при ее продаже и ее стоимостью на момент приобретения. Например, если вы продаете квартиру за 5 миллионов рублей, а купили ее за 3 миллиона, то налог будет рассчитываться на сумму в 2 миллиона рублей. Таким образом, налог составит 13% от 2 миллионов, то есть 260 тысяч рублей. При этом следует учитывать возможность применения льгот и освобождений от уплаты налога.

Есть ли налог при продаже квартиры, если я владею ею менее 3-х лет?

Да, при продаже квартиры, если вы являетесь ее собственником менее 3-х лет, будет начислен налог на прибыль с продажи недвижимости.

Какой размер налога при продаже квартиры, если я владею ею менее 3-х лет?

Размер налога при продаже квартиры, если вы владеете ею менее 3-х лет, составит 13% от разницы между стоимостью приобретения и стоимостью продажи.

Могу ли я как-то уменьшить налог при продаже квартиры, если я владею ею менее 3-х лет?

Да, вы можете уменьшить налог при продаже квартиры, если вы владеете ею менее 3-х лет, путем учёта расходов на улучшение квартиры или комиссионных при покупке и продаже. Эти расходы могут быть учтены при расчёте налога на прибыль с продажи недвижимости.