Какой налог на роскошь взимается при покупке автомобиля в зависимости от суммы

Приобретение автомобиля – важное и зачастую долгожданное событие в жизни каждого человека. Однако, помимо стоимости самого транспортного средства, при его покупке необходимо учесть также налог на роскошь. Этот налог ограничивает возможность покупки роскошных и дорогих автомобилей и является обязательным для уплаты при регистрации транспортного средства.

Сумма налога на роскошь рассчитывается исходя из стоимости автомобиля. Чем выше стоимость автомобиля, тем больше придется заплатить налога. Расчет производится с использованием специальной формулы, которая учитывает базовую ставку налога и его коэффициенты:

- Базовая ставка – это определенный процент от стоимости автомобиля, который взимается в качестве налога. Он может варьироваться в зависимости от региона проживания и др.’>

- Коэффициенты – специальные поправки, учитывающие особенности каждого конкретного автомобиля. Они зависят от таких факторов, как объем двигателя, мощность, экологический класс и др.

Итоговая сумма налога на роскошь рассчитывается по формуле: сумма налога = стоимость автомобиля × базовая ставка × коэффициенты. При этом, существуют предельные значения для каждого из коэффициентов, что ограничивает сумму налога.

Таким образом, при покупке автомобиля необходимо учесть не только его цену, но и расходы на налог на роскошь. Точную сумму налога можно рассчитать, обратившись к соответствующей информации и таблицам расчета налога, предоставленным налоговыми органами.

- Как рассчитывается налог на роскошь при покупке автомобиля?

- Основные факторы, влияющие на сумму налога:

- Методика расчета налога на роскошь:

- 1. Стоимость автомобиля

- 2. Коэффициент роскоши

- Формула для определения суммы налога:

- Общая сумма налога:

- Пример расчета налога на роскошь:

- Способы уменьшения налоговой нагрузки:

- 1. Пользоваться льготами:

- 2. Перевести машину на членов семьи:

- Важные моменты, прежде чем заплатить налог:

- Вопрос-ответ:

- Сколько нужно платить налог на роскошь при покупке автомобиля?

- Как рассчитывается налог на роскошь при покупке автомобиля?

- Какая формула для расчета налога на роскошь при покупке автомобиля?

- Какие автомобили облагаются налогом на роскошь при покупке?

- Можно ли уменьшить налог на роскошь при покупке автомобиля?

- Сколько составляет налог на роскошь при покупке автомобиля?

- Как рассчитывается налог на роскошь при покупке автомобиля?

- Что считается роскошным автомобилем для целей налогообложения?

- Как рассчитывается стоимость автомобиля для целей налогообложения?

- Какие другие налоги и сборы связанные с покупкой автомобиля могут быть учтены?

- Видео:

Как рассчитывается налог на роскошь при покупке автомобиля?

Налог на роскошь при покупке автомобиля рассчитывается исходя из его стоимости, которая определяется установленной системой тарифов и коэффициентов. Важно отметить, что такой налог взимается только при приобретении автомобилей, стоимость которых превышает определенную сумму, установленную законодательством.

Расчет налога осуществляется по формуле: стоимость автомобиля × тариф × коэффициент. Стоимость автомобиля определяется как полная стоимость автомобиля с учетом всех дополнительных опций и комплектаций, указанных при покупке.

Тариф налога на роскошь устанавливается в процентном соотношении к стоимости автомобиля и может быть различным в разных регионах. Коэффициент налога на роскошь зависит от мощности двигателя автомобиля и может быть установлен как единый, так и дифференцированный в зависимости от характеристик автомобиля.

Полученная сумма налога является обязательной для уплаты при регистрации автомобиля в соответствующих органах государственной инспекции.

Важно отметить, что налог на роскошь при покупке автомобиля является дополнительным к основному налогу на транспортное средство. Поэтому при покупке автомобиля необходимо учесть и эту дополнительную статью расходов.

Основные факторы, влияющие на сумму налога:

Сумма налога на роскошь при покупке автомобиля зависит от нескольких основных факторов:

1. Стоимость автомобиля. Чем выше стоимость приобретаемого автомобиля, тем больше будет сумма налога на роскошь. При расчете такого налога учитывается как базовая стоимость автомобиля, так и налоговая скидка – процентное значение, которое может быть применено в зависимости от стоимости автомобиля.

2. Тип автомобиля. Расчет налога на роскошь также зависит от типа автомобиля. Например, сумма налога будет отличаться для легковых автомобилей, грузовиков, автобусов и других типов транспортных средств.

3. Мощность двигателя. Мощность двигателя автомобиля также является одним из факторов, влияющих на сумму налога на роскошь. Чем больше мощность двигателя, тем выше будет сумма налога.

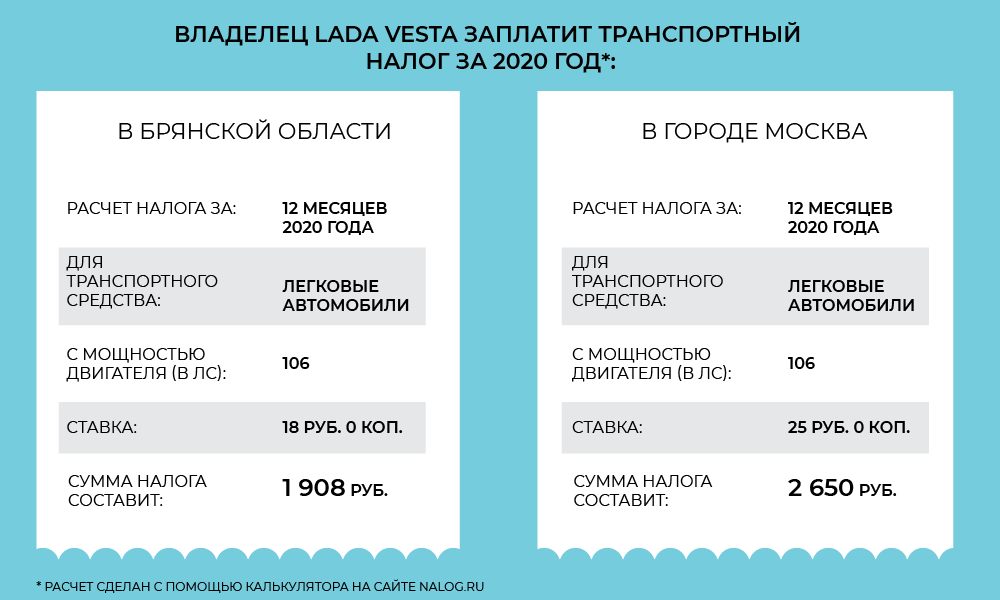

4. Регион проживания. Величина налога на роскошь также зависит от региона, в котором вы проживаете. В разных регионах могут устанавливаться различные ставки налога и правила его расчета.

Эти факторы являются основными при определении суммы налога на роскошь при покупке автомобиля. При покупке нового автомобиля рекомендуется учитывать эти факторы заранее, чтобы избежать неожиданно высоких затрат на налоги.

Методика расчета налога на роскошь:

Налог на роскошь при покупке автомобиля рассчитывается на основе стоимости транспортного средства. Для определения точной суммы налога необходимо учесть следующие факторы:

1. Стоимость автомобиля

Первый шаг в расчете налога на роскошь – определение стоимости автомобиля на момент покупки. Для этого необходимо учесть цену автомобиля, включая все дополнительные опции и комплектации.

2. Коэффициент роскоши

Вторым шагом является определение коэффициента роскоши, который зависит от класса автомобиля. Классификация автомобилей на роскошные и нероскошные производится в зависимости от их стоимости и характеристик. Чем выше класс автомобиля, тем больше коэффициент роскоши и, соответственно, налог на роскошь.

Например, для автомобилей класса “А” коэффициент может быть равен 1, для класса “Б” – 1,3, для класса “В” – 1,5 и т.д.

Таким образом, чем более роскошный автомобиль, тем выше будет коэффициент роскоши и, как следствие, налог на роскошь.

Итоговый налог на роскошь рассчитывается путем умножения стоимости автомобиля на коэффициент роскоши:

Налог на роскошь = Стоимость автомобиля * Коэффициент роскоши

Обратите внимание, что расчет налога на роскошь может отличаться в зависимости от региона и действующего законодательства. Поэтому для более точной информации следует обратиться к налоговым органам или использовать специальные онлайн-калькуляторы.

Формула для определения суммы налога:

Для определения суммы налога на роскошь при покупке автомобиля необходимо использовать следующую формулу:

Общая сумма налога:

На роскошь: стоимость автомобиля x коэффициент налога x срок службы

Данная формула позволяет рассчитать общую сумму налога на роскошный автомобиль, учитывая его стоимость, коэффициент налога и срок службы. Важно отметить, что каждый регион может иметь свои установленные коэффициенты и сроки службы, поэтому перед рассчетами необходимо ознакомиться с требованиями и правилами вашего региона.

Коэффициент налога определяется исходя из категории автомобиля и может варьироваться в зависимости от класса, мощности и других параметров. Срок службы автомобиля также влияет на сумму налога – чем дольше автомобиль может быть использован, тем ниже будет его общая стоимость налога на роскошь.

Рассчитав общую сумму налога на роскошь, вы сможете определить точную сумму, которую необходимо будет заплатить при покупке автомобиля.

Пример расчета налога на роскошь:

Для лучшего понимания, представим ситуацию, в которой вы приобретаете автомобиль стоимостью 3 500 000 рублей.

В соответствии с действующим законодательством, налог на роскошь составляет 3% от суммы превышения стоимости автомобиля 3 000 000 рублей.

Таким образом, для автомобиля стоимостью 3 500 000 рублей, налог на роскошь будет рассчитываться следующим образом:

- Определяем сумму превышения стоимости автомобиля над пороговым значением: 3 500 000 рублей – 3 000 000 рублей = 500 000 рублей.

- Рассчитываем налог на роскошь, умножая сумму превышения на 3%: 500 000 рублей * 0.03 = 15 000 рублей.

Таким образом, в данном примере налог на роскошь при покупке автомобиля стоимостью 3 500 000 рублей составит 15 000 рублей.

Способы уменьшения налоговой нагрузки:

При покупке автомобиля и уплате налога на роскошь существует несколько способов снизить свои налоговые обязательства:

1. Пользоваться льготами:

В некоторых регионах и для определенных категорий граждан установлены льготы на налог на роскошь при покупке автомобиля. Подробности о льготах можно узнать в налоговой инспекции субъекта Федерации, где регистрируется автомобиль.

2. Перевести машину на членов семьи:

Если автомобиль зарегистрирован на определенного члена семьи, то возможно снижение налоговой нагрузки. Некоторые регионы устанавливают льготы на налог на роскошь для тех, кто зарегистрирован как одинокий родитель или инвалид.

Важно:

Перевод автомобиля на другого члена семьи не должен быть сделан только с целью снижения налога. В таком случае налоговые органы могут применить налоговую реквизицию в соответствии с действующим законодательством.

Рекомендуется:

В случае использования данного способа, обратиться за консультацией к специалистам налогового агентства, чтобы избежать ошибок и соблюсти все требования законодательства.

Важные моменты, прежде чем заплатить налог:

1. Проверьте стоимость автомобиля: Перед тем, как заплатить налог на роскошь, убедитесь, что предполагаемая стоимость автомобиля превышает пороговое значение для уплаты этого налога. Подробности о пороговых значениях можно найти в документах, предоставленных вашим налоговым органом.

2. Узнайте правила уплаты налога: В каждом регионе могут существовать различные правила и процедуры для уплаты налога на роскошь при покупке автомобиля. Обратитесь к местному налоговому органу, чтобы получить всю необходимую информацию о том, как и когда платить налог.

3. Учтите сроки: Упустить срок платежа налога может привести к штрафным санкциям. Узнайте, когда точно нужно заплатить налог и постарайтесь сделать это вовремя.

4. Соберите все необходимые документы: Подготовьте все документы, которые потребуются для уплаты налога на роскошь, такие как документы, подтверждающие стоимость автомобиля, паспорт, водительское удостоверение и другие документы, которые могут потребоваться в вашем регионе.

5. Узнайте о возможности льгот: В некоторых случаях можно получить льготы на уплату налога на роскошь, например, если вы инвалид или ветеран. Обратитесь в налоговый орган, чтобы узнать, подпадаете ли вы под какие-либо льготы.

6. Обратитесь за консультацией: Если у вас возникли вопросы или сомнения относительно уплаты налога на роскошь при покупке автомобиля, не стесняйтесь обратиться за консультацией к налоговому специалисту. Он сможет подсказать вам необходимую информацию и помочь разобраться с любыми сложностями.

Выполнив все необходимые шаги и учитывая эти важные моменты, вы сможете правильно уплатить налог на роскошь при покупке автомобиля и избежать неприятных последствий.

Вопрос-ответ:

Сколько нужно платить налог на роскошь при покупке автомобиля?

Сумма налога на роскошь при покупке автомобиля зависит от стоимости и класса автомобиля, а также от региона, в котором происходит покупка. В России законодательство предусматривает, что на автомобили стоимостью более 3 миллионов рублей будет начисляться налог на роскошь в размере 50% от стоимости автомобиля. Если автомобиль стоит менее 3 миллионов рублей, налог на роскошь не начисляется.

Как рассчитывается налог на роскошь при покупке автомобиля?

Налог на роскошь при покупке автомобиля рассчитывается как процент от стоимости автомобиля. Для автомобилей стоимостью более 3 миллионов рублей налог составляет 50% от стоимости автомобиля. Например, если стоимость автомобиля составляет 4 миллиона рублей, налог на роскошь будет равен 2 миллионам рублей.

Какая формула для расчета налога на роскошь при покупке автомобиля?

Формула для расчета налога на роскошь при покупке автомобиля имеет вид: стоимость автомобиля × 0,5. То есть, если стоимость автомобиля составляет 4 миллиона рублей, то расчет будет: 4 000 000 × 0,5 = 2 000 000 рублей. Таким образом, налог на роскошь составит 2 миллиона рублей.

Какие автомобили облагаются налогом на роскошь при покупке?

На налог на роскошь при покупке автомобиля облагаются только автомобили стоимостью более 3 миллионов рублей. Если автомобиль стоит менее 3 миллионов рублей, налог на роскошь не начисляется. Это правило относится ко всем автомобилям, независимо от их класса или типа кузова.

Можно ли уменьшить налог на роскошь при покупке автомобиля?

Уменьшить налог на роскошь при покупке автомобиля невозможно. Согласно действующему законодательству, налог составляет 50% от стоимости автомобиля, стоимость которого превышает 3 миллиона рублей. Налог на роскошь является обязательной платой при покупке таких автомобилей и его размер не подлежит изменению или уменьшению.

Сколько составляет налог на роскошь при покупке автомобиля?

Налог на роскошь при покупке автомобиля составляет 10% от стоимости автомобиля.

Как рассчитывается налог на роскошь при покупке автомобиля?

Налог на роскошь при покупке автомобиля рассчитывается как 10% от стоимости автомобиля. Например, если стоимость автомобиля составляет 1 миллион рублей, то налог на роскошь будет равен 100 000 рублей.

Что считается роскошным автомобилем для целей налогообложения?

Для целей налогообложения, автомобиль считается роскошным, если его стоимость превышает определенную сумму. Роскошные автомобили могут варьироваться в зависимости от страны и государственных законодательных актов. В некоторых случаях, установленная граница составляет 1 миллион рублей, в других – может быть выше или ниже.

Как рассчитывается стоимость автомобиля для целей налогообложения?

Стоимость автомобиля для целей налогообложения обычно включает в себя базовую стоимость автомобиля, а также стоимость дополнительного оборудования, опций и налога на добавленную стоимость (НДС), если он применим. Все эти факторы складываются для определения итоговой стоимости автомобиля.

Какие другие налоги и сборы связанные с покупкой автомобиля могут быть учтены?

Помимо налога на роскошь, при покупке автомобиля могут быть также учтены полная стоимость автомобиля, включая НДС, регистрационный сбор, налог на использование дорог, страхование, комиссия по продаже и другие дополнительные расходы.