Какие разделы декларации о УСН нулевая отчетность сдается в налоговую

Декларация по упрощенной системе налогообложения (УСН) – это документ, который подают индивидуальные предприниматели и юридические лица, ведущие свою деятельность на основе УСН. В некоторых случаях, при отсутствии доходов или прибыли, предприниматели обязаны сдавать в налоговую органы декларацию с нулевой отчетностью.

Когда налогоплательщик не имеет доходов или прибыли, он все равно должен уведомить налоговую организацию о своей деятельности. Отчетность с нулевыми показателями позволяет контролировать правильность осуществления бизнеса и подтверждает, что лицо выполнило свои обязанности по предоставлению декларации.

В декларации по УСН с нулевой отчетностью необходимо заполнять только те разделы, которые содержат нулевые значения. Создание и сдача нулевой декларации помогает избежать штрафных санкций за нарушение сроков, упущенных возможностей или неправильное представление документов в налоговую службу.

- Раздел 1

- Раздел 2

- 2.1. Реализация основной продукции

- 2.2. Реализация продукции, не относящейся к основной

- 2.3. Реализация товаров в розничной торговле

- Раздел 3

- 3.1. Подразделение организации

- 3.2. Информация о неналоговых доходах

- 3.3. Информация о неналоговых расходах

- Раздел 4

- Раздел 5

- 5.1 Доходы за налоговый период

- 5.2 Расчет суммы налога

- Раздел 6

- Вопрос-ответ:

- Какие разделы нужно заполнять в декларации об УСН, если я имею нулевую отчетность?

- Что нужно указывать в разделе 1 декларации об УСН, если я имею нулевую отчетность?

- Какие сведения нужно внести в раздел 3 декларации об УСН, если я сдаю нулевую отчетность?

- Если у меня нулевая отчетность, мне все равно нужно сдавать декларацию об УСН?

- Если срок сдачи декларации об УСН уже прошел, что мне делать, если у меня нулевая отчетность?

- Видео:

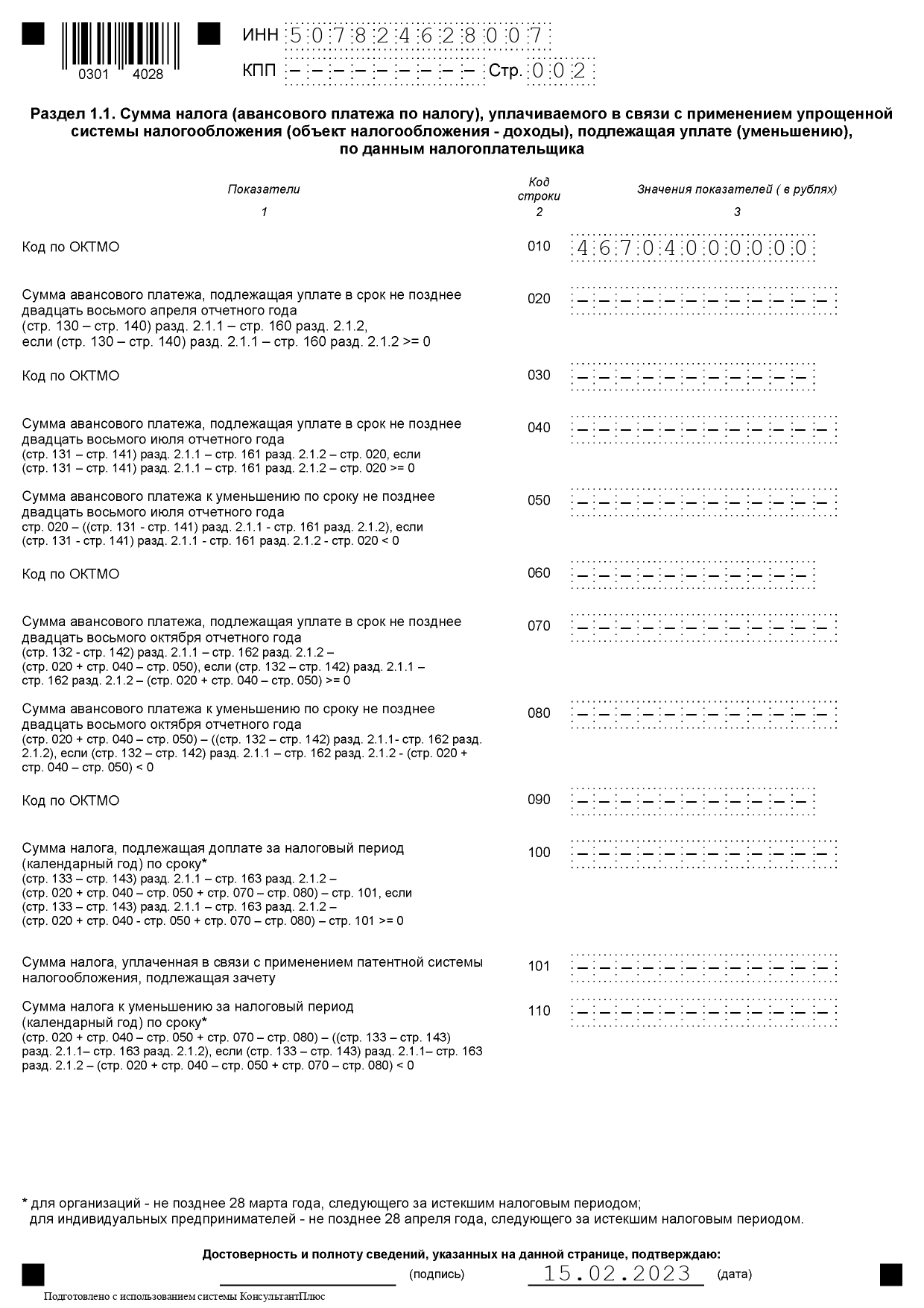

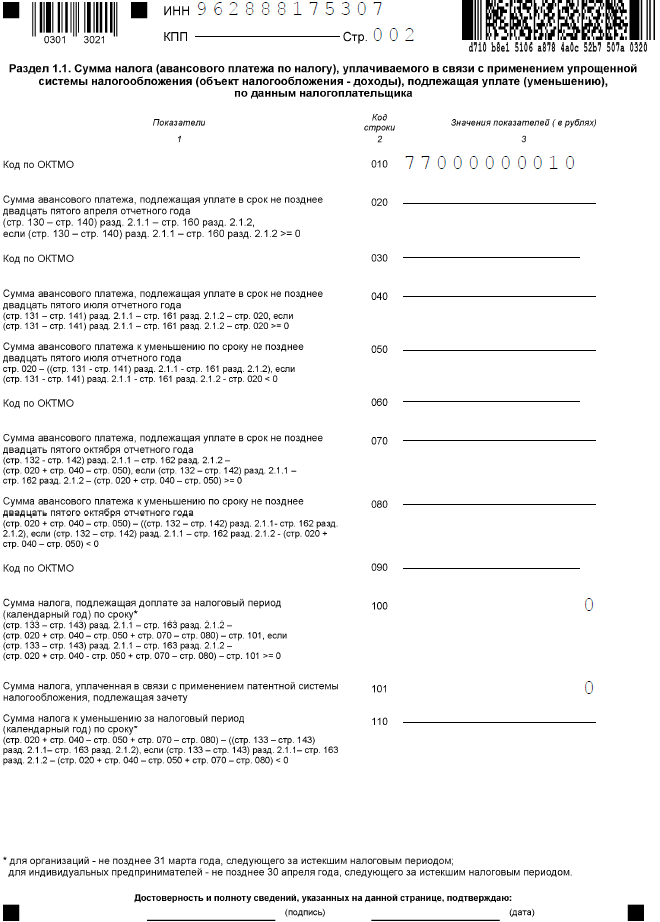

Раздел 1

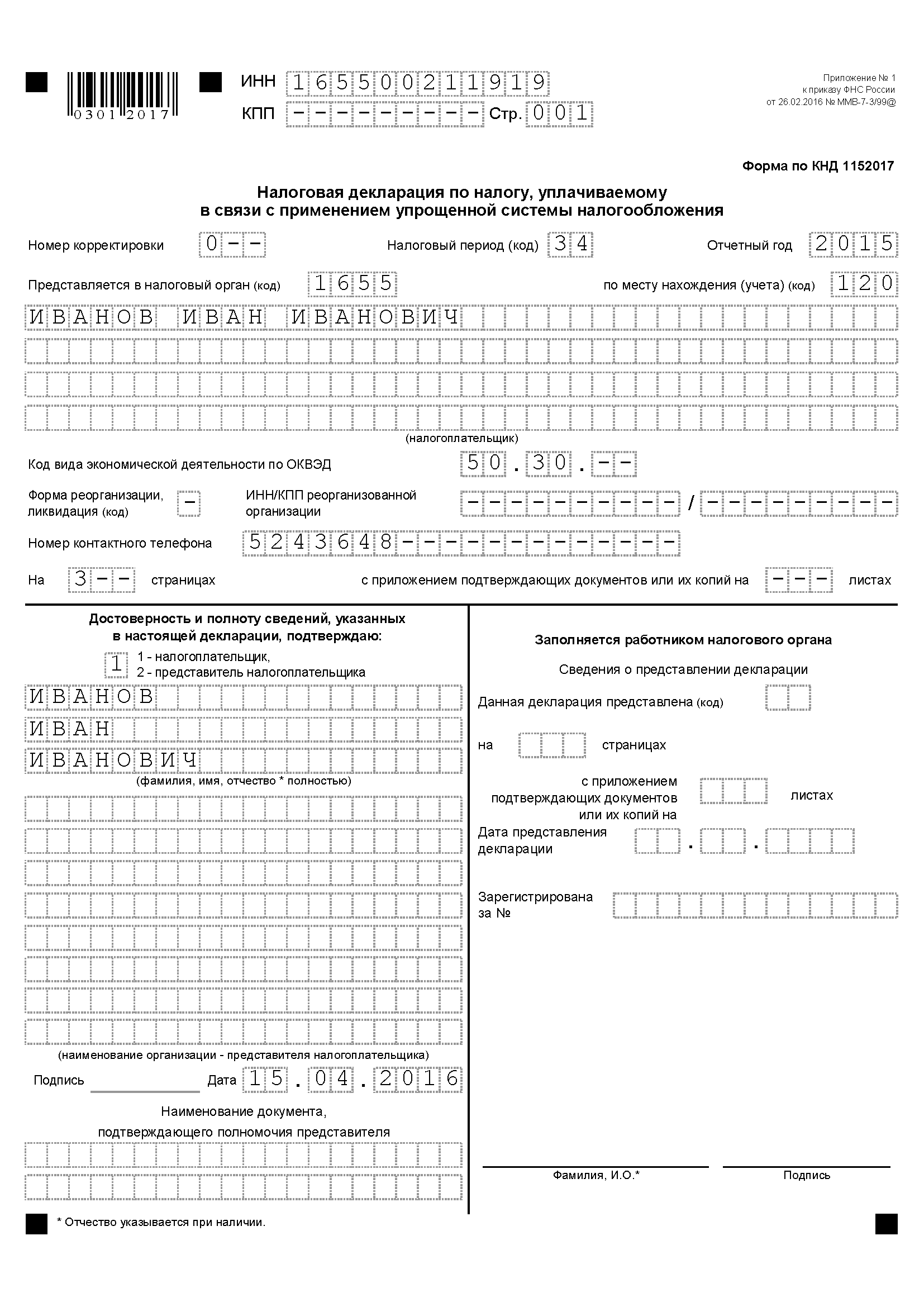

В разделе 1 декларации о УСН на нулевую отчетность необходимо указать информацию о налогоплательщике. Для этого требуется указать следующие сведения:

- Фамилия, имя и отчество налогоплательщика;

- ИНН налогоплательщика;

- Адрес места жительства (регистрации) налогоплательщика;

- Контактные данные налогоплательщика (номер телефона, e-mail и т.п.).

Эти сведения необходимы для идентификации налогоплательщика и обеспечения связи с ним. Они также используются налоговым органом для внесения изменений в реестр налогоплательщиков.

При заполнении раздела 1 декларации о УСН на нулевую отчетность следует обратить внимание на правильность заполнения данных. Ошибки или неполная информация могут повлечь за собой налоговые штрафы или иные негативные последствия.

Раздел 2

В разделе 2 декларации о едином налоге на вмененный доход (ЕНВД) предоставляется информация об операциях по реализации товаров (работ, услуг), которые осуществляются налогоплательщиком в течение отчетного периода. Данный раздел не заполняется в случае отсутствия указанных операций.

Раздел 2 состоит из следующих подразделов:

2.1. Реализация основной продукции

В данном подразделе указывается общая сумма реализации основной продукции (товаров, работ, услуг), которая осуществлена налогоплательщиком в течение отчетного периода. Для каждой категории товаров, работ или услуг указывается их название и сумма реализации.

2.2. Реализация продукции, не относящейся к основной

В данном подразделе указывается общая сумма реализации продукции (товаров, работ, услуг), которая не относится к основной продукции, и которая осуществлена налогоплательщиком в течение отчетного периода. Для каждой категории товаров, работ или услуг указывается их название и сумма реализации.

2.3. Реализация товаров в розничной торговле

В данном подразделе указывается общая сумма реализации товаров в розницу, которая осуществлена налогоплательщиком в течение отчетного периода. Для каждой категории товаров указывается их название и сумма реализации.

Данные подразделы заполняются в соответствии с учетной политикой налогоплательщика и соответствующими нормативными актами.

| Код товара/услуги | Наименование товара/услуги | Сумма реализации, руб. |

|---|---|---|

| 01 | Одежда | 150000 |

| 02 | Обувь | 80000 |

| 03 | Аксессуары | 50000 |

Раздел 3

В данном разделе декларации о УСН нулевая отчетность сдается в налоговую организацию следующая информация:

3.1. Подразделение организации

В этом подразделе необходимо указать информацию о всех подразделениях организации, если они существуют. Для каждого подразделения необходимо указать наименование, адрес местонахождения и ОГРН подразделения.

3.2. Информация о неналоговых доходах

В этом подразделе необходимо указать информацию о неналоговых доходах, полученных организацией. Неналоговые доходы могут включать в себя проценты по банковским вкладам, полученные возмещения убытков, доходы от продажи активов и прочее.

Необходимо указать наименование и идентификационный номер получателя неналоговых доходов, а также сумму полученного дохода.

3.3. Информация о неналоговых расходах

В данном разделе необходимо указать информацию о неналоговых расходах, которые были осуществлены организацией. Неналоговые расходы включают в себя оплату услуг, покупку материалов, выплаты вознаграждений работникам организации и прочее.

Необходимо указать наименование и идентификационный номер получателя неналоговых расходов, а также сумму осуществленного расхода.

Раздел 4

Расчет по обязательным платежам

В данном разделе декларации о УСН представляется информация о расчете и уплате обязательных платежей. Основными обязательными платежами являются:

- Налог на имущество предприятия – рассчитывается в соответствии с действующим законодательством и уплачивается в установленный срок.

- Налог на землю – взимается с собственников земельных участков и определяется на основе ставок, установленных органами местного самоуправления.

- Страховые взносы – уплачиваются в Пенсионный фонд, Фонд социального страхования и Федеральный фонд обязательного медицинского страхования.

- Единый социальный налог – рассчитывается исходя из заработной платы работников и уплачивается в органы Федеральной налоговой службы.

Представление данных о расчете и уплате обязательных платежей является неотъемлемой частью декларации о УСН и позволяет налоговым органам контролировать соблюдение налогоплательщиком установленных правил и сроков уплаты налогов и взносов.

Раздел 5

Раздел 5 декларации о едином налоге на вмененный доход предназначен для указания информации о полученных доходах от осуществления вида деятельности, на который применяется упрощенная система налогообложения в форме единого налога на вмененный доход.

В данном разделе необходимо указать следующую информацию:

5.1 Доходы за налоговый период

В этом пункте необходимо указать сумму доходов, полученных от осуществления выбранного вида деятельности за налоговый период. Доходы указываются без учета налога.

5.2 Расчет суммы налога

В данном пункте необходимо указать сумму налога, рассчитываемого по ставке, установленной для выбранного вида деятельности. Налог рассчитывается путем умножения доходов (по пункту 5.1) на соответствующую ставку налога.

В случае, если у налогоплательщика имеется других источников дохода, не относящихся к выбранному виду деятельности, то они указываются и расчитываются отдельно от вида деятельности, на который применяется упрощенная система налогообложения в форме единого налога на вмененный доход.

Важно:

В пункте 5.2 необходимо обратить особое внимание на правильность расчета суммы налога, чтобы избежать возможных ошибок при заполнении декларации и предоставлении неверной информации в налоговую.

По окончании заполнения Раздела 5 необходимо просмотреть все данные на предмет возможных ошибок и опечаток, а также проверить правильность расчета суммы налога. После этого можно переходить к заполнению следующих разделов декларации о едином налоге на вмененный доход.

Раздел 6

В разделе 6 декларации о УСН нулевая отчетность представляются сведения о приобретенных и проданных товарах (работах, услугах) за налоговый период. Данный раздел целесообразно заполнять только в случае, если в конкретном налоговом периоде предприятие не осуществляло приобретение и продажу товаров (работ, услуг).

В таблице, представленной в разделе 6, указывается общее количество товаров (работ, услуг) по каждой из представленных позиций и соответствующая им стоимость. В случае если предприятие не осуществляло приобретение или продажу товаров (работ, услуг), все ячейки таблицы должны быть пустыми.

Информация в разделе 6 позволяет налоговым органам учеть движение товаров (работ, услуг) в предприятии, а также предоставить общую картину его деятельности в виде визуальной таблицы.

| Наименование товара (работы, услуги) | Общее количество, шт./кг/л | Стоимость, руб. |

|---|---|---|

Вопрос-ответ:

Какие разделы нужно заполнять в декларации об УСН, если я имею нулевую отчетность?

Если у вас нулевая отчетность, то вам нужно заполнять только разделы 1 и 3 декларации об УСН. Раздел 1 предназначен для указания сведений о налогоплательщике, а раздел 3 — для указания общих сумм дохода и расхода в период отчетности.

Что нужно указывать в разделе 1 декларации об УСН, если я имею нулевую отчетность?

В разделе 1 декларации об УСН с нулевой отчетностью необходимо указать следующую информацию: наименование налогоплательщика, его ИНН, КПП, адрес места осуществления деятельности, а также код ОКВЭД.

Какие сведения нужно внести в раздел 3 декларации об УСН, если я сдаю нулевую отчетность?

В разделе 3 декларации об УСН с нулевой отчетностью необходимо указать общую сумму дохода и общую сумму расхода за отчетный период. Оба значения должны быть равны нулю.

Если у меня нулевая отчетность, мне все равно нужно сдавать декларацию об УСН?

Да, если у вас нулевая отчетность, вы все равно должны сдавать декларацию об УСН. В декларации нужно указать сведения о налогоплательщике в разделе 1 и предоставить информацию о суммах дохода и расхода в разделе 3, которые должны быть равны нулю.

Если срок сдачи декларации об УСН уже прошел, что мне делать, если у меня нулевая отчетность?

Если вы пропустили срок сдачи декларации об УСН, но у вас нулевая отчетность, вам нужно как можно скорее обратиться в налоговую инспекцию и предоставить декларацию с нулевыми значениями в разделах 1 и 3. Вам могут быть начислены штрафы за пропуск срока сдачи, поэтому рекомендуется обратиться в налоговую инспекцию в кратчайшие сроки.