Какие налоги нужно заплатить при продаже нежилой недвижимости в тот же год, когда она была приобретена?

Продажа нежилой недвижимости – это один из важных этапов в жизни многих предпринимателей и инвесторов. В 2014 году продажа недвижимости стала особенно актуальной, в связи с изменениями в налоговом законодательстве. В данной статье мы рассмотрим основные налоговые аспекты продажи нежилой недвижимости в 2014 году.

Одним из важных изменений было введение налога на прибыль от продажи нежилой недвижимости. Согласно новому закону, прибыль от продажи недвижимости облагается налогом в размере 15%. Это означает, что при продаже нежилого объекта с общей стоимостью в 2014 году, налоговая сумма составит 15% от полученной прибыли.

Важно отметить, что при продаже нежилой недвижимости в 2014 году, налоговая ставка может быть снижена. Для этого необходимо заключить договор купли-продажи до 1 января 2014 года и предоставить документы, подтверждающие стоимость объекта на момент заключения договора. В этом случае, налоговая база будет рассчитываться на основе стоимости объекта на момент заключения договора, что может значительно снизить налоговую нагрузку.

- Общие требования к налогообложению нежилых объектов недвижимости

- Основные налоги, связанные с продажей нежилой недвижимости

- Особенности налогообложения продажи коммерческой недвижимости

- Налогообложение продажи производственных объектов

- Налоги при продаже земельных участков

- Процедура уплаты налогов при продаже нежилой недвижимости в 2014 году

- Вопрос-ответ:

- Какие налоги нужно платить при продаже нежилой недвижимости в 2014 году?

- Как определить срок владения нежилой недвижимостью для определения ставки налога на прибыль?

- Как рассчитывается налог на прибыль при продаже нежилой недвижимости наследниками?

- Какие расходы можно учесть при расчете налога на прибыль от продажи нежилой недвижимости?

- Какой налог будет начислен при продаже нежилой недвижимости физическим лицом в 2014 году?

- Какие налоги нужно уплачивать при продаже нежилой недвижимости?

- Видео:

- 3-НДФЛ при продаже гаража, нежилой недвижимости, заполнение декларации в личном кабинете: инструкция

Общие требования к налогообложению нежилых объектов недвижимости

При продаже нежилой недвижимости в 2014 году собственник должен учитывать налоговые аспекты данной сделки. В России налогообложение недвижимости осуществляется в соответствии с Федеральным законом “Об объектах недвижимости”.

Общие требования к налогообложению нежилых объектов недвижимости включают следующие аспекты:

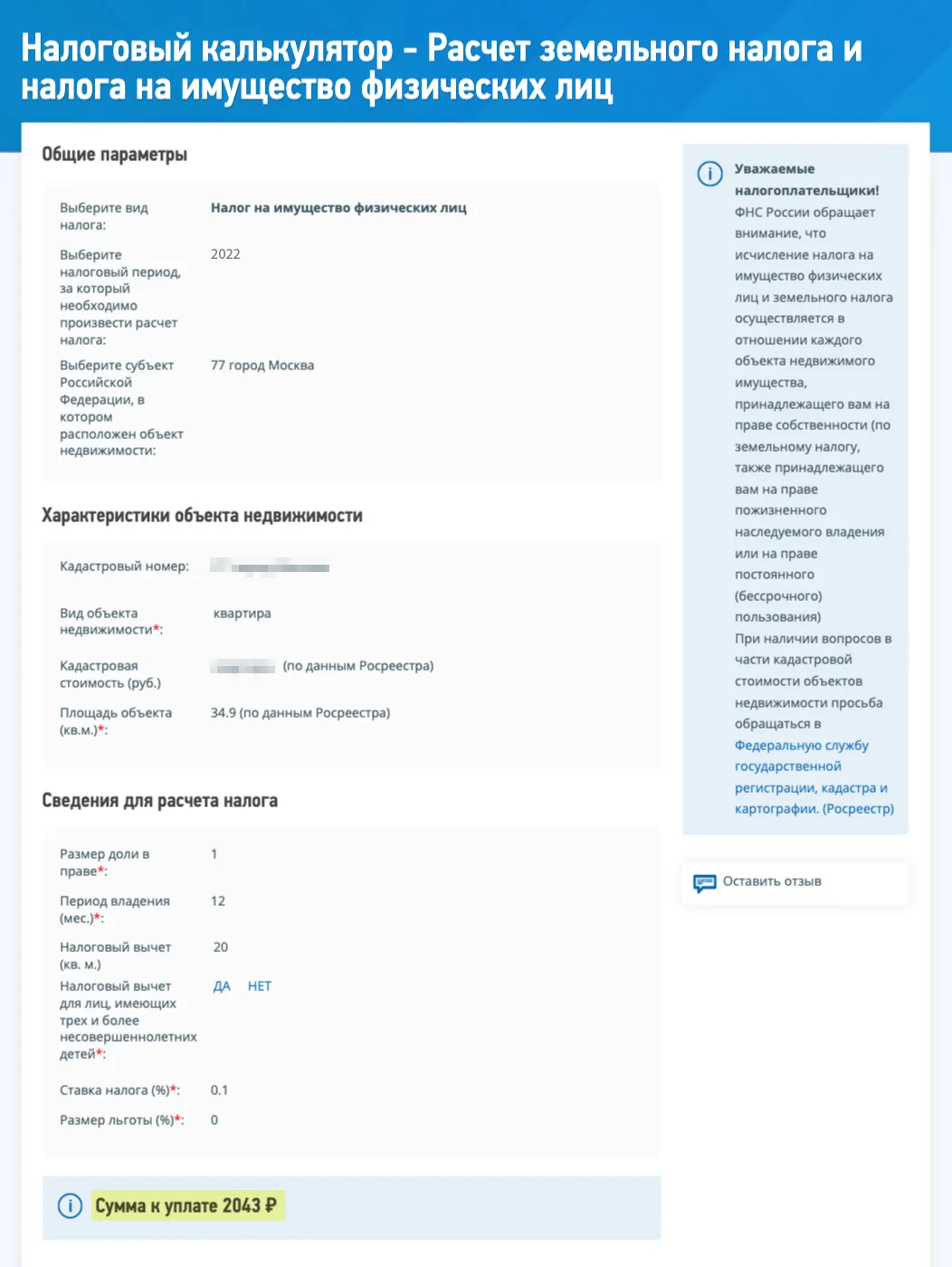

- Установление налоговой базы. Налоговая база для нежилых объектов недвижимости определяется как их кадастровая стоимость. Налоговая ставка может быть разной в зависимости от типа объекта и его назначения.

- Расчет налога на имущество. Налог на недвижимость рассчитывается на основе установленной налоговой ставки и кадастровой стоимости объекта. Для некоммерческих организаций может применяться льготный порядок налогообложения.

- Уплата налога. Налог на нежилую недвижимость должен быть уплачен в бюджет в установленные сроки. Собственники объектов недвижимости обязаны подавать налоговую декларацию и уплачивать налог самостоятельно или через налоговый агент.

- Учет налоговых расходов. Собственники недвижимости имеют право на учет налоговых расходов и получение налоговых льгот в соответствии с законодательством.

Соблюдение этих общих требований позволит грамотно осуществить налогообложение нежилых объектов недвижимости при их продаже в 2014 году.

Основные налоги, связанные с продажей нежилой недвижимости

Продажа нежилой недвижимости влечет за собой оплату нескольких налоговых обязательств. Основные налоги, которые могут быть связаны с процессом продажи включают в себя:

- Налог на прибыль – это налог на доходы от продажи имущества. Он взимается с физических и юридических лиц, чья прибыль состоит из продаж имущества, включая нежилую недвижимость. Ставка этого налога зависит от срока собственности и суммы полученных доходов.

- Налог на имущество – это налог, который взимается на собственность, включая здания, сооружения и земельные участки. Он взимается с продавца недвижимости на основе оценочной стоимости имущества.

- Налог на добавленную стоимость (НДС) – в некоторых случаях, продажа недвижимости может быть облагаема НДС. Он взимается с продавца и составляет определенный процент от стоимости продажи.

Кроме того, при продаже нежилой недвижимости возможно применение других налоговых механизмов, таких как установление налоговой базы, вычеты и льготы. Налоговые аспекты продажи нежилой недвижимости могут быть сложными и требуют детального изучения и консультации специалистов в данной области.

Особенности налогообложения продажи коммерческой недвижимости

Продажа коммерческой недвижимости, такой как офисы, магазины, склады или производственные помещения, обладает своими особенностями налогообложения. В отличие от продажи жилой недвижимости, продажа коммерческой недвижимости может подразумевать дополнительные уплаты налогов.

Одной из ключевых особенностей налогообложения продажи коммерческой недвижимости является применение налога на прибыль от продажи такого имущества. Согласно действующему законодательству, при продаже коммерческой недвижимости, налоговая база определяется разницей между ценой продажи и стоимостью приобретения, учитывая расходы на ремонт или модернизацию объекта.

Кроме того, при продаже коммерческой недвижимости может применяться также налог на добавленную стоимость (НДС). В случае, если продавец является плательщиком НДС и объект продажи не освобождается от уплаты данного налога, сумма НДС включается в стоимость для покупателя.

Важно отметить, что при продаже коммерческой недвижимости возможно применение налога на имущество. Данный налог начисляется на объекты недвижимого имущества, используемые с целью получения прибыли. Налоговая ставка может отличаться в зависимости от муниципальных правовых актов и кадастровой стоимости объекта.

В случае продажи коммерческой недвижимости, важно учесть также государственную пошлину, которая взимается при государственной регистрации сделки. Пошлина может варьироваться в зависимости от области и стоимости объекта.

Значительное влияние на налогообложение продажи коммерческой недвижимости могут оказывать уже наличие или отсутствие прав на объект. В случае, если продавец не обладает полными правами на объект или на него имеются обременения, это может повлечь за собой изменение налогообложения или дополнительные расходы на урегулирование прав.

Одним из важных факторов, влияющих на налогообложение продажи коммерческой недвижимости, является срок владения объектом. Для получения определенных налоговых льгот или освобождений, необходимо соответствовать требованиям законодательства относительно минимального срока владения объектом.

В целом, налогообложение продажи коммерческой недвижимости является достаточно сложной темой, требующей соблюдения правил и учета многих факторов. При продаже коммерческой недвижимости рекомендуется проконсультироваться с компетентными специалистами или налоговыми консультантами, чтобы избежать возможных ошибок и максимизировать свои выгоды от сделки.

Налогообложение продажи производственных объектов

В первую очередь следует отметить, что при продаже производственных объектов может применяться налог на прибыль предприятия. Сумма налога определяется исходя из полученной прибыли, установленной налоговым учетом.

Кроме того, в рамках продажи производственных объектов может возникнуть необходимость уплаты налога на добавленную стоимость (НДС). Налоговая ставка на 2014 год составляет 18%. Однако, стоит учесть, что при продаже недвижимости, налог на добавленную стоимость не начисляется, если объект находится в эксплуатации более 3-х лет.

Также при продаже производственных объектов необходимо учитывать налог на имущество организации. Он начисляется на стоимость объекта и зависит от его категории и назначения.

Следует отметить, что при продаже производственных объектов важно учитывать налоговый режим “Упрощенка” или “Общая система налогообложения”. Выбор налогового режима может существенно повлиять на сумму налоговых обязательств при продаже.

Важно также учесть, что при продаже производственных объектов срок хранения объекта может оказать влияние на размер налога. Если объект находится в собственности менее 3-х лет, то возникает риск начисления дополнительных налогов.

Следует отметить, что при продаже производственных объектов важно обратиться за консультацией к налоговому эксперту или юристу, чтобы избежать возможных ошибок и сэкономить налоговые ресурсы.

Налоги при продаже земельных участков

Налог на прибыль обычно возникает в случае, если продажа земельного участка осуществляется коммерческой организацией или индивидуальным предпринимателем. Величина налога рассчитывается на основе разницы между стоимостью приобретения участка и его продажной ценой. Кроме того, в некоторых случаях может применяться штраф за неуплату налога своевременно.

Налог на продажу недвижимости взимается со всех продаж недвижимости, включая земельные участки. Его величина зависит от стоимости продаваемого объекта и может варьироваться в зависимости от региона и других факторов. В некоторых случаях налог может быть освобожден или уменьшен, если продажа участка осуществляется по основаниям, предусмотренным законодательством.

Важно отметить, что налоговые аспекты продажи земельных участков могут быть сложными и требовать профессиональной консультации. Рекомендуется обратиться к налоговому специалисту или юристу, чтобы получить подробную информацию о применимых налогах и обязательствах при продаже земельного участка.

Процедура уплаты налогов при продаже нежилой недвижимости в 2014 году

При продаже нежилой недвижимости в 2014 году необходимо учитывать налоговые аспекты. Процедура уплаты налогов в данном случае описана в законодательстве и требует особого внимания и точного соблюдения.

В первую очередь, продавец нежилого объекта обязан уведомить налоговый орган о намерении продажи в течение 30 дней с момента заключения предварительного договора. Уведомление подается в письменной форме и содержит информацию о продавце, покупателе, объекте недвижимости и условиях сделки.

Следующим шагом является расчет налога на прибыль от продажи недвижимости. Для этого необходимо определить стоимость объекта, которая используется для определения налогооблагаемой базы. Продавец должен учитывать приобретенные недвижимость до 2006 года, а также расходы на ее улучшение и продажу.

После определения налогооблагаемой базы необходимо рассчитать налоговую ставку. В 2014 году ставка налога на прибыль от продажи недвижимости составляла 13%. Это значит, что сумма налога будет составлять 13% от налогооблагаемой базы.

Для уплаты налога продавец обязан предоставить налоговый декларацию и заплатить налоговую сумму в течение 15 дней с момента заключения договора купли-продажи недвижимости. Отсутствие своевременного уплаты налога может повлечь за собой штрафные санкции.

После уплаты налога продавец обязан представить документы о продаже недвижимости в налоговый орган для возможного контроля и проверки правильности расчета налога.

Таким образом, процедура уплаты налогов при продаже нежилой недвижимости в 2014 году является обязательной и подразумевает предварительное уведомление налогового органа, расчет налогооблагаемой базы, определение налоговой ставки, заполнение и представление налоговой декларации, а также контроль со стороны налогового органа.

Вопрос-ответ:

Какие налоги нужно платить при продаже нежилой недвижимости в 2014 году?

При продаже нежилой недвижимости в 2014 году необходимо уплатить налог на прибыль от продажи имущества (НДФЛ). Ставка данного налога составляет 13% от суммы продажи недвижимости. Кроме того, в некоторых случаях может потребоваться уплата налога на имущество.

Как определить срок владения нежилой недвижимостью для определения ставки налога на прибыль?

Срок владения нежилой недвижимостью для определения ставки налога на прибыль зависит от двух факторов. Если недвижимость была приобретена до 1 января 2001 года, то ставка налога составляет 30% от суммы продажи недвижимости и не зависит от срока владения. Если недвижимость была приобретена после 1 января 2001 года, то ставка налога уменьшается в зависимости от срока владения.

Как рассчитывается налог на прибыль при продаже нежилой недвижимости наследниками?

При продаже нежилой недвижимости наследниками, налог на прибыль рассчитывается по разным правилам в зависимости от суммы продажи и срока владения. Если сумма продажи недвижимости не превышает 1 000 000 рублей и срок владения не менее 3 лет, то налог не взимается. В остальных случаях ставка налога составляет 13% от суммы продажи.

Какие расходы можно учесть при расчете налога на прибыль от продажи нежилой недвижимости?

При расчете налога на прибыль от продажи нежилой недвижимости можно учесть следующие расходы: расходы на приобретение и улучшение недвижимости, а также расходы на оплату услуг риэлтора и юридического сопровождения сделки. Данные расходы уменьшают сумму налогооблагаемой прибыли.

Какой налог будет начислен при продаже нежилой недвижимости физическим лицом в 2014 году?

При продаже нежилой недвижимости физическим лицом в 2014 году будет начислен налог на доходы физических лиц. Ставка этого налога зависит от срока владения недвижимостью и размера полученной прибыли. Если недвижимость была в собственности менее пяти лет, то налоговая ставка может составлять 13% или 35% от полученной прибыли. Если недвижимость была в собственности более пяти лет, то налоговая ставка составляет 30% от полученной прибыли. Также нужно учесть, что доходы от продажи недвижимости могут быть освобождены от налогообложения, если полученная сумма используется для приобретения нового жилья в течение года.

Какие налоги нужно уплачивать при продаже нежилой недвижимости?

При продаже нежилой недвижимости необходимо уплатить налог на прибыль, который составляет 20% от суммы продажи. Также может быть уплачен налог на имущество, который зависит от стоимости недвижимости и местоположения.