Как правильно заполнить форму в налоговую при смене директора и адреса организации

При изменении информации о директоре и адресе организации необходимо заполнить новую налоговую форму для дальнейшего ведения бухгалтерии и исполнения налоговых обязательств. Эта процедура требует тщательного выполнения и знания соответствующих правил и требований.

Прежде всего, необходимо обратить внимание на то, что заполнение налоговой формы при смене директора и адреса подразумевает указание новых данных в соответствующих полях. Например, в поле “ФИО директора” следует указать ФИО нового директора, а в поле “Адрес” – новый адрес организации.

Кроме того, необходимо учесть, что в зависимости от типа налоговой формы могут быть определенные особенности ее заполнения. Например, при заполнении налоговой декларации необходимо указать все доходы и расходы организации за определенный период времени. При этом необходимо приложить все необходимые документы, подтверждающие эти доходы и расходы.

Важно: перед заполнением налоговой формы необходимо ознакомиться с действующим законодательством и разъяснениями налоговых органов, чтобы избежать ошибок и штрафных санкций.

- Комплект документов для заполнения налоговой формы при смене директора и адреса

- Нужные документы для заполнения формы

- 1. Документы, подтверждающие смену директора:

- 2. Документы, подтверждающие смену адреса:

- Как правильно указать нового директора

- Шаг 1: Укажите полное имя нового директора

- Шаг 2: Укажите данные о новом директоре

- Как правильно изменить адрес организации

- Что нужно знать о подписании документов

- Особенности заполнения формы при смене директора и адреса

- Вопрос-ответ:

- Какой срок установлен для заполнения налоговой формы при смене директора и адреса?

- Какие документы необходимо предоставить при заполнении налоговой формы при смене директора и адреса?

- Какие налоговые формы нужно заполнить при смене директора и адреса?

- Какие изменения нужно отразить в налоговой форме при смене директора и адреса?

- Что делать, если при заполнении налоговой формы при смене директора и адреса возникают сложности?

- Как правильно заполнить налоговую форму при смене директора и адреса?

- Какие последствия могут возникнуть при неправильном заполнении налоговой формы при смене директора и адреса?

- Какие сроки необходимо соблюсти при заполнении налоговой формы при смене директора и адреса?

- Каким образом можно получить помощь при заполнении налоговой формы при смене директора и адреса?

- Видео:

- Сменить генерального директора просто Смотри как это сделать

Комплект документов для заполнения налоговой формы при смене директора и адреса

При смене директора и адреса компания обязана обновить информацию в соответствующих налоговых формах. Для корректного и своевременного заполнения налоговой формы необходимо подготовить следующий комплект документов:

- Копия устава компании с изменениями, связанными с сменой директора и/или адреса;

- Протокол о смене директора компании, подписанный учредителями или акционерами;

- Заявление о смене директора компании, подписанное новым директором и заверенное печатью компании;

- Документы, подтверждающие новый адрес компании (например, копия договора аренды или собственности);

- ЕГРЮЛ (Единый государственный реестр юридических лиц) с новыми данными о директоре и адресе компании;

- Налоговая декларация, заполненная с учетом изменений в руководстве и адресе компании;

- Копии паспорта старого и нового директора компании;

- Копия документа, подтверждающего полномочия нового директора компании (например, договор о назначении).

При заполнении налоговой формы необходимо указать все изменения, связанные с сменой директора и адреса, а также предоставить все необходимые документы для подтверждения этих изменений. Только в этом случае заполнение налоговой формы будет правильным и законным.

Нужные документы для заполнения формы

При заполнении налоговой формы при смене директора и адреса необходимо предоставить следующие документы:

1. Документы, подтверждающие смену директора:

- Устав организации;

- Протокол собрания учредителей (акционеров) с указанием нового директора;

- Заявление о назначении нового директора;

- Документы, подтверждающие полномочия нового директора (например, доверенность или приказ).

2. Документы, подтверждающие смену адреса:

- Документы о государственной регистрации нового адреса (например, свидетельство о регистрации права собственности на помещение);

- Письмо-уведомление налогового органа о смене адреса;

- Новые договоры или изменения существующих договоров, связанные с изменением адреса.

Необходимо иметь в виду, что основными документами для заполнения налоговой формы являются учетно-финансовая отчетность и договора, связанные с деятельностью организации. В случае смены директора и адреса, эти документы также могут потребовать внесения изменений или дополнительных объяснений.

Как правильно указать нового директора

При заполнении налоговой формы после смены директора необходимо правильно указать нового директора вашего предприятия или организации. Это важный шаг, поскольку неправильные данные могут привести к задержке в обработке документов или возникновению проблем с налогообложением.

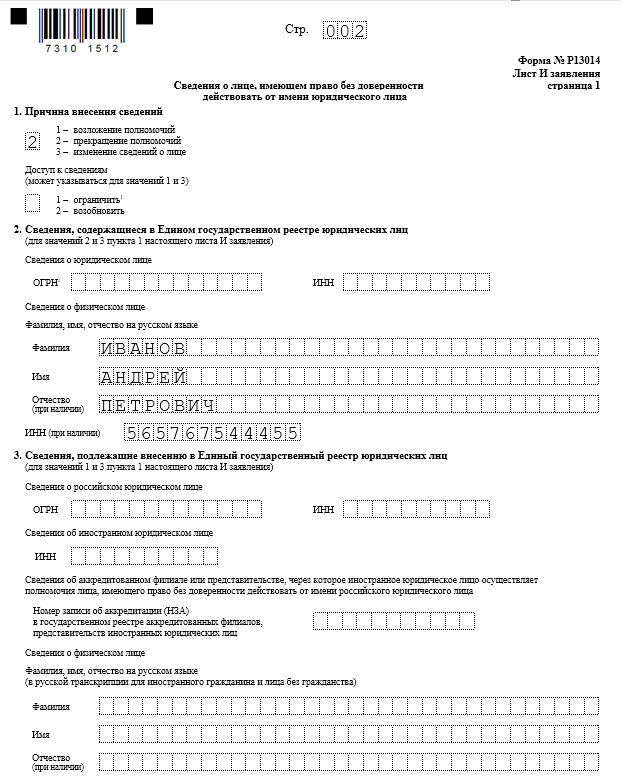

Шаг 1: Укажите полное имя нового директора

Первым шагом является указание полного имени нового директора в соответствующем разделе налоговой формы. Учтите, что указывать следует официальное полное имя, которое указано в документах, удостоверяющих личность нового директора.

Шаг 2: Укажите данные о новом директоре

Далее необходимо указать данные о новом директоре, такие как его ИНН (индивидуальный номер налогоплательщика), адрес регистрации, контактные телефоны и электронную почту. Эти данные помогут налоговым органам связаться с новым директором в случае необходимости.

При указании адреса нового директора обратите внимание на то, что необходимо указывать полный и точный адрес регистрации, с указанием почтового индекса.

Не забывайте, что при смене директора необходимо также обновить учредительные документы вашей организации и зарегистрировать изменения в соответствующих органах.

Обратите внимание: При заполнении налоговой формы укажите только реальную информацию и не вводите ни каких ложных данных, поскольку это может повлечь за собой наказания и штрафы.

Правильно указанные данные о новом директоре помогут избежать проблем с налогообложением и обеспечат корректную обработку ваших налоговых документов.

Как правильно изменить адрес организации

1. Соберите необходимые документы. Перед внесением изменений, убедитесь, что у вас имеется следующая документация:

- Свидетельство о государственной регистрации организации;

- Устав организации;

- Протокол собрания учредителей (если имеется) или решение единственного учредителя;

- Новый документ, подтверждающий право собственности или аренды на новый адрес;

- Другие документы, которые могут потребоваться в зависимости от специфики вашей организации.

2. Разработайте новый учредительный документ. В случае изменения юридического адреса, обычно требуется внесение соответствующих изменений в устав организации. При этом документ должен содержать новый адрес и фактическое местоположение организации.

3. Примите решение об изменении адреса организации. Заседание должно быть организовано с учетом требований законодательства и устава организации. Решение должно быть принято основным учредителем или коллегиальным органом управления и должно быть подписано соответствующим лицом.

4. Зарегистрируйте изменения в налоговой службе. После принятия решения, уведомите налоговую службу о внесенных изменениях. Для этого подайте заявление о внесении изменений, в котором укажите новый адрес организации и приведите все необходимую документацию.

5. Уведомите другие государственные органы и контрагентов. Помимо налоговой службы, вам может потребоваться уведомить другие государственные органы, такие как Фонд социального страхования, Пенсионный фонд и т.д. Также не забудьте своевременно информировать своих контрагентов, поставщиков и клиентов о новом адресе организации.

6. Обновите информацию в отчетности и документах организации. Внесите соответствующие изменения в учетно-отчетную документацию и корреспонденцию вашей организации, включая печати, бланки и другую атрибутику.

Правильно и своевременно внесенные изменения в юридическую адресную информацию организации помогут избежать проблем с государственными органами и поддержать четкую и надежную деловую репутацию вашей компании. В случае возникновения сложностей или вопросов, рекомендуется обратиться за консультацией к юристу или специалисту в области налогового права.

Что нужно знать о подписании документов

- Правильность заполнения документа: перед подписанием необходимо внимательно прочитать документ и убедиться, что все данные указаны верно и полностью.

- Полномочия лица, подписывающего документ: перед подписанием необходимо удостовериться, что лицо, подписывающее документ, обладает необходимыми полномочиями и правом действовать от имени юридического или физического лица.

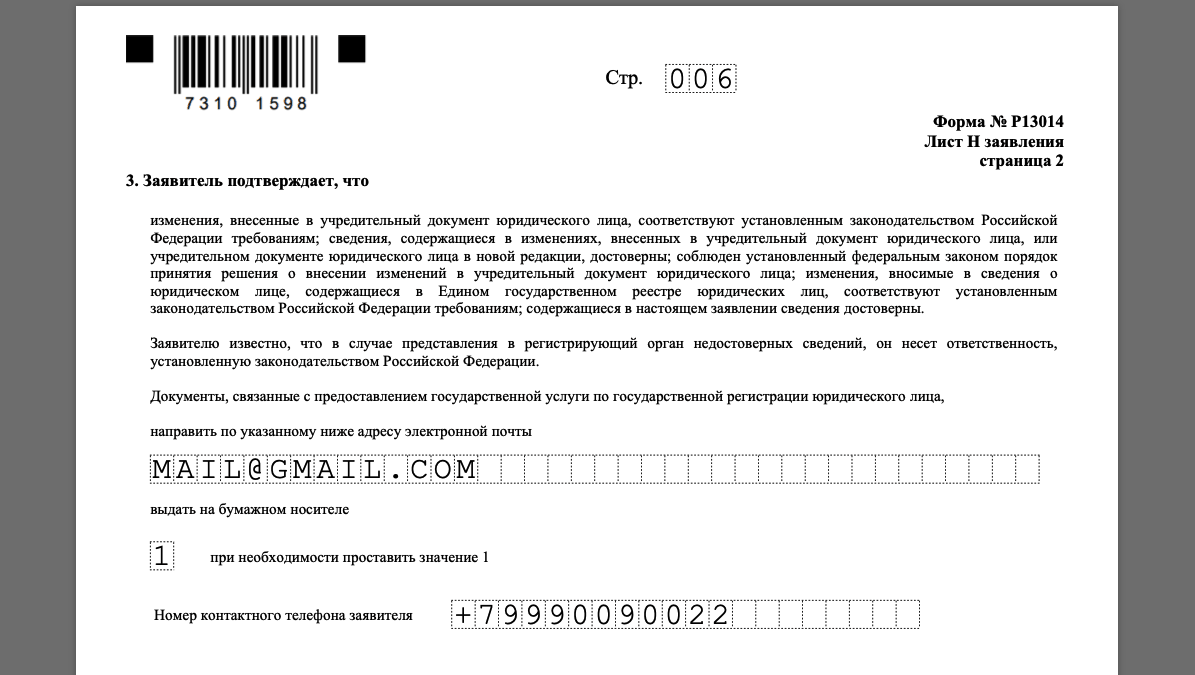

- Способы подписания: подписание документа может происходить различными способами, например, с помощью ручной подписи, электронной подписи или печати. В зависимости от требований и типа документа, необходимо выбрать подходящий способ подписания.

- Датирование подписи: при подписании документа необходимо указать дату, когда был совершен данный юридический акт. Дата является важным элементом для определения сроков и согласованности.

- Сохранение оригиналов документов: после подписания документов, оригиналы должны быть сохранены в безопасном месте, так как они могут потребоваться в дальнейшем для подтверждения законности и юридической силы документа.

Знание и соблюдение этих моментов помогут избежать ошибок при подписании документов и обеспечат их правовую значимость. Подписание документов требует ответственного и внимательного подхода, поэтому необходимо внимательно изучить документацию и при необходимости проконсультироваться с юристом.

Особенности заполнения формы при смене директора и адреса

При смене директора и адреса налогоплательщика существует ряд особенностей, которые необходимо учесть при заполнении налоговой формы.

Во-первых, при указании новой информации о директоре необходимо внести следующие данные: ФИО нового директора, его ИНН, паспортные данные, а также контактную информацию (телефон, e-mail).

Во-вторых, при изменении адреса налогоплательщика нужно учесть, что в зависимости от категории налогоплательщика возможно изменение ряда показателей. Например, для индивидуальных предпринимателей изменение адреса может повлечь за собой изменение налоговой ставки или срока предоставления отчетности.

В-третьих, следует помнить о необходимости внесения изменений в соответствующие документы, такие как учредительные документы, лицензии, сертификаты и т.д. Это необходимо для обеспечения правильности документооборота и предоставления актуальной информации при проведении налогового аудита.

Кроме того, изменение директора и адреса может повлиять на обязанности и права налогоплательщика. Например, новый директор может нести ответственность за действия предыдущего руководителя, а изменение адреса может влиять на возможности проведения проверок со стороны налоговых органов.

В целом, при заполнении налоговой формы при смене директора и адреса следует тщательно проверять и обновлять всю информацию, отражающуюся в документах. Это поможет избежать ошибок и возможных проблем с налоговыми органами в будущем.

Вопрос-ответ:

Какой срок установлен для заполнения налоговой формы при смене директора и адреса?

Срок для заполнения налоговой формы при смене директора и адреса зависит от конкретных условий, но обычно он составляет 3 месяца со дня, когда произошли изменения.

Какие документы необходимо предоставить при заполнении налоговой формы при смене директора и адреса?

При заполнении налоговой формы при смене директора и адреса обычно требуется предоставить уставные документы организации, документ о назначении нового директора, а также документы, подтверждающие изменение адреса.

Какие налоговые формы нужно заполнить при смене директора и адреса?

При смене директора и адреса необходимо заполнить такие налоговые формы, как НДС-2, Основные средства (форма 3-НДФЛ), Налог на прибыль (форма 6-НДФЛ) и другие, в зависимости от конкретной ситуации.

Какие изменения нужно отразить в налоговой форме при смене директора и адреса?

При смене директора и адреса в налоговой форме необходимо отразить следующие изменения: ФИО нового директора, его паспортные данные, новый юридический адрес организации и другую необходимую информацию.

Что делать, если при заполнении налоговой формы при смене директора и адреса возникают сложности?

Если возникают сложности при заполнении налоговой формы при смене директора и адреса, рекомендуется обратиться к специалистам – юристам или бухгалтерам, которые помогут разобраться с вопросами и предоставят необходимую консультацию.

Как правильно заполнить налоговую форму при смене директора и адреса?

При смене директора и адреса необходимо обновить информацию о компании в налоговой форме. Для этого необходимо заполнить соответствующие разделы формы, указав нового директора и новый адрес. Если при смене директора также меняется учредитель, то необходимо также указать новое лицо, являющееся учредителем. После заполнения формы ее необходимо подписать и отправить в налоговую службу.

Какие последствия могут возникнуть при неправильном заполнении налоговой формы при смене директора и адреса?

Неправильное заполнение налоговой формы при смене директора и адреса может привести к различным негативным последствиям. Например, налоговая служба может отклонить форму и потребовать повторного заполнения, что может затянуть процесс обновления информации о компании. Также, неправильное заполнение формы может привести к неправильному расчету налоговых платежей, что может привести к штрафам и другим санкциям со стороны налоговой службы.

Какие сроки необходимо соблюсти при заполнении налоговой формы при смене директора и адреса?

При заполнении налоговой формы при смене директора и адреса необходимо соблюсти установленные сроки. Обычно, такие изменения должны быть внесены в форму в течение 7-ми дней с момента их возникновения. Также, форму необходимо отправить в налоговую службу в течение определенного срока, который может варьироваться в зависимости от законодательства страны.

Каким образом можно получить помощь при заполнении налоговой формы при смене директора и адреса?

При заполнении налоговой формы при смене директора и адреса можно обратиться за помощью к профессионалам, таким как юристы или бухгалтеры. Они смогут оказать необходимую консультацию и помощь при заполнении формы, а также помочь избежать возможных ошибок и последствий.