Как правильно рассчитать налог на НДС для уплаты в бюджет для ООО и снизить риски проверки со стороны налоговых органов

Налог на добавленную стоимость (НДС) является одним из основных налогов, которые обязаны уплачивать предприятия в бюджет. Особенно важно для обществ с ограниченной ответственностью (ООО) правильно рассчитать этот налог, чтобы избежать штрафов и проблем с налоговыми органами.

Расчет налога на НДС для ООО основывается на общей сумме товаров или услуг, подлежащих налогообложению. Вам необходимо умножить эту сумму на ставку НДС, которая зависит от вида товаров или услуг, которые предоставляются вашей компанией.

Важно отметить, что ставка налога на НДС может быть разной в зависимости от видов товаров или услуг. Например, для некоторых товаров может применяться ставка 20%, а для других товаров – 10%. В соответствии с законодательством об ООО, вы должны правильно определить ставку налога на НДС, чтобы избежать возможных проблем с налоговыми органами.

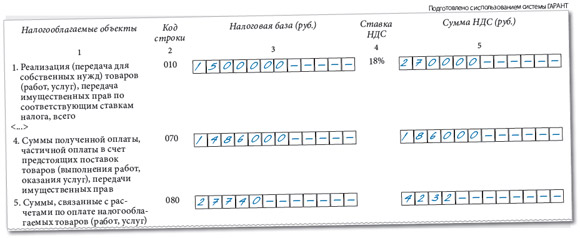

После того как вы рассчитаете сумму налога на НДС, необходимо заполнить налоговую декларацию и уплатить налоговое обязательство в бюджет. Налоговые органы могут провести проверку вашей деятельности и рассмотреть налоговую декларацию, чтобы убедиться в правильности проведенных расчетов.

- Что такое налог на НДС?

- Как правильно рассчитать налог на НДС?

- Шаг 1: Определите ставку НДС

- Шаг 2: Учтите особенности метода начисления НДС

- Шаг 3: Рассчитайте сумму оборота по операциям

- Шаг 4: Рассчитайте сумму налога на НДС

- Шаг 5: Учтите возможные налоговые льготы и особенности

- Преимущества уплаты налога на НДС в бюджет для ООО

- 1. Повышение доверия со стороны контрагентов

- 2. Право на получение налоговых вычетов

- Какие виды услуг и товаров подлежат обложению налогом на НДС для ООО?

- Особенности налогообложения налогом на НДС для ООО

- Как передать сумму налога на НДС в бюджет для ООО?

- 1. Учет и расчет налога на НДС

- 2. Уплата налога на НДС в бюджет

- Вопрос-ответ:

- Как рассчитать налог на НДС для уплаты в бюджет для ООО?

- Какая ставка НДС применяется для расчета налога для ООО?

- Какие операции считаются облагаемыми НДС для ООО?

- Какие операции не облагаются НДС для ООО?

- Какие документы необходимо предоставить при уплате налога на НДС в бюджет для ООО?

- Как рассчитать налог на НДС для уплаты в бюджет?

- Какие ставки НДС действуют для ООО?

- Какие дополнительные правила рассчитывают налог на НДС для ООО?

- Видео:

- Топ-5 методов оптимизации НДС. Бизнес и налоги.

Что такое налог на НДС?

НДС обычно включается в цену товаров и услуг и является частью цены, которую платит конечный потребитель. Плательщиками налога на НДС являются предприятия, осуществляющие деятельность в сфере производства, торговли и предоставления услуг.

Ставка налога на НДС может быть различной и зависит от типа товаров или услуг. В России существуют три основные ставки: 0%, 10% и 20%. Различные товары и услуги подпадают под разные ставки, которые устанавливаются законом.

Организации и индивидуальные предприниматели, зарегистрированные как плательщики налога на НДС, обязаны уплачивать налог в бюджет регулярно, на основе отчетности о проведенных операциях. При этом, также существуют определенные особенности учета и предоставления отчетности для НДС, которые устанавливаются налоговым законодательством.

Налог на НДС является важным источником доходов для бюджета и используется на государственные нужды, в том числе на финансирование социальных программ, инфраструктурные проекты и развитие экономики страны.

Как правильно рассчитать налог на НДС?

Шаг 1: Определите ставку НДС

Первым шагом для расчета налога на НДС является определение ставки налога, которая зависит от вида предоставляемых товаров или услуг. В России существуют три основных ставки НДС: 0%, 10% и 20%. Необходимо внимательно изучить законодательство и определить, какая ставка применима к вашему виду деятельности.

Шаг 2: Учтите особенности метода начисления НДС

На предприятии могут быть применены два метода начисления НДС: кассовый и безналичный. В зависимости от выбранного метода, налог может начисляться по-разному. При кассовом методе налог начисляется в момент получения оплаты от покупателя, а при безналичном методе – в момент выставления счета. Учтите эти особенности при расчете налога на НДС.

Шаг 3: Рассчитайте сумму оборота по операциям

Для расчета налога на НДС необходимо определить сумму оборота по операциям, в которых участвует ваше ООО. Это может включать продажу товаров или услуг, а также получение комиссионных вознаграждений и других доходов. При расчете суммы оборота учтите только операции, подлежащие обложению НДС, исключая те, которые освобождены от налогообложения.

Шаг 4: Рассчитайте сумму налога на НДС

После определения суммы оборота по операциям можно приступить к расчету суммы налога на НДС. Для этого умножьте сумму оборота на ставку НДС, применяемую к вашему виду деятельности. Обратите внимание, что сумму налога на НДС следует округлить до двух знаков после запятой.

Шаг 5: Учтите возможные налоговые льготы и особенности

В законодательстве предусмотрены различные налоговые льготы и особенности, которые можно применить при расчете налога на НДС. Например, в некоторых случаях предоставляется право на вычет входного НДС, который был уплачен при приобретении товаров или услуг. Подробнее изучите законодательство и проверьте возможность применения налоговых льгот, которые могут снизить сумму налога на НДС для вашего ООО.

Следуя этим шагам, вы сможете правильно рассчитать налог на НДС для уплаты в бюджет вашего ООО. В случае сомнений или сложностей, рекомендуется обратиться к профессиональному налоговому консультанту или бухгалтеру для получения квалифицированной помощи.

Преимущества уплаты налога на НДС в бюджет для ООО

1. Повышение доверия со стороны контрагентов

Оплата налога на НДС является подтверждением того, что ООО ведет свою деятельность в соответствии с законодательством и исполняет свои финансовые обязанности. Это повышает доверие со стороны контрагентов и может сделать вашу компанию более привлекательной для сотрудничества. Контрагенты могут быть уверены, что ООО является ответственным и надежным партнером.

2. Право на получение налоговых вычетов

ООО, уплачивающие налог на НДС, имеют право на получение налоговых вычетов. Это означает, что компания может вернуть себе определенную сумму, уплаченную в бюджет в качестве налога на НДС. Такие вычеты могут быть использованы для погашения других налогов или просто увеличения финансовой устойчивости ООО. Поэтому оплата налога на НДС может привести к снижению налоговой нагрузки для компании.

Уплата налога на НДС в бюджет имеет свои преимущества для обществ с ограниченной ответственностью. Она способствует повышению доверия со стороны контрагентов и предоставляет возможность использования налоговых вычетов. Учитывая эти факторы, ООО должны всегда стремиться исполнять свои обязанности по уплате налога на НДС вовремя и полностью.

Какие виды услуг и товаров подлежат обложению налогом на НДС для ООО?

Общество с ограниченной ответственностью (ООО) как юридическое лицо обязано уплачивать налог на добавленную стоимость (НДС) при осуществлении определенных видов деятельности.

Налог на НДС обязательно подлежит уплате при продаже товаров и услуг, которые указаны в Перечне товаров (работ, услуг), на которые не распространяется нулевая ставка налога на добавленную стоимость, утвержденном Правительством Российской Федерации.

В перечень таких товаров и услуг могут входить продукты питания, безалкогольные и алкогольные напитки, табачная продукция, электронные товары, программы для ЭВМ, товары и услуги в сфере медицины и образования, строительство и ремонт, транспортные услуги и другие виды деятельности.

ООО должно вести документацию и учет, связанные с уплатой НДС, а также представлять отчетность в налоговые органы. Предусмотрены штрафные санкции за нарушение норм и сроков уплаты налога на НДС.

Важно отметить, что для ООО действуют различные ставки налога на добавленную стоимость. Ставка НДС может быть как 20%, так и 10%, а также 0%, если деятельность ООО относится к объектам нулевой ставки налога или если применяется налоговый кредит.

При возникновении вопросов и сомнений относительно определения видов услуг и товаров, подлежащих обложению НДС, рекомендуется обратиться за консультацией к специалистам в области налогового права.

Особенности налогообложения налогом на НДС для ООО

1. Обязательная регистрация в налоговом органе. Для того чтобы начать уплачивать НДС, ООО должно пройти процедуру регистрации в налоговом органе и получить свидетельство о постановке на учет в качестве плательщика НДС. Без этой регистрации ООО не сможет применять налоговые льготы и списывать НДС, уплаченный поставщикам.

2. Двойная система налогообложения. ООО может применять как общую, так и упрощенную систему налогообложения налогом на НДС. При общей системе налогообложения ООО уплачивает НДС с каждой продажи товаров или услуг, а также имеет право списывать НДС, уплаченный поставщикам. При упрощенной системе ООО платит фиксированный процент от выручки без возможности списывать НДС.

3. Особенности учета НДС. ООО обязано вести учет поступления и расхода средств, связанных с НДС, в отдельном субсчете. В учете должны быть указаны все поступления и расходы по НДС, а также сумма уплаченного и полученного НДС. Также ООО должно составлять и передавать налоговым органам отчетность по НДС в установленные сроки.

4. Взаимодействие с налоговыми органами. ООО должно вести оперативное взаимодействие с налоговыми органами, предоставлять им необходимые документы и информацию по уплачиваемому и полученному НДС. Также ООО может принимать участие в налоговых проверках и обжаловать решения налоговых органов в случае несогласия.

5. Административная и уголовная ответственность. ООО несет административную и уголовную ответственность за нарушение порядка уплаты и учета НДС. При выявлении налоговых правонарушений ООО может быть оштрафовано или возбуждено уголовное дело. Поэтому правильное и своевременное ведение учета и отчетности по НДС является важным аспектом для ООО.

Будучи ответственным плательщиком НДС, ООО должно тщательно соблюдать требования налогового законодательства и вести учет, связанный с НДС. Уплата НДС в бюджет государства является важной обязанностью для ООО и позволяет поддерживать финансовую устойчивость государства и обеспечивать реализацию социальных программ и инфраструктурных проектов.

Как передать сумму налога на НДС в бюджет для ООО?

.png?_=00012939C68AA0F4-v2)

1. Учет и расчет налога на НДС

Прежде всего, необходимо учесть все операции, связанные с реализацией товаров или оказанием услуг, чтобы определить сумму налога на НДС. Общая сумма налога рассчитывается в соответствии с установленными ставками: 20% – это основная ставка, применяемая в большинстве случаев, и 10% – это льготная ставка, применяемая для определенных категорий товаров и услуг.

ООО обязано проводить учет налога на НДС в соответствии с российскими стандартами бухгалтерского учета и подавать соответствующие налоговые декларации в установленные сроки.

2. Уплата налога на НДС в бюджет

Для уплаты налога на НДС в бюджет ООО должно внести налоговую выплату посредством перечисления суммы налога на специальный счет, открытый в территориальном органе Федеральной налоговой службы. Внесение суммы налога на НДС осуществляется в установленные сроки, которые зависят от отчетного периода и группы налогоплательщика.

ООО также обязано предоставлять налоговые декларации и отчеты о движении товаров (работ, услуг) с указанием операций, связанных с налогом на НДС, в налоговый орган. Это позволяет контролировать правильность расчетов и соблюдение налогового законодательства.

Передача суммы налога на НДС в бюджет для ООО является важным процессом, требующим соблюдения всех правил и сроков. Уплата налога является обязательной для обеспечения функционирования бюджетной системы и развития страны в целом.

Вопрос-ответ:

Как рассчитать налог на НДС для уплаты в бюджет для ООО?

Для расчета налога на НДС для уплаты в бюджет для ООО необходимо умножить сумму облагаемых операций на ставку НДС, выраженную в процентах. Полученная сумма будет являться суммой налога, которую необходимо уплатить в бюджет.

Какая ставка НДС применяется для расчета налога для ООО?

Ставка НДС, применяемая для расчета налога для ООО, может быть разной в зависимости от вида товаров или услуг, которые предоставляет ООО. Стандартная ставка НДС составляет 20%, но существуют также сниженные ставки – 10% и 0%. Для определения применяемой ставки НДС необходимо обратиться к соответствующим нормативным актам.

Какие операции считаются облагаемыми НДС для ООО?

Облагаемыми операциями считаются операции по продаже товаров или услуг, на которые распространяется налог на добавленную стоимость. Это могут быть, например, продажа товаров в магазине или предоставление услуги производственному предприятию.

Какие операции не облагаются НДС для ООО?

Операции, не облагаемые НДС для ООО, могут быть разные. Например, не облагается НДС экспорт товаров за пределы РФ, а также определенные виды международных транспортных услуг или услуги, связанные с оптовой или розничной продажей лекарственных препаратов. Для определения операций, не облагаемых НДС, необходимо обратиться к налоговому законодательству.

Какие документы необходимо предоставить при уплате налога на НДС в бюджет для ООО?

При уплате налога на НДС в бюджет для ООО необходимо предоставить следующие документы: налоговую накладную, свидетельство о постановке на налоговый учет, а также отчетность по НДС за определенный период.

Как рассчитать налог на НДС для уплаты в бюджет?

Для расчета налога на НДС необходимо умножить сумму продаж на ставку НДС (обычно 20% или 10%) и полученное значение разделить на 100. Результат будет суммой налога, которую нужно уплатить в бюджет.

Какие ставки НДС действуют для ООО?

Для ООО действуют две основные ставки НДС – 20% и 10%. Ставка 20% применяется к большинству товаров и услуг, а ставка 10% – к некоторым специфическим товарам и услугам, таким как продажа лекарственных препаратов, медицинских изделий и др.

Какие дополнительные правила рассчитывают налог на НДС для ООО?

Для ООО существуют дополнительные правила расчета налога на НДС. Например, ООО может применять упрощенную систему налогообложения и уплачивать фиксированную сумму налога вместо расчета по каждой отдельной операции. Также ООО может иметь право на ряд льгот и освобождений от уплаты налога на НДС в определенных случаях.