Как правильно оформить платежное поручение на перечисление НДФЛ с отпускных в 2023 году

Перевод денежных средств налоговых вычетов налога на доходы физических лиц (НДФЛ) с отпускных счетов в 2023 году может вызывать некоторые затруднения, особенно для тех, кто впервые сталкивается с этой процедурой. В данной статье мы предоставим вам подробные инструкции и формы, которые помогут вам правильно оформить платежное поручение.

Для начала стоит отметить, что 2023 год – период, когда изменились некоторые правила и процедуры перечисления НДФЛ с отпускных счетов. Теперь каждому налогоплательщику необходимо заполнить и оформить платежное поручение на перечисление налогового вычета на специальную счетовую пособие в Кодексе бухгалтерии.

Важно иметь в виду, что платежное поручение должно быть подписано налогоплательщиками самостоятельно, с указанием всех необходимых реквизитов и сведений. Это позволит избежать возможных ошибок и задержек в процессе перечисления средств налогового вычета.

- Платежное поручение на перечисление НДФЛ с отпускных в 2023 году: инструкции и формы

- Инструкции по заполнению платежного поручения на перечисление НДФЛ с отпускных:

- Формы платежного поручения на перечисление НДФЛ с отпускных:

- Определение поручения

- Инструкции по заполнению

- Основные требования

- Формы поручений

- Общие формы поручений

- Поручения с использованием электронных средств

- Сроки перечисления

- 1. Сроки перечисления в бюджет Российской Федерации

- 2. Сроки перечисления в бюджеты субъектов Российской Федерации

- Штрафы и ответственность

- 1. Штрафные санкции

- Вопрос-ответ:

- Какие документы нужны для перечисления НДФЛ с отпускных?

- В какой срок нужно перечислить НДФЛ с отпускных?

- Что делать, если допущена ошибка в платежном поручении?

- Какая сумма НДФЛ может быть удержана с отпускных?

- Может ли работник отказаться от удержания НДФЛ с отпускных?

- Какие формы используются для заполнения платежного поручения на перечисление ндфл с отпускных в 2023 году?

- Каковы основные инструкции по заполнению платежного поручения на перечисление ндфл с отпускных в 2023 году?

- Какие документы необходимо предоставить вместе с платежным поручением на перечисление ндфл с отпускных в 2023 году?

- Какие особенности заполнения платежного поручения на перечисление ндфл с отпускных в 2023 году следует учесть?

- Видео:

Платежное поручение на перечисление НДФЛ с отпускных в 2023 году: инструкции и формы

Платежное поручение на перечисление НДФЛ с отпускных важно составлять корректно, чтобы избежать ошибок и проблем в процессе перевода налоговых средств. В этом разделе мы расскажем о том, как правильно заполнить платежное поручение и предоставим необходимые формы.

Инструкции по заполнению платежного поручения на перечисление НДФЛ с отпускных:

1. Укажите наименование и юридический адрес налогового органа.

В платежном поручении должно быть указано наименование налогового органа, в который будет осуществляться перечисление НДФЛ с отпускных. Также необходимо указать юридический адрес данного налогового органа.

2. Заполните реквизиты плательщика и получателя.

В платежном поручении следует указать реквизиты плательщика (организации или физического лица, осуществляющего перечисление) и получателя (налогового органа).

3. Укажите сумму платежа.

Необходимо указать сумму, которая будет перечисляться в налоговый орган в качестве НДФЛ с отпускных. Сумма платежа должна быть указана в соответствии с установленными нормами и правилами.

4. Подпишите платежное поручение.

После заполнения всех необходимых полей, необходимо подписать платежное поручение. Подпись должна быть сделана лицом, имеющим право действовать от имени плательщика.

Формы платежного поручения на перечисление НДФЛ с отпускных:

Для удобства заполнения и соблюдения всех инструкций, налоговые органы предоставляют официальные формы платежных поручений. Ниже представлены ссылки на формы платежных поручений на перечисление НДФЛ с отпускных:

– Форма “Расчет налога на доходы физических лиц”

Ссылка на форму: [ссылка]

Описание формы:

– Форма “Справка о доходах и налогах, удержанных из доходов”

Ссылка на форму: [ссылка]

Описание формы:

Рекомендуем скачать и использовать официальные формы платежных поручений с официального сайта налогового органа для обеспечения точности заполнения и предотвращения возможных проблем. При возникновении вопросов, вы всегда можете обратиться в налоговый орган для подробной консультации.

Определение поручения

Поручение представляет собой письменное указание работодателя банку, в котором указываются все необходимые реквизиты для перевода НДФЛ: сумма налога, реквизиты получателя и период, за который должен быть уплачен налог.

Для правильного заполнения поручения необходимо внимательно изучить инструкцию работы с ним, а также предоставленные формы с возможностью внести все необходимые данные.

Важно помнить, что поручение должно быть подписано ответственным лицом организации и иметь печать предприятия для подтверждения его легитимности.

Поручение на перечисление НДФЛ с отпускных в 2023 году представляет собой важный документ для выплаты налогов, поэтому его заполнение и подача должны быть выполнены точно и в соответствии с установленными правилами и требованиями.

Инструкции по заполнению

Для правильного заполнения платежного поручения на перечисление НДФЛ с отпускных в 2023 году следуйте следующим инструкциям:

- В поле “Получатель” укажите наименование налогового органа, куда будет осуществляться перечисление НДФЛ.

- Укажите ИНН налогового органа.

- В поле “Плательщик” укажите свои данные: ФИО и ИНН.

- В поле “Основание платежа” укажите номер налоговой декларации, по которой проводится перечисление НДФЛ.

- Укажите период, за который производится перечисление НДФЛ.

- Укажите сумму НДФЛ для перечисления.

- Если вы являетесь налоговым агентом, укажите номер свидетельства о постановке на учет.

- При необходимости, в поле “Назначение платежа” укажите дополнительные сведения или комментарии.

- Заполните все остальные необходимые реквизиты в соответствии с требованиями налогового органа.

- Проверьте правильность заполнения всех данных.

После заполнения платежного поручения на перечисление НДФЛ с отпускных в 2023 году убедитесь, что все данные указаны верно, и подпишите документ. Почтовый перевод отправляйте по адресу, указанному на сайте налогового органа.

Основные требования

1. Период оформления. Платежное поручение на перечисление НДФЛ с отпускных в 2023 году должно быть оформлено в строгом соответствии с налоговым законодательством и сдаче их в Налоговую службу России (в соответствии с документацией и сроками, указанными на сайте органа).

2. Информация о налогоплательщике. Перечень данных, предоставляемых о налогоплательщике, должен быть полный и точный. В платежном поручении необходимо указать полное наименование организации, ИНН, социальные налоги и другую информацию, необходимую для идентификации налогоплательщика и расчета суммы НДФЛ.

3. Корректность расчетов. Перед отправкой платежного поручения следует сверить все расчеты и данные, чтобы исключить ошибки и возможные несоответствия. Расчеты суммы НДФЛ должны быть выполнены корректно и точно.

4. Правильное заполнение формы. В платежном поручении необходимо правильно заполнить все поля формы, указав дату, номер поручения, сумму перечисления НДФЛ, основание и другие обязательные данные. При заполнении формы следует придерживаться рекомендаций и инструкций, предоставленных на сайте налоговой службы.

5. Соблюдение сроков. Платежное поручение следует подготовить и отправить в установленные сроки. Необходимо учитывать, что сроки могут различаться в зависимости от способа отправки – через банк или через электронные каналы связи. Соблюдение сроков позволит избежать штрафных санкций и задержек в перечислении НДФЛ.

Формы поручений

Для перечисления налога на доходы физических лиц (НДФЛ) с отпускных в 2023 году необходимо заполнить и подать платежное поручение. В зависимости от формы и сроков перечисления, возможны различные варианты поручений.

Общие формы поручений

Существуют общие формы поручений для перечисления налогов. Они предназначены для всех организаций и физических лиц, которым необходимо провести платеж. Такие формы можно найти на сайте Федеральной налоговой службы или получить в налоговых органах.

В общих формах поручений необходимо указать следующую информацию:

- Получатель платежа: Федеральная налоговая служба.

- Номер счета получателя: указывается в соответствии с реквизитами, предоставленными налоговыми органами.

- Сумма платежа: указывается с учетом размера НДФЛ, подлежащего уплате.

- Основание платежа: указывается код налога или уплачиваемые суммы и период, за который производится уплата.

Поручения с использованием электронных средств

Для более удобного и быстрого перечисления НДФЛ, можно воспользоваться электронными формами поручений. В таком случае, необходимо обратиться в банк или электронный платежный сервис, чтобы получить доступ к системе электронных платежей.

Электронные формы поручений предоставляют удобный интерфейс для заполнения необходимой информации и выполнения платежа. Они также предоставляют возможность сохранения и повторного использования шаблонов поручений, что экономит время при последующих платежах.

Для использования электронных поручений необходимо иметь доступ к интернету и учетную запись в системе выбранного электронного платежного сервиса.

При заполнении любой формы поручения необходимо внимательно проверить правильность указанных реквизитов и суммы платежа. После заполнения поручения необходимо подписать его и передать вместе с необходимыми документами в банк или налоговый орган, в зависимости от выбранного способа перечисления.

Сроки перечисления

При перечислении НДФЛ с отпускных в 2023 году важно соблюдать установленные законодательством сроки. Они направлены на обеспечение своевременного перечисления налога в бюджет.

1. Сроки перечисления в бюджет Российской Федерации

Согласно статье 228 Налогового кодекса Российской Федерации, предприятия и организации обязаны перечислять суммы налоговых платежей в бюджет РФ до 20 числа месяца, следующего за отчетным периодом.

Это значит, что суммы НДФЛ, удержанные с отпускных, должны быть перечислены в бюджет РФ до 20 января 2024 года.

2. Сроки перечисления в бюджеты субъектов Российской Федерации

Часть суммы НДФЛ с отпускных перечисляется также в бюджеты субъектов Российской Федерации. Сроки перечисления в эти бюджеты несколько отличаются.

В соответствии с разделом X Налогового кодекса Российской Федерации, суммы налоговых платежей, установленные налогоплательщиками, должны быть перечислены в соответствующие бюджеты субъектов РФ до 25 числа месяца, следующего за отчетным периодом.

Таким образом, суммы НДФЛ, предназначенные для бюджетов субъектов РФ, должны быть перечислены до 25 января 2024 года.

В случае невыполнения установленных сроков перечисления НДФЛ могут применяться финансовые санкции и пени, предусмотренные законодательством.

Штрафы и ответственность

В случае невыполнения или неправильного выполнения платежного поручения на перечисление НДФЛ с отпускных в 2023 году могут быть применены штрафные санкции. За нарушения в этой сфере установлены определенные правила и ответственность.

Согласно законодательству, в случае нарушения регламента и неправильного заполнения платежного поручения, можно быть подверженным следующим последствиям:

1. Штрафные санкции

За неправильное выполнение платежного поручения на перечисление НДФЛ с отпускных предусмотрены штрафы. Их размер может быть различным в зависимости от тяжести нарушения, но в любом случае негативно отразится на финансовом положении организации.

2. Ответственность перед налоговыми органами

Неправильное формирование и исполнение платежного поручения может привести к претензиям со стороны налоговых органов. В результате могут быть проведены дополнительные проверки, а также требования о возврате недостающих сумм.

Для избежания неприятных последствий рекомендуется внимательно заполнять и проверять платежные поручения на перечисление НДФЛ с отпускных в 2023 году. Рекомендуется также использовать соответствующие инструкции и образцы, предоставленные налоговыми органами.

Вопрос-ответ:

Какие документы нужны для перечисления НДФЛ с отпускных?

Для перечисления НДФЛ с отпускных необходимо предоставить платежное поручение, в котором указываются все необходимые данные работника и сумма начисленного и удержанного налога. Также нужно предоставить форму 2-НДФЛ, заполненную в соответствии с требованиями налоговой службы.

В какой срок нужно перечислить НДФЛ с отпускных?

Согласно законодательству, НДФЛ с отпускных должен быть удержан и перечислен в бюджет в течение 5 рабочих дней со дня выплаты отпускных. Данный срок является обязательным для всех организаций.

Что делать, если допущена ошибка в платежном поручении?

Если допущена ошибка в платежном поручении, необходимо связаться с бухгалтерией организации или сотрудником, ответственным за перечисление налогов, и сообщить о проблеме. Они проведут проверку и внесут необходимые исправления.

Какая сумма НДФЛ может быть удержана с отпускных?

Сумма НДФЛ, которая может быть удержана с отпускных, определяется в соответствии с действующими налоговыми ставками. В 2023 году ставка НДФЛ составляет 13%. Таким образом, при начислении отпускных в сумме 10 000 рублей, сотруднику будет начислено 1 300 рублей налога, который будет удержан и перечислен в бюджет.

Может ли работник отказаться от удержания НДФЛ с отпускных?

Работник не может отказаться от удержания НДФЛ с отпускных, так как это является обязательным требованием закона. Налог будет автоматически удерживаться организацией, выплачивающей отпускные. Однако работник имеет возможность предъявить налоговый вычет при подаче декларации налоговой службе в конце года.

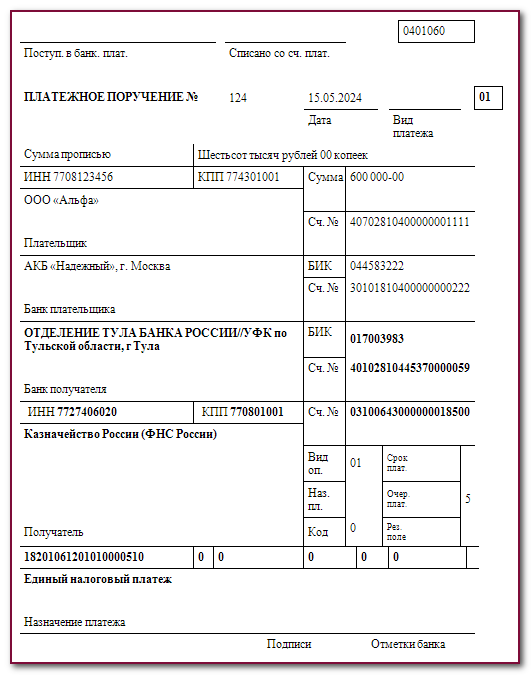

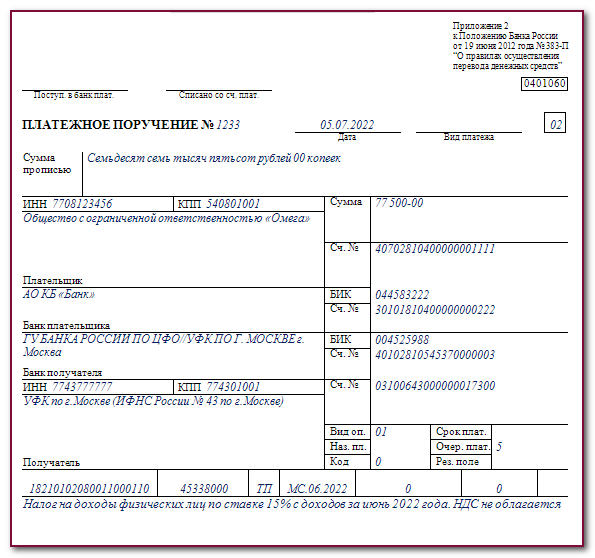

Какие формы используются для заполнения платежного поручения на перечисление ндфл с отпускных в 2023 году?

Для заполнения платежного поручения на перечисление ндфл с отпускных в 2023 году используются универсальная форма № 0401060 и форма № 4-ФСС. Формы можно найти на официальном сайте Федеральной налоговой службы.

Каковы основные инструкции по заполнению платежного поручения на перечисление ндфл с отпускных в 2023 году?

Основные инструкции по заполнению платежного поручения на перечисление ндфл с отпускных в 2023 году включают указание наименования плательщика и получателя, реквизитов счетов, суммы перечисления, а также кода бюджетной классификации. Дополнительная информация по заполнению формы содержится на официальном сайте Федеральной налоговой службы.

Какие документы необходимо предоставить вместе с платежным поручением на перечисление ндфл с отпускных в 2023 году?

Вместе с платежным поручением на перечисление ндфл с отпускных в 2023 году необходимо предоставить документы, подтверждающие основание для начисления и удержания налога, а также копию свидетельства о постановке на учет в налоговом органе или доверенности на осуществление действий по уплате налога.

Какие особенности заполнения платежного поручения на перечисление ндфл с отпускных в 2023 году следует учесть?

При заполнении платежного поручения на перечисление ндфл с отпускных в 2023 году следует учесть, что налоговая база не должна превышать размер отпускных, а также что налоговые периоды для начисления и уплаты ндфл должны совпадать. Также важно указывать корректные реквизиты плательщика и получателя, чтобы избежать ошибок при перечислении средств.