Как получить возврат налога за покупку жилого дома и земельного участка в 2023 году

Покупка дома с земельным участком – важный этап в жизни каждого человека. Однако, помимо радости и ожиданий, такая сделка также влечет за собой определенные расходы, включая налоги. Но что если я скажу вам, что вы можете вернуть налог с покупки дома с земельным участком в 2023 году?

Верно, вы можете получить некоторую компенсацию, если соответствуете определенным требованиям. Для того чтобы вернуть налог, вам необходимо ознакомиться с законодательством и понять, какие льготы могут быть применимы к вашей ситуации.

Первым шагом является правильное заполнение налоговой декларации. В ней вы должны указать все необходимые сведения о покупке дома и земельного участка. Важно заполнить все поля корректно и аккуратно, чтобы избежать возможных ошибок. Если вы не уверены в своих знаниях в области налогообложения, рекомендуется обратиться к профессиональному налоговому консультанту, который сможет помочь вам заполнить декларацию правильно.

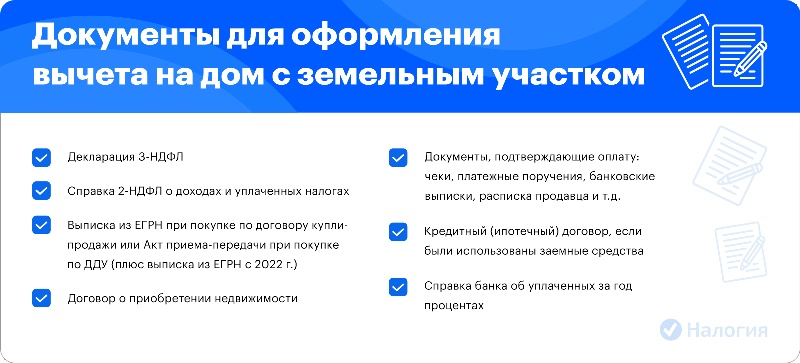

Однако, заполнение декларации – это только первый шаг к возврату налога. Вторым важным условием является наличие необходимых документов, подтверждающих покупку дома и земельного участка. Вам будут нужны документы, такие как свидетельство о праве собственности, договор купли-продажи и другие, для подтверждения сделки. Важно сохранить все оригиналы документов и сделать копии для прикладывания к налоговой декларации.

- Возможности возврата налога при покупке дома с земельным участком

- Налоговые вычеты для приобретения жилья

- Условия получения налогового вычета

- Сумма налогового вычета

- Определение срока возврата налога

- Законодательство

- Государственные программы

- Сумма налога на прибыль от продажи недвижимого имущества

- Условия получения налоговых вычетов по покупке недвижимости

- Требования к земельному участку при покупке жилья

- Порядок оформления и подачи заявления на возврат налога

- 1. Сбор необходимых документов

- 2. Заполнение заявления

- 3. Подача заявления

- Вопрос-ответ:

- Как вернуть налог с покупки дома в 2023 году?

- Сколько времени занимает процесс возврата налога с покупки дома в 2023 году?

- Какой размер налога можно вернуть при покупке дома с земельным участком в 2023 году?

- Какой налог можно вернуть при покупке дома с земельным участком в 2023 году?

- Какую сумму налога можно вернуть при покупке дома с земельным участком в 2023 году?

- Каковы условия возврата налога при покупке дома с земельным участком в 2023 году?

- Каковы сроки подачи заявления на возврат налога при покупке дома с земельным участком в 2023 году?

- Видео:

Возможности возврата налога при покупке дома с земельным участком

При покупке дома с земельным участком в 2023 году, есть несколько возможностей для возврата налога. Во-первых, вы можете воспользоваться ипотечным кредитом и включить расходы по ипотеке в налоговую базу. Таким образом, вы сможете уменьшить сумму подлежащего уплате налога и вернуть часть потраченных денег.

Во-вторых, вы можете воспользоваться налоговым вычетом на покупку жилого помещения. Для этого вам необходимо иметь статус молодой семьи или семьи с двумя и более детьми. Вычет осуществляется в размере 13% от стоимости жилья и может быть использован только один раз.

Еще одной возможностью для возврата налога при покупке дома с земельным участком является использование налогового вычета на материальную помощь при строительстве и приобретении жилья. Вычет осуществляется в размере 20% от суммы затрат и может быть использован неограниченное количество раз.

Кроме этого, вы можете воспользоваться налоговым вычетом на вложения в пенсионное страхование. Вычет осуществляется в размере 13% от суммы вложений и может быть использован ежегодно в течение 5 лет.

Возможности возврата налога при покупке дома с земельным участком предоставляют дополнительную финансовую поддержку и позволяют снизить общую сумму затрат. Не забывайте о возможностях, доступных вам в соответствии с законодательством и использование налоговых льгот для максимальной экономии своих средств.

Налоговые вычеты для приобретения жилья

Условия получения налогового вычета

Для получения налогового вычета необходимо соблюдение ряда условий:

- Приобретение жилья должно осуществляться на территории Российской Федерации;

- Жилье должно быть приобретено в собственность и использоваться для постоянного проживания;

- Общая площадь приобретаемого жилья не должна превышать установленные нормы;

- Приобретение должно осуществляться в период действия налогового вычета;

- Вычет предоставляется только налоговым резидентам России, исключая физических лиц, являющихся предпринимателями, работающими по упрощенной системе налогообложения.

Сумма налогового вычета

Размер налогового вычета зависит от стоимости приобретаемого жилья и региона его расположения. Максимальная сумма вычета ограничена законом и может изменяться каждый год.

Для получения налогового вычета необходимо предоставить соответствующие документы и заполнить декларацию налогоплательщика.

Определение срока возврата налога

Возврат налога с покупки дома с земельным участком может осуществляться в течение определенного срока после предоставления необходимых документов налоговым органам. Срок возврата может зависеть от различных факторов, включая законодательство, государственные программы и условия сделки.

Законодательство

В каждой стране или регионе может быть установлено свое законодательство относительно возврата налога с покупки дома с земельным участком. Как правило, законы определяют сроки, в течение которых можно подать заявление на возврат налога. Некоторые страны могут устанавливать ограничения по сроку подачи заявления, например, в течение года с момента покупки.

Государственные программы

Некоторые государственные программы могут предусматривать специальные сроки возврата налога с покупки дома с земельным участком. Такие программы могут быть связаны с определенными условиями, например, приобретение жилья в определенном районе или при соблюдении определенных экологических стандартов. В таких случаях следует ознакомиться с условиями программы и сроками подачи заявления.

| Фактор | Срок |

|---|---|

| Законодательство | Варьируется в зависимости от страны или региона |

| Государственные программы | Могут быть установлены специальные сроки |

| Условия сделки | Могут быть определены при покупке дома |

Важно учесть, что сроки возврата налога могут быть строго соблюдаемыми и их пропуск может привести к утрате права на возврат налога. Поэтому рекомендуется обратиться к профессионалам, таким как налоговые консультанты или адвокаты, которые помогут определить сроки и предоставят подробную информацию о процедуре возврата налога с покупки дома с земельным участком в вашей конкретной ситуации.

Сумма налога на прибыль от продажи недвижимого имущества

В случае продажи недвижимости, включая дом с земельным участком, налоговая ставка на прибыль может варьироваться в зависимости от различных факторов. В Российской Федерации существует налог на прибыль от продажи недвижимого имущества, который взимается в виде 13% от полученной прибыли.

Для определения прибыли от продажи недвижимости необходимо учесть такие факторы, как стоимость приобретения объекта недвижимости, расходы на его улучшение, а также размер комиссии агента по недвижимости и другие связанные с продажей расходы. При продаже дома с земельным участком стоимость земли и дома должна быть разделена для определения прибыли по каждой части.

Освобождение от уплаты налога на прибыль от продажи недвижимого имущества предусмотрено в случаях, когда продажа осуществляется гражданами, для которых данный объект недвижимости был местом жительства в течение трех лет до продажи, а также при наличии иных оснований, предусмотренных законодательством.

Важно: При продаже недвижимости с начала 2023 года, действуют новые правила получения налоговых вычетов. Подробнее о них можно узнать в соответствующем разделе нашей статьи.

Условия получения налоговых вычетов по покупке недвижимости

При покупке недвижимости, включая дом с земельным участком, существуют условия, позволяющие получить налоговые вычеты. Ниже приведены основные условия, которые необходимо соблюдать:

1. Оформление недвижимости

Для получения налоговых вычетов по покупке недвижимости, необходимо обязательно оформить все права на приобретенное имущество. Это включает оформление договоров купли-продажи, передачу прав собственности и регистрацию в установленные сроки.

2. Сумма покупки

Размер налоговых вычетов по покупке недвижимости зависит от стоимости приобретенного имущества. В зависимости от закона и налогового законодательства вашей страны, сумма вычета может быть ограничена или иметь определенные ограничения.

3. Цель использования недвижимости

Получение налоговых вычетов по покупке недвижимости может быть связано с определенными целями использования имущества. Например, в некоторых случаях вычеты могут быть предоставлены только при использовании недвижимости в качестве основного жилья.

4. Срок владения недвижимостью

Чтобы иметь право на налоговые вычеты по покупке недвижимости, обычно требуется определенный срок владения приобретенной недвижимостью. Это может быть год или более, в зависимости от законодательства вашей страны.

5. Документы и подтверждения

Для получения налоговых вычетов по покупке недвижимости, вы должны предоставить все необходимые документы и подтверждения, которые могут быть запрошены налоговыми органами. Это может включать копии договоров, чеки об оплате, выписки из банка и другие документы.

Важно отметить, что условия получения налоговых вычетов по покупке недвижимости могут различаться в разных странах и зависеть от национального законодательства. Перед подачей заявления на вычет рекомендуется проконсультироваться с налоговым экспертом или ознакомиться с действующими правилами и стандартами в вашей стране.

Требования к земельному участку при покупке жилья

При покупке жилья с земельным участком существуют определенные требования, которые необходимо учитывать. Ниже приведены основные требования к земельному участку при покупке жилья:

| Требование | Описание |

|---|---|

| Право собственности | Земельный участок должен быть оформлен на продавца и не иметь долгов или споров. |

| Площадь и границы | Участок должен соответствовать указанным в документах размерам и иметь четко определенные границы. |

| Назначение земли | Участок должен иметь разрешение на использование определенного назначения (жилая застройка, садоводство и т.д.). |

| Коммуникации | Участок должен быть подключен к необходимым коммуникациям (электричество, водоснабжение, канализация). |

| Доступность | Участок должен иметь доступ к дороге и находиться вблизи необходимой инфраструктуры (магазины, школы, больницы). |

| Экологическая обстановка | Участок должен находиться в экологически благоприятном районе без проблемных объектов (загрязненные территории, шумные предприятия). |

Учитывая эти требования, покупка жилья с земельным участком станет надежным и комфортным вложением в будущее.

Порядок оформления и подачи заявления на возврат налога

Для получения возврата налога с покупки дома с земельным участком необходимо оформить и подать соответствующее заявление в налоговую инспекцию.

1. Сбор необходимых документов

Перед подачей заявления на возврат налога необходимо собрать следующие документы:

- Договор купли-продажи на дом с земельным участком;

- Удостоверение личности покупателя;

- Выписка из Единого государственного реестра недвижимости о регистрации права собственности на дом и земельный участок;

- Документы о выполнении государственной регистрации прав на дом и земельный участок;

- Квитанцию об уплате налога при приобретении дома с земельным участком.

Обратите внимание, что документы должны быть предоставлены в оргинале или заверенных копиях.

2. Заполнение заявления

После сбора всех необходимых документов необходимо заполнить заявление на возврат налога с покупки дома с земельным участком. Заявление можно получить в налоговой инспекции или скачать с официального сайта налоговой службы.

В заявлении необходимо указать следующую информацию:

- Персональные данные покупателя;

- Данные о доме и земельном участке;

- Сумма уплаченного налога;

- Другая необходимая информация.

При заполнении заявления следует быть внимательным и проверить правильность указанных данных, чтобы избежать ошибок и задержек в обработке заявления.

3. Подача заявления

Заполненное заявление вместе с необходимыми документами следует подать в налоговую инспекцию, в зависимости от места прописки покупателя. В некоторых случаях можно подать заявление также в электронном виде через портал государственных услуг.

После подачи заявления и документов, налоговая инспекция проводит проверку и рассматривает заявление. В случае положительного решения, налоговая инспекция вернет уплаченный налог на указанный в заявлении банковский счет покупателя.

Следует учесть, что процедура рассмотрения заявления и возврата налога может занять некоторое время. Поэтому рекомендуется внимательно отнестись к подготовке документов и заполнению заявления, чтобы избежать задержек и неудобств в получении возврата налога.

Вопрос-ответ:

Как вернуть налог с покупки дома в 2023 году?

Для возврата налога с покупки дома в 2023 году следует обратиться в налоговую инспекцию. Вам необходимо предоставить документы, подтверждающие покупку дома, а также заполнить соответствующую заявку. После рассмотрения заявки, налоговая инспекция примет решение о возврате налога или отказе.

Сколько времени занимает процесс возврата налога с покупки дома в 2023 году?

Процесс возврата налога с покупки дома в 2023 году может занять разное время в зависимости от различных факторов. Обычно налоговая инспекция рассматривает заявки в течение нескольких недель. Однако возможны задержки, связанные с большим количеством обращений или сложностью отдельных случаев. Если вы не получили ответ в течение установленного срока, рекомендуется обратиться в налоговую инспекцию для уточнения статуса вашего заявления.

Какой размер налога можно вернуть при покупке дома с земельным участком в 2023 году?

Размер налога, подлежащего возврату при покупке дома с земельным участком в 2023 году, зависит от различных факторов. Основными из них являются стоимость приобретаемого дома и земельного участка, а также региональные налоговые ставки. Для точного расчета размера налога необходимо обратиться в налоговую инспекцию и предоставить документы, подтверждающие стоимость покупки. Налоговая инспекция произведет расчет и сообщит вам примерный размер возврата.

Какой налог можно вернуть при покупке дома с земельным участком в 2023 году?

При покупке дома с земельным участком в 2023 году можно вернуть налог на добавленную стоимость (НДС), который составляет 20% от стоимости объекта.

Какую сумму налога можно вернуть при покупке дома с земельным участком в 2023 году?

Сумма налога, которую можно вернуть при покупке дома с земельным участком в 2023 году, зависит от стоимости объекта. Налог на добавленную стоимость (НДС) составляет 20% от стоимости объекта, и эта сумма может быть возвращена покупателю.

Каковы условия возврата налога при покупке дома с земельным участком в 2023 году?

Условия возврата налога при покупке дома с земельным участком в 2023 году могут включать предоставление документов, подтверждающих покупку, а также подачу соответствующего заявления. Покупатель также должен убедиться, что он соответствует требованиям для получения возврата налога, таким как сроки подачи заявления и минимальная стоимость объекта.

Каковы сроки подачи заявления на возврат налога при покупке дома с земельным участком в 2023 году?

Сроки подачи заявления на возврат налога при покупке дома с земельным участком в 2023 году могут зависеть от законодательства страны и конкретной ситуации. В общем случае, покупатель должен подать заявление в течение определенного срока после покупки, чтобы иметь возможность вернуть налог.