Как получить льготы на налог на имущество для ИП при использовании УСН и ЕНВД

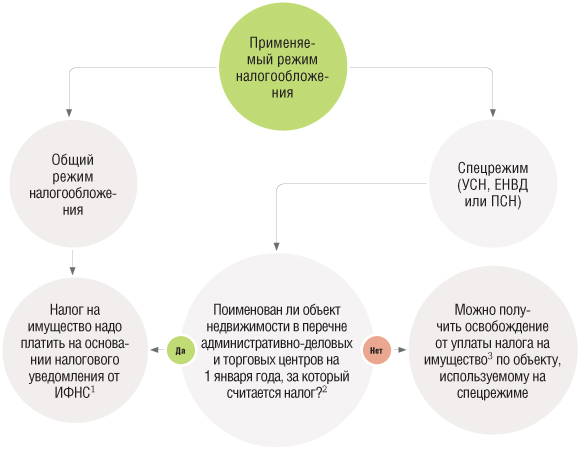

Налог на имущество является одним из наиболее значимых налогов в России. Для многих предпринимателей, особенно для индивидуальных предпринимателей (ИП), этот налог может стать незавидной головной болью, особенно если имущество находится в разных регионах страны. Однако существуют льготы, которые можно получить при уплате налога на имущество ИП при использовании упрощенных систем налогообложения (УСН) и единого налога на вмененный доход (ЕНВД).

В первую очередь следует отметить, что ИП, применяющий УСН, освобождается от уплаты налога на имущество за основные средства и нематериальные активы, поскольку этот налог включается в специальную ставку, предусмотренную УСН. Однако ИП все равно должен уплачивать налог на имущество за все остальные виды активов, такие как товарно-материальные ценности и земельные участки.

Еще одной формой упрощенной системы налогообложения является ЕНВД. Эта система рассчитана на предпринимателей, работающих в определенных сферах деятельности, таких как розничная торговля и услуги. При применении ЕНВД ИП также может получить льготу на налог на имущество. Это означает, что ИП, работающий на ЕНВД, может быть освобожден от уплаты налога на имущество вообще, включая основные средства, нематериальные активы, товарно-материальные ценности и земельные участки. Такая льгота способствует упрощению налогового процесса и снижению налоговых платежей для ИП, работающих на ЕНВД.

- Льготы налога на имущество

- Упрощенная система налогообложения

- Преимущества УСН

- Особенности УСН для ИП

- Единый налог на вмененный доход

- Условия применения ЕНВД

- Преимущества и недостатки ЕНВД

- Налог на имущество ИП

- Особенности налога на имущество ИП

- Порядок уплаты налога на имущество ИП

- Шаги по уплате налога

- 1. Определение налоговой базы

- 2. Расчет суммы налога

- 3. Заполнение налоговой декларации

- 4. Подача налоговой декларации

- 5. Уплата налога

- Размер налога на имущество

- УСН и размер налога на имущество

- ЕНВД и размер налога на имущество

- Особенности учета имущества

- Определение имущества

- Учет и оценка имущества

- Вопрос-ответ:

- Какие льготы предусмотрены для ИП при наличии УСН?

- Какие льготы могут применяться для ИП, работающих по ЕНВД?

- Какие условия должны выполняться для применения льготы по налогу на имущество ИП по УСН?

- Могут ли ИП сотрудничать с другими организациями и получать выгоду от этого, оставаясь на УСН и пользуясь льготами?

- Какие документы необходимо предоставить налоговой службе для применения льготы по налогу на имущество ИП?

- Какие льготы предусмотрены для ИП при уплате налога на имущество?

- Есть ли льготы на налог на имущество для ИП, работающих по единому налогу на вмененный доход (ЕНВД)?

- Видео:

Льготы налога на имущество

В России существуют определенные льготы, которые применяются при уплате налога на имущество. Они могут быть особенно полезными для индивидуальных предпринимателей, особенно тех, кто работает по упрощенной системе налогообложения (УСН) или по единому налогу на вмененный доход (ЕНВД).

В соответствии с законодательством Российской Федерации, индивидуальный предприниматель, работающий по УСН, освобождается от уплаты налога на имущество в течение первых трех лет своей деятельности. Это позволяет уменьшить финансовую нагрузку на бизнес в первые годы его функционирования.

Кроме того, для ИП, работающих по ЕНВД, существуют особые льготы по уплате налога на имущество. Они могут полностью освобождать предпринимателя от уплаты этого налога, если у него нет физического имущества, а только нематериальные активы.

Налоговые льготы позволяют уменьшить налоговую нагрузку на индивидуальных предпринимателей и делают их бизнес более конкурентоспособным. Если вы являетесь ИП и применяете УСН или ЕНВД, обязательно ознакомьтесь с соответствующими законодательными актами и уточните, какие льготы вы можете получить при уплате налога на имущество.

Упрощенная система налогообложения

Преимущества УСН

Основными преимуществами УСН являются:

- упрощенная процедура учета и уплаты налогов;

- уменьшение бремени на учетно-отчетной работе;

- отсутствие необходимости вести подробный учет расходов;

- возможность применять пониженные ставки налога;

- возможность применить специальные налоговые режимы по отдельным видам деятельности (например, Единый налог на вмененный доход).

Особенности УСН для ИП

Для индивидуальных предпринимателей УСН может быть особенно выгодной формой налогообложения. При этом стоит учесть следующие особенности:

| УСН ДМР | УСН ДМРПН |

|---|---|

| Налоговая база – доходы минус расходы. | Налоговая база – доходы минус расходы плюс НДС. |

| Ставки налога – 6% для торговли и 15% для остальных видов деятельности. | Ставки налога – 3% для торговли, 6% для услуг и 15% для остальных видов деятельности. |

| Отсутствие необходимости учета НДС. | Необходимость ведения учета НДС и уплаты соответствующих сумм. |

При выборе УСН следует оценить объем предполагаемых доходов и расходов, а также учитывать специфику своей деятельности. В некоторых случаях УСН может быть более выгодным, чем общая система налогообложения. Однако перед принятием решения стоит консультироваться с налоговым консультантом или бухгалтером, чтобы выбрать наиболее оптимальный налоговый режим для вашего бизнеса.

Единый налог на вмененный доход

Основным преимуществом ЕНВД является его простота и удобство. Предпринимателям не нужно вести сложную бухгалтерию и составлять декларации по налогу на прибыль. Вместо этого, они платят фиксированную сумму налога, которая рассчитывается исходя из ставки, установленной для конкретного вида деятельности.

В то же время, ЕНВД имеет свои недостатки. Во-первых, он не подходит для всех видов деятельности. Налоговая ставка может быть непривлекательной для предпринимателей, чьи доходы превышают установленные лимиты. Во-вторых, налоговая база может быть неправильно определена для некоторых видов деятельности, что может привести к несправедливому налогообложению.

Условия применения ЕНВД

Единый налог на вмененный доход может быть применен для отдельных категорий предпринимателей, включая производителей и продавцов товаров, услуг или работ. Величина налога зависит от оборота предприятия или вида деятельности.

Условия применения ЕНВД определяются законодательством и могут варьироваться в зависимости от региона или специальных особенностей деятельности. Для того чтобы воспользоваться этой формой налогообложения, предприниматель должен соответствовать определенным требованиям, предусмотренным законом.

Преимущества и недостатки ЕНВД

Единый налог на вмененный доход имеет свои преимущества и недостатки. Основными преимуществами являются:

- упрощенная система налогообложения;

- фиксированная сумма налога;

- отсутствие необходимости вести сложную бухгалтерию и декларировать прибыль;

- определение налоговой базы на основе вида деятельности, что позволяет предпринимателям планировать свои расходы заранее.

Однако, у ЕНВД есть и недостатки:

- не подходит для всех видов деятельности;

- ограничение на объем продаж или оборот предприятия;

- неправильное определение налоговой базы для некоторых видов деятельности;

- несправедливое налогообложение, когда предпринимателю приходится платить налог больше, чем он получает на самом деле.

В целом, Единый налог на вмененный доход является одним из возможных вариантов налогообложения для предпринимателей. При выборе этой формы налогообложения, необходимо тщательно изучить условия применения и оценить, насколько она подходит для конкретного вида деятельности.

Налог на имущество ИП

Особенности налога на имущество ИП

Налог на имущество ИП устанавливается на муниципальном уровне и основывается на кадастровой стоимости имущества. Он начисляется на все виды имущества, находящегося в собственности ИП, включая земельные участки, здания, сооружения, оборудование и транспортные средства.

Размер налога на имущество ИП определяется муниципалитетом, в котором зарегистрирован ИП. Обычно он составляет определенный процент от кадастровой стоимости имущества. Кроме того, муниципалитеты могут устанавливать различные льготы и налоговые льготы для ИП, осуществляющих определенные виды деятельности или имеющих небольшое количество имущества.

Порядок уплаты налога на имущество ИП

Налог на имущество ИП уплачивается ежегодно. Обычно ИП должны подать декларацию о кадастровой стоимости и оплатить налог до определенной даты, установленной муниципалитетом. Если ИП не подает декларацию или не оплачивает налог в срок, ему могут быть применены финансовые санкции.

Важно отметить, что налог на имущество ИП может быть существенно уменьшен или даже полностью освобожден исполнителями услуг по единому налогу на вмененный доход для отдельных видов деятельности, осуществляемых в соответствии с Единым налогом на вмененный доход (ЕНВД).

Таким образом, налог на имущество ИП является обязательным платежом, который должны уплачивать индивидуальные предприниматели на муниципальном уровне. Размер и порядок уплаты данного налога определяются муниципалитетом, в котором зарегистрирован ИП.

Шаги по уплате налога

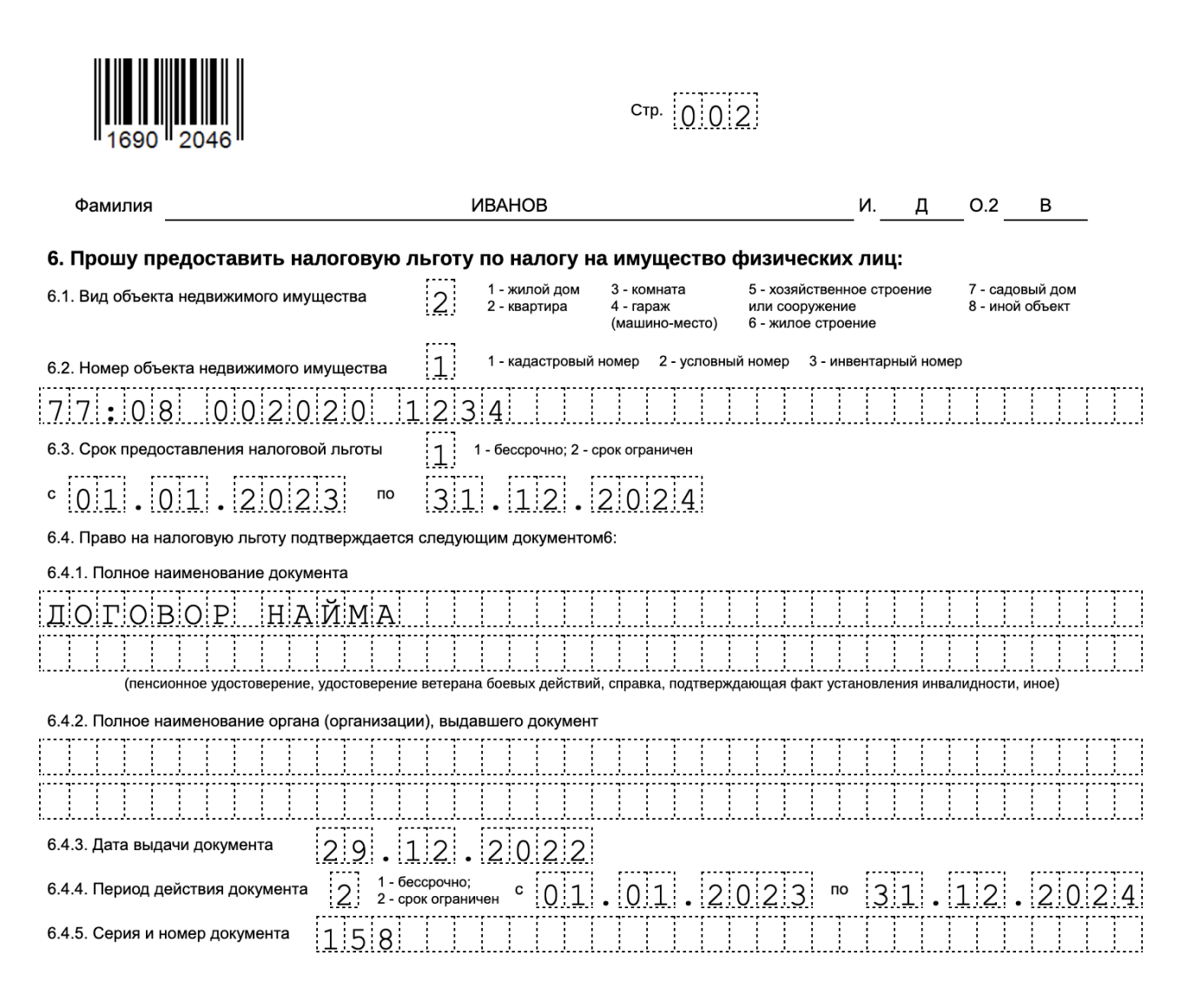

Для уплаты налога на имущество индивидуального предпринимателя (ИП) при использовании упрощенной системы налогообложения (УСН) или единого налога на вмененный доход (ЕНВД) необходимо выполнить следующие шаги:

1. Определение налоговой базы

Перед началом уплаты налога необходимо определить базу налогообложения. Для этого нужно проанализировать свое имущество и учесть все объекты, которые подлежат налогообложению.

2. Расчет суммы налога

На основе определенной налоговой базы необходимо рассчитать сумму налога, которую нужно уплатить. Для этого необходимо узнать ставку налога, которая устанавливается в соответствии с применяемой системой налогообложения и вычислительными методиками, указанными в законодательстве.

3. Заполнение налоговой декларации

После расчета суммы налога необходимо заполнить налоговую декларацию. В ней следует указать все полученные ранее данные об имуществе и рассчитанную сумму налога. При заполнении декларации необходимо строго соблюдать требования законодательства и не допускать ошибок.

4. Подача налоговой декларации

Заполненную налоговую декларацию необходимо подать в налоговый орган, ответственный за взимание налога на имущество. Существуют установленные сроки для подачи декларации, поэтому следует быть внимательным и соблюдать их.

5. Уплата налога

После подачи декларации и ее рассмотрения налоговым органом наступает время уплаты налога. Сумма налога должна быть перечислена на банковский счет налогового органа в указанный срок, соблюдая требования законодательства и не допуская задержек.

Правильное и своевременное исполнение указанных шагов позволит индивидуальному предпринимателю уплатить налог на имущество в соответствии с требованиями законодательства и избежать негативных последствий. Если возникают трудности или вопросы, рекомендуется обратиться за консультацией к специалистам в области налогового права или к бухгалтерской фирме, оказывающей соответствующие услуги.

Размер налога на имущество

УСН и размер налога на имущество

Если ИП применяет упрощенную систему налогообложения (УСН), то долю налогового бремени налога на имущество он несет самостоятельно. Размер этого налога определяется исходя из стоимости имущества, принадлежащего индивидуальному предпринимателю.

Стоимость имущества учитывается на основании его балансовой стоимости на начало налогового периода. От этой стоимости вычитаются недостаточное страховое покрытие и льготы по уплате данного налога. Затем к полученной разнице применяется ставка налога на имущество, которая установлена в соответствии с законодательством.

ЕНВД и размер налога на имущество

Если ИП применяет единый налог на вмененный доход (ЕНВД), размер налога на имущество уже включен в общую сумму уплачиваемого им налога. Индивидуальный предприниматель освобождается от отдельного уплаты налога на имущество, так как этот налог является частью единого налогового платежа.

Таким образом, при применении ЕНВД, ИП несет меньшую налоговую нагрузку, так как размер этого налога учтен в ставке ЕНВД, взимаемой согласно выбранной категории деятельности предпринимателя.

Необходимо отметить, что такие льготы по уплате налогов на имущество не распространяются на все категории индивидуальных предпринимателей и зависят от выбранной системы налогообложения.

Особенности учета имущества

Определение имущества

Имущество, подлежащее налогообложению, включает в себя:

- недвижимое имущество (земельные участки, здания, сооружения, помещения);

- транспортные средства (автомобили, грузовики, спецтехника);

- оборудование (станки, инструменты, компьютеры);

- иные материальные ценности (инвентарь, товары, сырье).

Учет и оценка имущества

Учет имущества является обязательным при применении УСН и ЕНВД. Для этого ИП должны вести следующие документы:

- Инвентарную книгу, в которой отражаются все объекты имущества, их стоимость и срок службы.

- Акты инвентаризации, которые подтверждают наличие имущества и его фактические характеристики.

Оценка имущества производится на основании законодательных актов и нормативных документов, которые регулируют данный процесс. Важно учитывать, что для льгот по налогу на имущество ИП необходимо проводить оценку имущества ежегодно.

Таким образом, правильный учет и оценка имущества являются важными моментами при применении упрощенных систем налогообложения. Это позволяет ИП воспользоваться льготами на налог на имущество и уменьшить налоговую нагрузку.

Вопрос-ответ:

Какие льготы предусмотрены для ИП при наличии УСН?

По налогу на имущество ИП, владельцы, работающие на УСН, освобождаются от его уплаты.

Какие льготы могут применяться для ИП, работающих по ЕНВД?

Владельцы ИП, входящие в систему ЕНВД, также освобождаются от уплаты налога на имущество.

Какие условия должны выполняться для применения льготы по налогу на имущество ИП по УСН?

У ИП на УСН должны быть реальное имущество, непокрытые обязательствами и неприспособленные для предоставления в пользование.

Могут ли ИП сотрудничать с другими организациями и получать выгоду от этого, оставаясь на УСН и пользуясь льготами?

Да, ИП на УСН могут сотрудничать с другими организациями, но они не могут получать доходы из сдачи имущества в аренду или лизинг, иначе их лишат льгот по налогу на имущество.

Какие документы необходимо предоставить налоговой службе для применения льготы по налогу на имущество ИП?

Для применения льготы необходимо предоставить в налоговую службу копию свидетельства о государственной регистрации ИП и документы, подтверждающие наличие и состояние имущества.

Какие льготы предусмотрены для ИП при уплате налога на имущество?

ИП, работающие по упрощенной системе налогообложения (УСН) и платящие налог на имущество, имеют право на льготы. В частности, ставка налога для таких ИП вычисляется исходя из 0,1% от кадастровой стоимости объектов налогообложения. Кроме того, они освобождаются от уплаты налога на имущество в первый год после постановки на учет и при отсутствии объектов налогообложения в базе данных налоговых органов.

Есть ли льготы на налог на имущество для ИП, работающих по единому налогу на вмененный доход (ЕНВД)?

ИП, платящие налог на имущество и работающие по ЕНВД, также имеют право на льготы. Ставки налога для них составляют 0,1% от кадастровой стоимости недвижимого имущества и 1,5% от стоимости имущества, необходимого для осуществления деятельности. Однако они освобождаются от уплаты налога на имущество в первый год после постановки на учет, при отсутствии объектов налогообложения в базе данных налоговых органов и при условии, что стоимость объектов не превышает 10 миллионов рублей.